Recesión en EEUU: ¿Dura o leve, con o sin inflación?

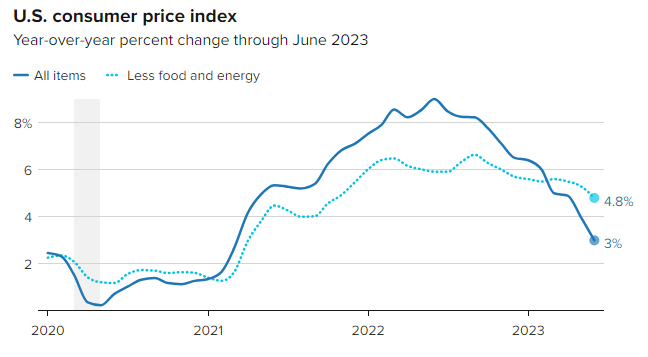

El asunto sobre si habrá o no recesión en Estados Unidos este año es ahora uno de los mayores debates, y los últimos datos de inflación en junio le han añadido un condimento muy importante. La inflación cayó a su tasa anual más baja en más de dos años durante junio, apenas 9 meses luego de que los precios alcanzaron máximos de 40 años. La inflación medida por el IPC subió un 0,2% en junio y un 3% más que hace un año, el nivel más bajo desde marzo de 2021. Excluyendo alimentos y energía, el IPC subyacente aumentó un 0,2% y un 4,8%, respectivamente.

Hace exactamente una semana, la inversión del segmento clave de la curva de rendimientos del Tesoro de EEUU alcanzó nuevos extremos alcanzó niveles que no se veían desde principios de los años 80, cuando el legendario Paul Volcker también incrementaba agresivamente las tasas de interés.

El rendimiento de la nota a dos años superó al de la nota a 10 años hasta en 58,6 puntos básicos. La inversión superó brevemente los 58 puntos básicos el 10 de agosto, vista por última vez hace unos cuarenta años cuando las subidas de tasas de la Fed de Volcker para frenar la inflación hundieron los mercados pero rescataron el dólar y la economía. Por cierto, las inversiones de esta curva tienen un historial de desaceleraciones económicas anteriores de 12 a 18 meses.

Sin embargo, una cosa es recesión con baja inflación, y otra muy distinta es que la inflación sea tan persistente que finalmente sea esta la que termine dando el toque de gracia para llevar la economía hacia la estanflación. En este sentido, respecto de qué le depara a la inflación, se pueden identificar tres posibles escenarios.

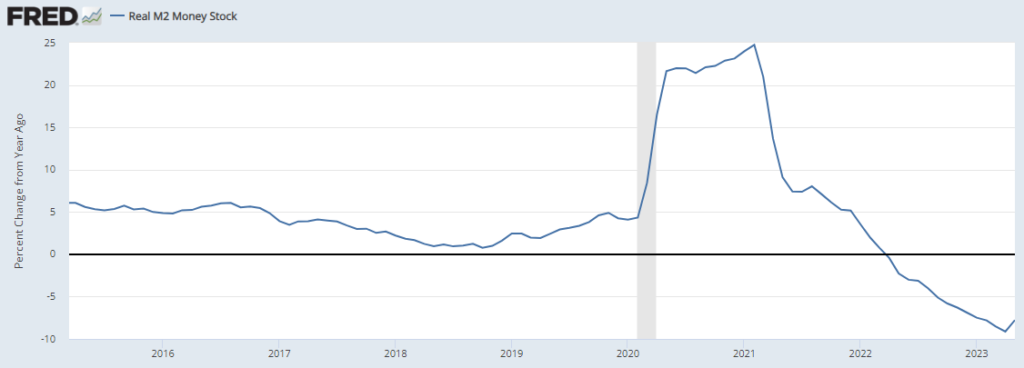

Por un lado hay quienes afirman que la inflación está remitiendo, o que incluso es cosa del pasado, debido a que la oferta monetaria, sobre todo en el agregado monetario del M2, ha caído de una manera extraordinaria y ahora se está contrayendo a un ritmo del -4% anual.

Por otro lado, hay un motivo por el que la Reserva Federal ha anunciado que seguirá incrementando tasas este año en al menos dos oportunidades más: aunque la inflación ya parece remitir, no lo hace al ritmo comparable de incremento de tasas, es mucho más sticky que lo calculado por al Fed en un principio. Cuando Powell dijo que seguiría subiendo tasas lo hizo cuando todavía no se habían obtenido los datos de inflación de junio, pero ahora los analistas están esperando que la Fed tenga mucha más cautela y detenga los incrementos de tasas incluso en su próxima reunión con el FOMC este mismo julio. Veremos.

Lo cierto es que a la Fed le resta mucho trabajo por hacer para que finalmente todo el mundo esté seguro de que tiene la inflación bajo control, pues el objetivo de que se ubique en el 2% todavía se encuentra muy lejos, y así como suele suceder cuando se aplican políticas gradualistas, cualquier cosa puede suceder en el camino.

También hay una tercera postura, la de decir que luego de los estímulos monetarios más grandes de la historia, si la inflación ha comenzado a caer significa que solamente está tomando impulso para rebotar y seguir creciendo.

Ahora bien, hacia el futuro es importante tomar nota sobre lo que está sucediendo en China. La reapertura de su economía está decepcionando. Como apuntamos antes, se ha observado una renovada fragilidad en el mercado inmobiliario, una considerable deuda de los gobiernos locales, un desempleo juvenil sin precedentes y una creciente desconfianza tanto en los hogares como en las empresas. Más aún, en junio la inflación medida por el IPC ha sido casi nula y sus exportaciones han caído más de un 12% interanual.

Todo esto alimenta la sempiterna narrativa keynesiana de que para apuntalar las exportaciones, recuperar competitividad y encontrar la senda del crecimiento es necesario devaluar el yuan, de que “un poco de inflación es bueno”, de que “la falta de liquidez será la que provoque la crisis”. Sin embargo, lo único que esto hará es reiniciar una nueva etapa de guerras monetarias y comerciales y, desde luego, añadir mayores tensiones geopolíticas a las que ya hemos observado al menos en el último año.

“La recesión más anunciada de la historia” se hace esperar, y si finalmente sucede es difícil, al menos por el momento, determinar si va a constituirse en un aterrizaje suave o forzoso, y si habrá cada vez más inflación antes de que siga cayendo, pero cuando las cosas no están suficientemente claras, es mejor no cantar victoria y guardar cautela.

Fragmento del newsletter semanal sobre economía internacional y wealth management de Macro Alertness.

El tercer trimestre será muy difícil, pero hay oportunidades

¿La oportunidad y el refugio están realmente en los emergentes?

Aprovechar del alza mientras se resuelven las tasas, la inflación y la recesión

El S&P 500 ingresa oficialmente en bull market: ¿Cómo saber cuándo vender?