¿Altas comisiones por falsa gestión activa?

“I think a very good system in a world with a lot of passive investors is one in which there are at least a few entrepreneurial investors, prepared to say what they think, prepared to propose a change in management, change in strategy, change in cost structure, capital structure.” – Bill Ackman

Como ya apuntamos, desde 2008 se ha hecho muy difícil lograr rentabilidades aceptables en bolsa porque está y ha estado demasiado cara durante demasiado tiempo, y por esto los inversores que contratan fondos de inversión activa han empezado a preocuparse por las comisiones; si las condiciones para invertir no son buenas, las comisiones la empeoran. Por tanto, saber cuánto y por qué uno paga tanto altas como bajas comisiones hoy en día es otro elemento imprescindible para saber qué impacto tienen en la rentabilidad neta.

Por ejemplo, Warren Buffett planteó la siguiente idea a los inversores de Berkshire Hathaway en una de sus últimas cartas: si yo hubiera invertido los $114 que tenía en 1942 en el S&P 500 sin pagar comisiones, 77 años más tarde hubiera obtenido $600.000 con una rentabilidad anual promedio de 11.8%. Sin embargo, si me hubieran cobrado un 1% de comisiones y hubiera alcanzado un 10.8% de rentabilidad anual promedio, hubiera obtenido $300.000, es decir, ¡la mitad de rentabilidad con apenas un 1% de costos! Peor aún, lo más probable es que hoy la gestión activa de la mayoría de los grandes bancos ni siquiera supera el índice de referencia.

Pues hace ya más de 30 años atrás, John Bogle, sobre quien Warren Buffett ha llegado a decir que fue un héroe que hizo más por el inversor individual americano que cualquiera que haya conocido, observó la posibilidad de competir con las elevadas comisiones que la mayoría de los grandes bancos cobraba a sus clientes por una mala gestión activa, llevando la inversión en bolsa al alcance de las masas a través de la creación de la inversión pasiva o los fondos indexados (fondos índice y ETFs), a cambio de comisiones extraordinariamente bajas con su gestora Vanguard Group.

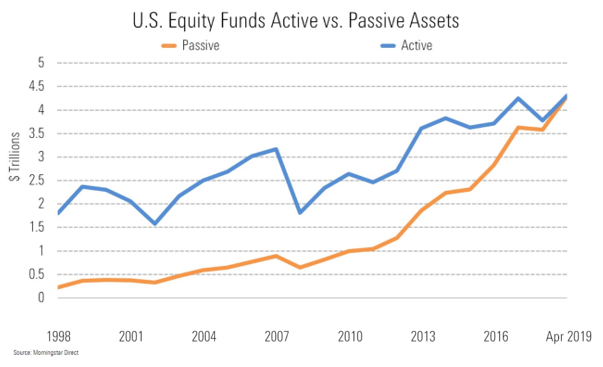

En este escenario se ha visto cosas tan inverosímiles como bancos daneses que pagan a sus clientes por concederles hipotecas, gigantes como Unilever emitiendo deuda que ofrece una rentabilidad del 0%, o incluso la muerte paulatina de los míticos hedge funds. Por esto no es raro que, en cuanto a renta variable, más del 90% de los grandes fondos no haya logrado superar el S&P 500 en los últimos 15 años, hasta ver que hoy en el mercado americano los fondos pasivos ya igualan en patrimonio a los fondos activos, como se ve en la siguiente ilustración:

De la misma forma -y aquí es donde empieza a confundirse todo-, también se ha visto la proliferación de fondos, tanto de gestión pasiva como activa, que buscan competir ofreciendo Robo-advisors, Inteligencia Artificial y demás, que no está necesariamente mal, porque a pesar del riesgo de innovación que conlleva, es parte de la deseable ‘destrucción creativa’ propia de la industria, pero hay que tener cuidado. Sin embargo, lo que ya es una enorme falta de escrúpulos es vender el llamado ‘closet indexing’ o falsa gestión activa, que cobra elevadas comisiones por simplemente limitar su gestión a replicar el índice de referencia alcanzando rentabilidades mediocres.

Con todo esto, aunque los grandes bancos no necesariamente desaparecerán por este hecho, si no se adaptan diferenciándose de la competencia ofreciendo productos de bajo costo con una estrategia con miradas de más largo plazo y tan rentable como fácil de entender, seguirán cometiendo errores de corto plazo como el de Morgan Stanley con Uber, que ha llevado a sus inversores de más alto patrimonio a perder al menos $12.000 millones esta semana.

Finalmente, la clave está en encontrar buenos gestores con la capacidad de superar los índices con un horizonte temporal mínimo de cinco años, y si cobran comisiones que estén acorde a la rentabilidad, pues bien pagadas, pues las comisiones representarán los incentivos que tienen los gestores para conseguir rentabilidad separándose del rebaño o alejándose del índice de referencia utilizando metodología propia. ¿Existen? ¿Es posible encontrarlos? Absolutamente.