¿Momento de comprar o seguir esperando?

“If you’re not willing to react with equanimity to a market price decline of 50% two or three times a century, you’re not fit to be a common shareholder and you deserve the mediocre result.” — Charlie Munger

Las bolsas no dejan de caer, y a este ritmo de caída de 1.000 puntos diarios no podrían superar el 18 de abril sin colapsar, pero, ¿dónde están las oportunidades de inversión de los mentados contrarian, finalmente? Pues ya empiezan a aparecer con más claridad que, por ejemplo, hace una o dos semanas atrás, pero esta es probablemente es la pregunta más difícil de responder.

Veamos, este parón ya consume buena parte de la caja neta disponible de las empresas para tratar de mantener la planilla y responder a las obligaciones más importantes; todavía se observan prórrogas del estado de alarma y la necesidad de cerrar el espacio aéreo en distintos países que enfrentaban este problema con una desaceleración económica importante como Japón, Alemania, Italia o España; y aún habrá que observar en qué consistirían los programas masivos de estímulo y rescate de Trump, o el efecto del programa de QE ilimitado que acaba de lanzar la Fed en EEUU, que pretende estimular la demanda cuando el problema es fundamentalmente de oferta. Por tanto, aún es muy difícil ver cuándo empezará a recuperarse el consumo y, por consiguiente, saber cuánto más caerán las bolsas.

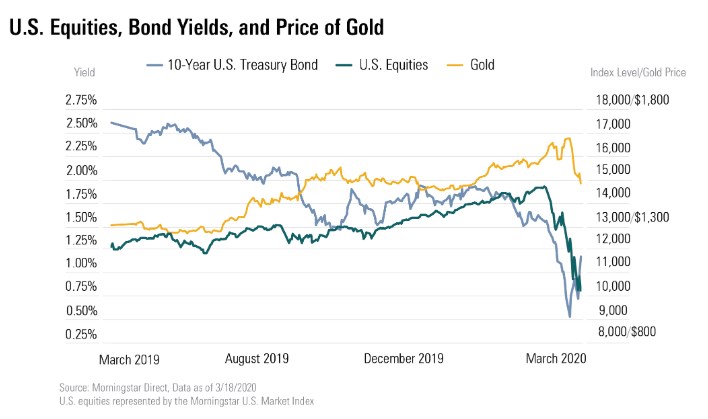

De hecho, incluso los activos de refugio tradicionales están siendo duramente castigados.

Sin embargo, sí que existen oportunidades de inversión, sobre todo para quienes supieron esperar y ahora mismo cuentan con liquidez disponible e invierten a largo plazo y con un margen de seguridad en empresas de calidad o con ventajas competitivas sólidas.

Desde luego, el inversor más conocido por el éxito logrado con este método y estrategia de inversión es Warren Buffett. No son pocos los que esperan el siguiente movimiento del mejor inversor de todos los tiempos con los $128 mil millones de liquidez que Berkshire Hathaway tiene disponible, que, al menos por el momento, han sido utilizados apenas para incrementar su posición en Delta luego de una caída de hasta el 60%.

Por el momento este tipo de acciones, mejor conocidas como value, también está perdiendo terreno a niveles históricos (32% hasta el 18 de marzo) o incluso un poco más que, por ejemplo, las acciones growth (27.5%).

De hecho, así le está yendo a Buffett con Berkshire en Johnson & Johnson, General Motors, Bank of America, Apple y JP Morgan.

Pero es justamente esta clase de inversores -los value– que, a pesar de ver caídas de semejante magnitud en cartera y con volatilidad por encima de 80 en bolsa, no sólo que lo toman con calma, sino que es justamente en estos entornos donde suelen encontrar las mejores oportunidades de inversión.

Por ejemplo, ante las caídas, otra de nuestras gestoras ha hecho una re-evaluación exhaustiva de las 60 empresas que aproximadamente tiene en todos sus fondos: 64% de ellas tiene un endeudamiento muy moderado, 26% cuenta con caja neta, 3.5% tiene deuda elevada (pero que por la naturaleza de su negocio tienen un riesgo financiero muy reducido).

Pero, ojo, no es que compran acciones a precio de ganga porque simplemente rebotarán después, sino que compran aquello que analizaron previamente y que saben cuánto podría valer o cuál podría ser su potencial mínimo de recuperación en base a sus fundamentales. Con esto, apenas un 6% de la capitalización total de esta gestora de fondos cuenta con el potencial de ser vendido por su exposición en el escenario actual para materializar pérdidas inevitablemente, pero con seguridad que hay mucho más por comprar que por vender.

Finalmente, para ofrecer un poco de perspectiva, y dado que la magnitud de las caídas por el Coronavirus se parece cada vez más a la de la Gran Recesión, el siguiente fondo (40% de industrias, 19% en consumo, 18% en financiero, 15% en tecnológicas y 7% en liquidez) registró pérdidas similares al índice de referencia por la caída de Lehman en 2008 (otros cayeron mucho más), pero la recuperación fue extraordinaria.

¿Sucederá lo mismo esta vez? ¿Habrá que seguir esperando o es momento de salir a comprar?

Artículos relacionados:

¿Cómo invertir con semejante volatilidad?

El Coronavirus y el desafío de invertir a largo plazo

Preservación de capital en tiempos de Coronavirus