Warren Buffett compra oro: ¿contra qué apuesta?

Así como con toda crisis económica generalizada, la crisis económica provocada por la cuarentena frente a la pandemia del Covid-19 ha traído grandes lecciones para la industria de la gestión de activos, sobre todo en el segundo trimestre, y de la mano de no otro que Warren Buffett.

Una de aquellas lecciones se explica por lo sucedido entre la reunión anual de Berkshire Hathaway del 2 de mayo y los movimientos en cartera de la misma al cierre de junio.

Si se pudiera destacar un solo takeaway de todo lo dicho por Warren Buffett en aquella reunión de casi 6 horas continuas es:

Never bet against America.

Para una conclusión semejante da la impresión de que, sea lo que sucediera con la economía a raíz de la pandemia y el confinamiento masivo, Buffett confiaría al 100% en EEUU, lo cual no ayudaba mucho a aplacar la incertidumbre realmente. En todo caso, en ese momento era demasiado temprano para saber cuáles serían las dimensiones de la crisis, pero al mismo tiempo daba la impresión de que Buffett entraba con Berkshire all-in al S&P 500.

Para entonces todo el mundo esperaba ver las decisiones que Buffett tomaría a raíz de la crisis de marzo, es decir, saber qué compraba dadas las caídas de marzo, que fueron tan rápidas y profundas que solamente fueron comparables a las de 1987, aunque no en volumen. En todo caso, el único movimiento claro que había hecho semanas antes de esta reunión fue el incremento de posiciones en Delta Airlines, para terminar desarmando todas sus posiciones en esta y el resto de aerolíneas en cartera, asumiendo pérdidas tan solo un par de semanas más tarde. Berkshire siguió acumulando cash como nunca antes hasta los $140.000 millones.

Sin embargo, el 14 de agosto se tuvo conocimiento de que tan pronto como a fines de junio Berkshire Hathaway no sólo había vendido posiciones en Wells Fargo, Goldman Sachs y JPMorgan, sino que además había hecho algo que nadie hubiera imaginado: adoptar posiciones en oro comprando $560 millones en acciones de Barrick Gold, una empresa minera de oro.

Estos movimientos tendrían todo el sentido, dada la volatilidad por encima de 90 puntos y una caída del dólar en un 10% en tan solo 5 meses hasta la fecha. Lo que no tiene sentido es que Berkshire asuma esta posición, por pequeña que sea en relación al tamaño de su portafolio total hasta fines de junio (quién sabe si luego ha incrementado posiciones en otras empresas mineras o incluso oro físico), porque Buffett y Munger han hecho mofa de la inversión en oro durante toda su carrera por décadas. A saber:

[Gold] gets dug out of the ground in Africa, or someplace. Then we melt it down, dig another hole, bury it again and pay people to stand around guarding it. It has no utility. Anyone watching from Mars would be scratching their head.

En 2011 Buffett afirmaba también:

Gold is a way of going long on fear, and it has been a pretty good way of going long on fear from time to time. But you really have to hope people become more afraid in a year or two years than they are now. And if they become more afraid you make money, if they become less afraid you lose money, but the gold itself doesn’t produce anything.

Y además añadía:

The problem with commodities is that you are betting on what someone else would pay for them in six months. The commodity itself isn’t going to do anything for you….it is an entirely different game to buy a lump of something and hope that somebody else pays you more for that lump two years from now than it is to buy something that you expect to produce income for you over time.

Charlie Munger, por su lado, agregaba:

Well suppose the one time when a single mother might want to own gold compared to anything else as if she faced conditions like a jew in Vienna in 1939. There are conditions you can imagine where some form of transportable wealth would be useful compared to anything else, but absent those extreme conditions I think it’s for the birds.

No obstante, y tal vez en defensa y crédito del mismo Munger, siempre hay que escuchar y tratar de leer entre líneas. Tan solo dos semanas antes de la última reunión de Berkshire, Munger sostuvo:

I don’t think we’ll have a long-lasting Great Depression… But we may have a different kind of a mess. All this money-printing may start bothering us.

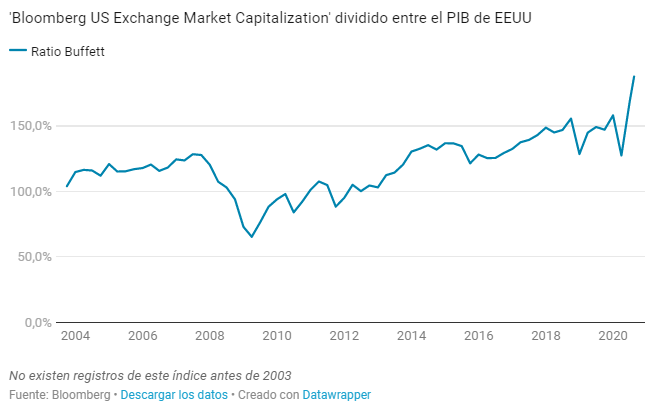

Pues puede que esta crisis finalmente sea distinta y determinante como nunca antes en décadas, desde que Buffett (89) y Munger (96) comenzaron sus carreras invirtiendo, al menos a juzgar por el «indicador Buffett», donde una relación entre la capitalización total de mercado sobre PIB superior al 100% significa que los stocks están en territorio de burbuja, se encuentra en máximos históricos.

De esta manera, entonces, podría estar aproximándose una crisis sin precedentes para la cual hay que protegerse de maneras que muchos, incluso los mejores, no habían considerado nunca, más aún considerando los niveles históricos de la deuda denominadas en dólares, la pérdidas de valor adquisitivo del dólar no sólo desde 1913, sino en los últimos 12 años desde Lehman, y el incremento reciente del precio del oro por encima de los $2.000.

¿Es momento de apostar contra el dólar, contra EEUU?

Artículos relacionados:

Rentabilidades extraordinarias en anti-burbujas

Gold and Mining Stocks to Face the Business Cycle

La economía global en la perspectiva de Warren Buffett

Oro, un ‘buffer’ imprescindible contra el riego

Apostando a ganador en la crisis del Coronavirus

Negativa rotunda al helicóptero del dinero

El momento es ahora

¿Momento de comprar o seguir esperando?

¿Cómo invertir con semejante volatilidad?

El Coronavirus y el desafío de invertir a largo plazo