#37 Cuidado con apostar a la muerte del dólar

Nunca nadie imaginó que una turba tomaría el Congreso en los EEUU como el pasado 6 de enero, fruto de un descontento con los resultados de las elecciones. Ciertamente, afirmar que las elecciones habían sido robadas con un gran fraude era cuanto menos riesgoso, y lamentablemente se ha perdido el control de las consecuencias de un discurso inconfundiblemente incendiario.

Yo soy parte de quienes creen que lo que se ha visto con la invasión del Capitolio en Washington DC es parte del ocaso no sólo de EEUU -cuya institucionalidad democrática y de libertad ha sido altamente afectada no sólo por los últimos gobiernos, tanto de republicanos como demócratas- sino también de Occidente.

Por supuesto, este desafortunado episodio no se compara a otros incalculablemente más oscuros que ha vivido este país solamente en el siglo XX (ya ni hablamos en los últimos 240 años). Pero hay algo en particular que ilustra especialmente el deterioro institucional que hoy tiene EEUU, y que he querido abordar desde hace ya algunos meses, sobre todo ahora arrancando 2021: los problemas del dólar.

Muchos se están apresurando en declarar la muerte inminente del dólar estadounidense por la política monetaria de la Fed durante 2020.

Sin embargo, creo humildemente haber aprendido con el pasar del tiempo -haciendo alusión al discurso incendiario mencionado- que uno tiene mucho más cuidado con las afirmaciones que plantea sobre las perspectivas de la economía global y los mercados, cuando uno tiene Skin in the game, es decir, cuando uno asume el riesgo de las consecuencias que pueden tener sus afirmaciones.

Yo soy de los que piensa que el dólar está -efectivamente- herido de muerte. Sin embargo, resulta muy difícil determinar la fecha y lugar de su muerte definitiva; es muy difícil determinar si tiene una sola herida o cuál ha sido la herida que finalmente permitiría certificar su defunción.

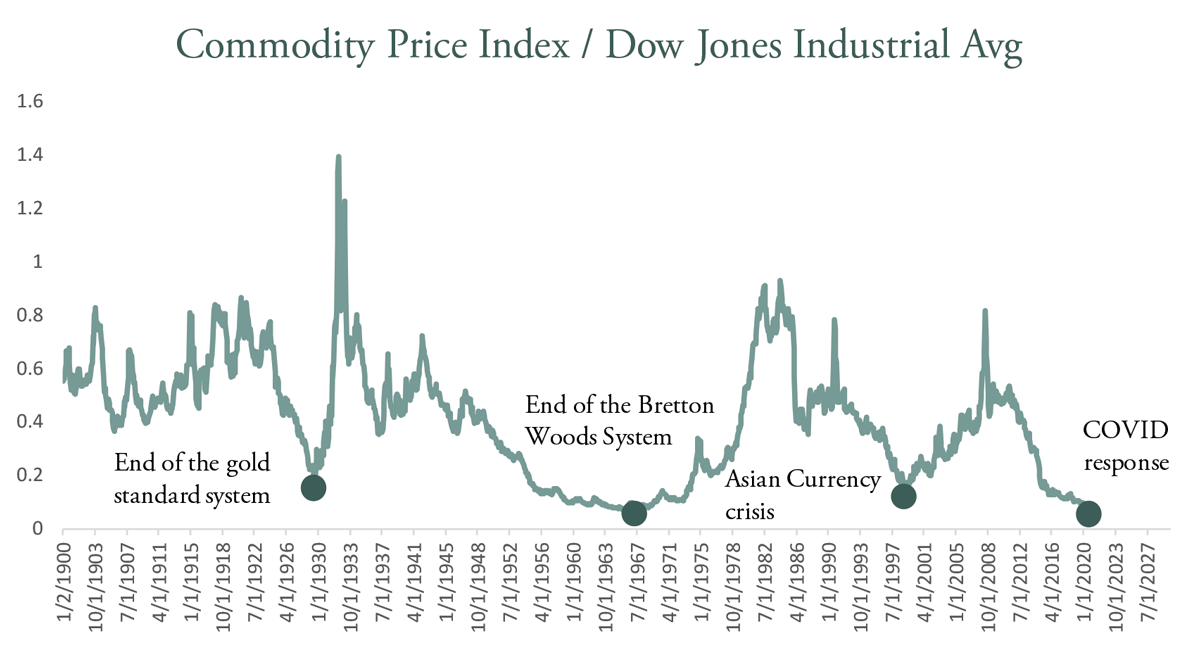

Unos dicen que la herida sin curar más importante del dólar ha sido el abandono paulatino del patrón oro clásico con la creación de la Reserva Federal en 1913, la confiscación de depósitos de oro físico de Roosevelt ante la Gran Depresión en los años 30, el tratado de Bretton Woods en los años 40, la adopción de regímenes cambiarios flotantes de Nixon desde 1971, etc.

También se dice que el dólar fue rescatado por Paul Volcker a inicios de los años 80 incrementando las tasas de interés de alrededor del 5% al 19%.

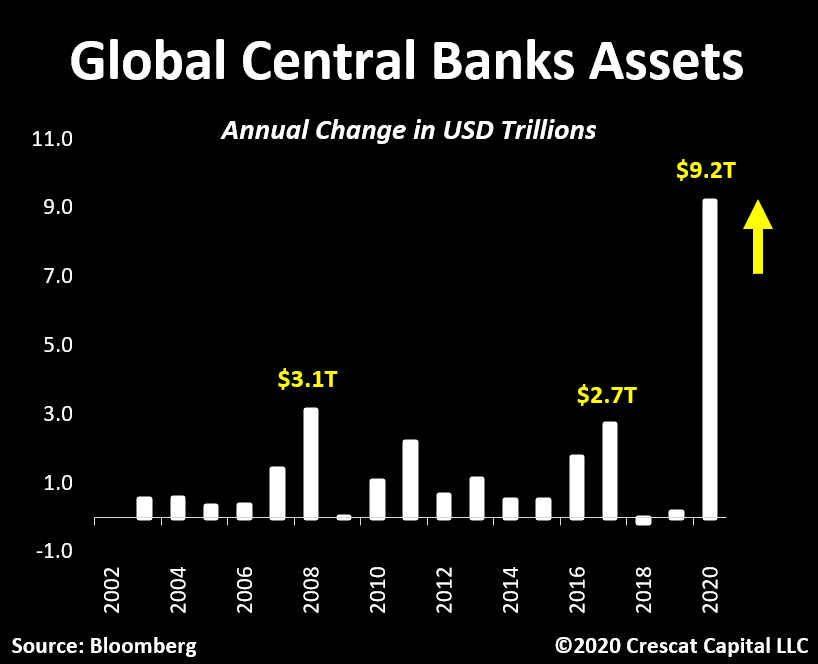

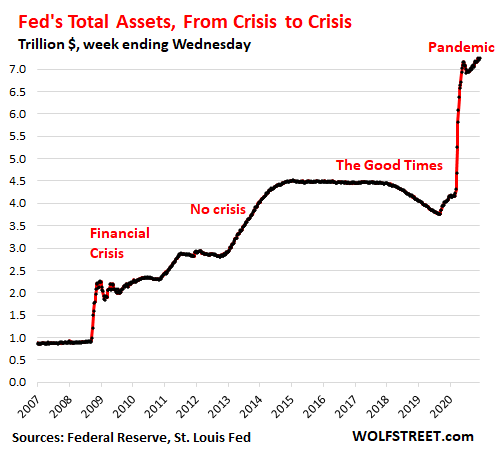

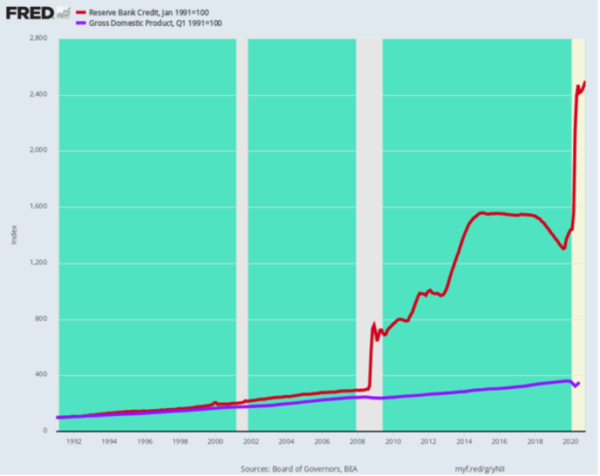

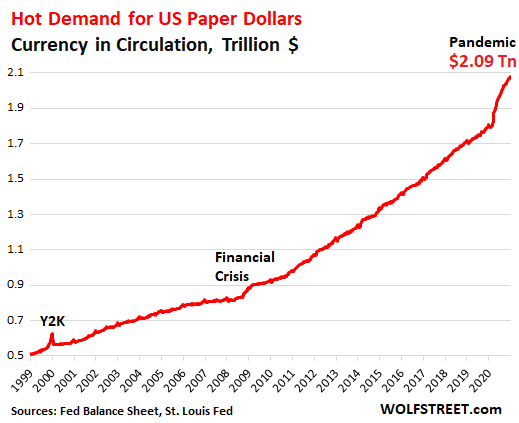

Otros dicen que las heridas más graves fueron hechas recién con los distintos programas de Quantitative Easing de la Reserva Federal desde la Gran Recesión en 2008, que han llevado a una expansión sin precedentes del tamaño de su balance a niveles sin precedentes, pero más aún durante 2020 frente a las cuarentenas con las que se encaró la pandemia, que ha sido tres veces más grande.

Ya con los primeros QE, no fueron pocas las personas que afirmaban que las consecuencias serían como mínimo una hiperinflación y la muerte del dólar y el sistema financiero y monetario internacional como lo conocemos, a la vez que un incremento meteórico del precio del oro como nunca antes se ha visto.

Por extravagante que suene, todo esto tiene mucho sentido, porque, para empezar, nos vendieron los QE como programas temporales, y no sólo que se han extendido hasta el día de hoy 12 años más tarde, sino que hoy es una política convencional hasta en Sudáfrica, Bahrein o Bolivia, y las políticas de estímulo tanto monetario como fiscal están aquí para quedarse.

De esta forma, la expansión de los balances de los bancos centrales alrededor del mundo, que ya era escandalosa a raíz de la Gran Recesión, se ha más que triplicado solamente en 2020.

Y además, sí que ha habido inflación, y mucha. De manera muy curiosa, y contrariamente a lo que la economía convencional sostiene, la inflación no es uniforme ni se manifiesta únicamente en el arbitrario Índice de Precios al Consumidor.

Hace un tiempo atrás, antes de la pandemia, circulaba una famosa gráfica que mostraba la manera en que los precios de unos productos y servicios tenían un comportamiento muy distintos al de otros productos y servicios.

Entre paréntesis, algo interesante a observar al respecto es cómo a pesar de todo es posible hacer empresa en los peores tiempos, incluso alcanzando la mayor innovación posible. Entre los sectores donde más han caído los precios desde 1998 están justamente algunos de los que más han generado valor, como el sector tecnológico.

Al mismo tiempo se puede observar también cómo se han incrementado los precios en el sector sanitario.

Sin embargo, viendo todo esto, ciertamente no se ha registrado la temida y advertida hiperinflación.

Ahora está pasando exactamente lo mismo. Son cada vez más las personas que afirman ya no necesariamente que habrá una hiperinflación a consecuencia de todos los experimentos monetarios de 2020, pero que sí aseguran el pronto fallecimiento del dólar, que es lo mismo.

Esto es así no necesariamente porque las autoridades monetarias no lo vean, sino porque les es imposible normalizar la situación, y dicen tratar de combatir la deflación. Se han metido en un callejón de exceso de deuda y gasto donde la única salida es más inflación. Lo que no ven es que la inflación que buscan no va a generar crecimiento, así como no lo ha hecho desde 2008, sino que va a terminar generando estanflación, un escenario para el que sobre todo la teoría keynesiana que sigue la gran mayoría de economistas y autoridades, no existe respuesta.

De la misma manera, no son pocos quienes afirman que, debido a lo que la Reserva Federal ha hecho solamente durante 2020, expandiendo el tamaño de su balance a niveles y una velocidad que nunca nadie se hubiera imaginado, el dólar está perdiendo dominio global.

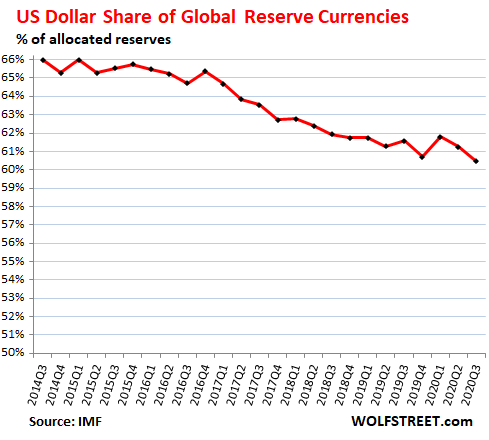

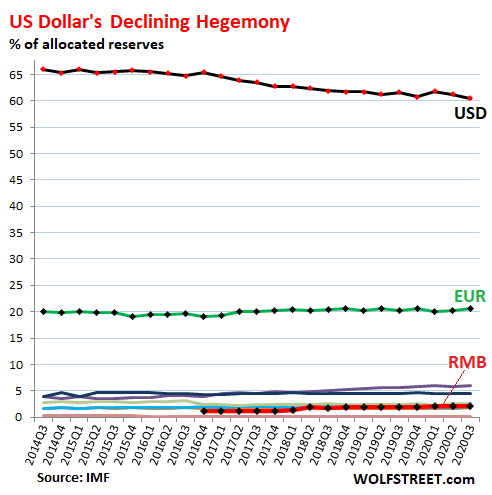

Si observamos la participación del dólar en las reservas oficiales en la economía global desde 2014, por ejemplo, vemos que sí, efectivamente, tiene una tendencia bajista.

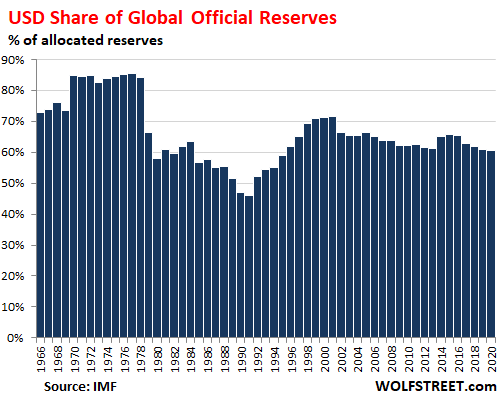

Sin embargo, en una perspectiva de más largo plazo, la participación del dólar también ha ido cayendo de manera paulatina, pero aún está lejos de su peor momento en 1991, cuando su participación en las reservas oficiales en el mundo cayó a alrededor del 45%. Hoy, luego de 2020, esa participación está por encima del 60%.

Pero no sólo eso, si se hace una comparativa de la participación del dólar con el resto de las principales monedas globales, la declinación de la hegemonía del dólar no es ni por casualidad tan dramática como muchos pretenden mostrar, además de que la moneda que le sigue es el euro con una participación de apenas el 20% en las reservas oficiales en el mundo.

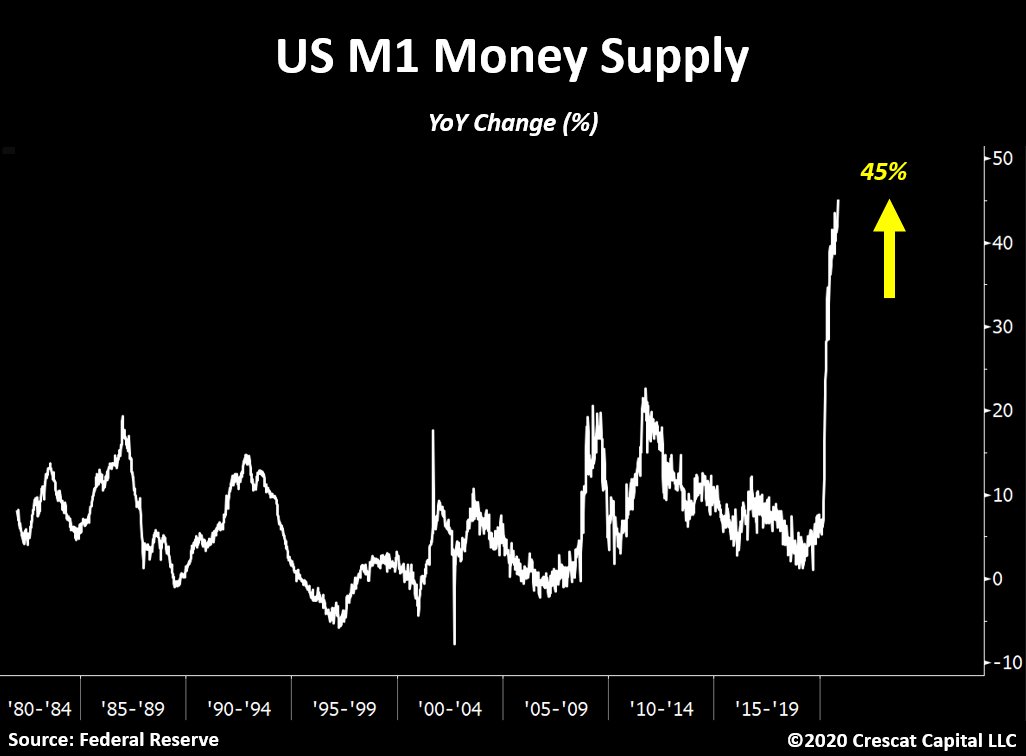

Insisto, soy de los que cree que el dólar está definitivamente herido de muerte, sobre todo si también se observa la manera en que el M1 estadounidense se ha disparado en 2020, lo cual definitivamente tomará forma de inflación eventualmente y a partir de 2021.

Como muchos saben, en su reunión anual de Jackson Hole a mediados de agosto, la Reserva Federal anunció que a partir de aquel momento le daría prioridad al empleo antes que a la inflación, y que, a su vez, su objetivo de inflación del 2% pasará a ser un objetivo promedio y de largo plazo.

Lo que la Fed busca es manejar las expectativas de inflación de corto plazo, manifestando que sus objetivos de inflación son a largo plazo. Es decir, si los agentes observan una tasa de inflación del 3% o 3,5% en el futuro, no tendrían que alarmarse ni actuar de manera precipitada reduciendo su demanda de dólares de manera abrupta, lo cual aceleraría e incrementaría todavía más la misma tasa de inflación y, por tanto, obligaría a la Fed a incrementar tasas de interés, pero esto no va a pasar.

Este es un cambio de retórica que no sea veía en 41 años, desde que Richard Nixon cerró la ventanilla del oro en 1971, y tiene implicaciones muy importantes, porque si EEUU busca teóricamente una tasa de inflación inferior al 2%, y la Fed se plantea el objetivo de medir la inflación a largo plazo, significa que, por un lado, no habría cambio alguno de la tasa de interés nominal en al menos los próximos dos años, y que, por el otro, podría haber tasas de inflación superiores al 2% y tasas de interés reales negativas durante muchos más años todavía.

En otras palabras, la Fed no va a subir las tasas de interés aunque sea observe una inflación por encima del 2%.

Por eso ahora las expectativas de inflación -en materia de análisis técnico- están rompiendo una resistencia que ha durado 10 años.

No obstante, me es imposible afirmar cuándo terminará muriendo el dólar. Mientras nadie tenga una fecha para la defunción del dólar, no tiene sentido jugárselo todo contra el dólar.

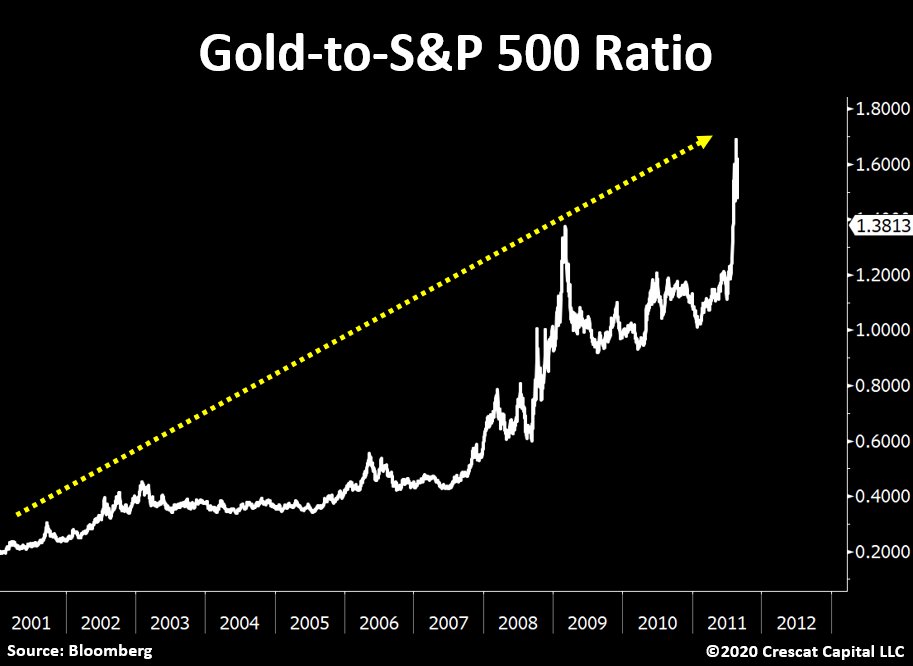

En este sentido, a pesar de que sea razonable ver el oro cotizando a $2.300 en 2021 y $15.000 en 2025, como afirman algunos como Peter Schiff, Jim Rickards, Mike Maloney, James Turk, lo que están diciendo es que hay que tomar una posición que permita defender tu portafolio contra la inflación.

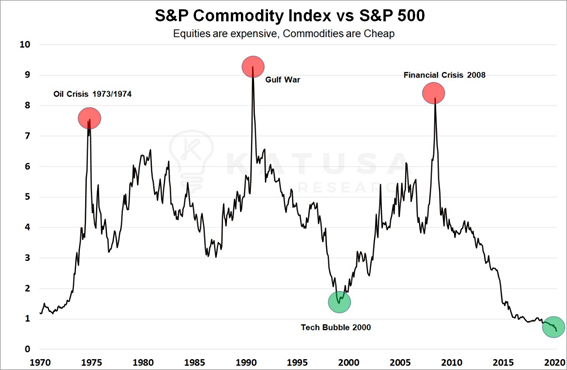

Estos precios son absolutamente razonables e incluso conservadores en relación al ratio oro/S&P 500 que se observa al menos desde 2001.

Esto es lo que mejor ilustra la huida paulatina pero también cada vez más acelerada hacia activos reales y concretamente el oro preferiblemente físico, y tal vez la plata, acciones de mineras metálicas, etc.

De acuerdo con estos inversores y analistas, una de las mejores maneras de protegerse de la inflación es mediante la compra oro físico. Otros incluso recomiendan algunos ETFs que realmente tengan oro por detrás.

El peligro de seguir la narrativa de que el dólar morirá en 2021 o 2022 es que tu portafolio juegue contra el dólar. Una cosa es apostar a un dólar más débil en 2021, y otra muy distinta es apostar a su inminente fallecimiento en el corto plazo. Sería un gran error.

De esta forma, si uno observa cómo los commodities han empezado a recuperarse en 2020, se puede inferir que acaba de empezar la huida hacia activos reales frente al inicio de una nueva era de la inflación como no se la había visto al menos desde los años 70, cuando Milton Friedman se hizo más famoso que nunca no sólo a raíz del Nobel en 1976, sino sobre todo por dar respuesta a un escenario de -justamente- estanflación.

Pero no sólo eso, la oportunidad de invertir en el sector de commodities a largo plazo, luego de haber sido muy castigados, es única o comparable a solamente una o dos oportunidades al menos desde los años 70.

En el caso concreto de la inversión en oro, hay que considerarlo primero como un seguro ante cualquier eventualidad dadas las circunstancias globales, antes que como un inflation hedge o una cobertura contra la inflación, pero si pensamos en oro denominado en monedas locales -pensando en monedas como, por ejemplo, el peso argentino o el bolívar fuerte-, el oro definitivamente puede terminar siendo muy rentable.

La idea, en todo caso, es que el oro no supere una participación del 10% en el portafolio de inversión, sobre-entendiendo primero que no debe ser nunca una inversión única, que se debe diversificar siempre el riesgo, y luego porque, entre otras cosas, es muy volátil.

Ahora, si tienes una posición del 10% de oro en el portafolio tal vez no vayas a quintuplicar tu riqueza en uno o dos años si acaso el dólar muere, pero sí que va a impedir que tengas enormes pérdidas ante cualquier eventualidad.

Es más, para seguir justificando la cautela que hay que tener antes de pensar siquiera en apostar contra el dólar, antes de que el dólar muera o se debilite todavía más en términos absolutos, se apreciará en términos relativos.

Sucede que una de las grandes características de la política monetaria alrededor del globo es que el conjunto de los principales bancos centrales alrededor del globo han copiado la política de la Reserva Federal y además han actuado de manera simultánea, hundiendo sus monedas de una manera significativamente mayor, lo cual está llevando a los inversores a protegerse de estas políticas en el mismo dólar.

Es decir, mientras la demanda del dólar estadounidense siga siendo mucho mayor a su oferta, el dólar no va a morir, al menos no pronto.

Ahora, sobre la alternativa del Bitcoin con el mismo objetivo que el oro, o qué pasará con las monedas nacionales digitales… Serán cosas de las que probablemente hablaremos un poco más adelante.

En el entretanto, mucha cautela tanto con la inversión de corto plazo, basada en las noticias y el sensacionalismo de los medios, como con una mala interpretación de lo que muchos analistas reconocidos andan diciendo también muchas veces con exageración.

También puedes escuchar este episodio en Spotify y Apple Podcasts.