Enero de 2021 fue un mes de extensas discusiones entre el Ministerio de Economía y Finanzas Públicas (MEFP) y la Asociación de Bancos Privados de Bolivia (ASOBAN).

Tras el enfrentamiento, el Gobierno de Arce Catacora cedió ante la presión del sector del autotransporte y decidió extender la política de diferimiento de créditos que el gobierno de Jeanine Añez había implementado en 2020 para encarar la crisis derivada de los confinamientos.

En ese entonces, ASOBAN afirmaba que, ya con los 10 meses acumulados de diferimientos de 2020, la banca había dejado de recibir casi 4.000 millones de dólares en capital e intereses, lo cual representaba un importante agravamiento de sus problemas de iliquidez, y que con la extensión por seis meses más durante el gobierno de Arce dejarían de percibir alrededor de 1.800 millones de dólares adicionales, con lo cual “el sistema financiero estaba en riesgo”.

Desde luego, el MEFP negó estar en riesgo pese a los casi 5.800 millones que han dejado de percibir el sector bancario y financiero.

Sin embargo, aproximadamente cuatro meses más tarde, ASOBAN dio cuenta de que la cartera vigente reprogramada alcanzó los 1.784 millones entre los meses de marzo de 2020 y marzo de 2021, lo cual se traduce en un incremento del 119%.

De igual manera, la Asociación de Bancos indica que en el mismo período las utilidades sufrieron una caída del 52%, habiendo caído hasta los 25 millones de dólares. También alertan de que las rentabilidades de la banca son de aproximadamente el 4%, cuando en marzo de 2020 fueron de aproximadamente el 10%.

Dado que este junio marca el último mes de postergación del pago de créditos, coincidiendo además con la llegada de una ola de contagios de covid-19 –por la que varias regiones han retornado a las medidas iniciales de cuarentena rígida de hace un año–, distintos sectores como el de transporte, gastronomía y microempresa, vuelven a exigir aún mayores diferimientos.

Dependiendo de que las demandas de los distintos grupos de interés que el gobierno atiende sean nuevamente aceptadas o no, probablemente se conozcan los efectos sobre el deterioro de la cartera del conjunto del sistema para el tercer trimestre del año. Pero si acaso esto no sucede, con seguridad se observará un incremento súbito y considerable de la mora, lo cual podría afectar ya no sólo la liquidez del conjunto del sistema, sino incluso su solvencia.

En todo caso, no es casualidad que el sector sea casi el único que aún se encuentra en territorio de contracción después de haber abandonado las cuarentenas de 2020.

Deteriorada capacidad de respuesta

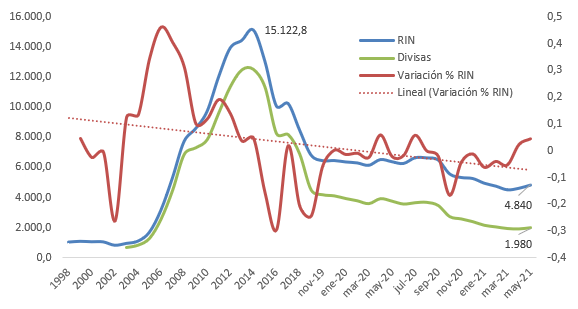

En este sentido, todavía no queda claro si el Banco Central de Bolivia (BCB) y la Autoridad de Supervisión del Sistema Financiero (ASFI) tienen la capacidad de encarar cualquier eventualidad o sobresalto en el sistema, pues si este depende del nivel de reservas internacionales, estas han continuado con su caída sistemática, tocando mínimos de entre 2005 y 2006, años en los que apenas empezaba el auge de materias primas y Morales empezaba a gobernar.

Bolivia: Reservas Internacionales del BCB 1998-2021

Efectivamente, el nivel de reservas en el BCB se ha recuperado en algunas pocas decenas de millones de dólares en las últimas semanas, fruto del incremento de la cotización del oro (importante componente de las reservas) –provocada por los últimos datos de inflación de la Reserva Federal en EEUU–, pero ninguna medida concreta de política económica permite ver que estas vayan a recuperar pronto, mucho menos de manera sostenida.

Peor todavía, desde que Arce Catacora asumió el mandato en noviembre de 2020, las reservas han caído en casi 1.000 millones de dólares, y las divisas -su componente más líquido- que permitirían encarar cualquier eventualidad de manera inmediata en el sistema, han caído por debajo de los 2.000 millones de dólares.

El enigma de los nuevos bonos soberanos

Hay varias maneras de incrementar el nivel de reservas del BCB, pero solamente una permitiría hacerlo en el corto plazo: mediante la emisión de bonos soberanos por 3.000 millones de dólares en los mercados internacionales que el gobierno de Arce Catacora había prometido para el primer trimestre de 2021.

Estos recursos provenientes del ahorro privado externo permitirían aliviar las urgencias de distintos sectores, pero fundamentalmente del sector bancario y financiero, dado que toda inyección de liquidez requiere de su intermediación, si acaso no recibe recursos de manera directa con ese mismo fin.

El motivo por el que no se han colocado -o no han logrado colocar- esos bonos constituye probablemente uno de los secretos mejor guardados de la coyuntura nacional. Se presume que es debido a que las condiciones lo impiden, pues el rendimiento de los bonos convencimiento a 2028 exigido por el mercado habría estado oscilando la tasa de 7,5%, con lo cual el cupón exigido para los nuevos bonos emitidos por 3.000 millones de dólares sería de aproximadamente el 8,5%.

En buen castellano, esto significa que el riesgo para quien quiera prestarle su dinero a Bolivia nunca ha sido más alto, al menos dadas las circunstancias actuales.

Así las cosas, junio es un mes decisivo para que la economía cuente con mayor certidumbre: el gobierno debe informar a la ciudadanía lo que está sucediendo particularmente en el sector financiero, qué espera de él para los próximos meses y cómo pretende actuar al respecto. Caso contrario se presta a niveles de especulación de corto plazo que serán cada vez más difíciles de controlar solamente con conferencias de prensa.

Artículo originalmente publicado en La Gaceta de la Iberosfera, el 4 de junio de 2021.