¿Qué es y qué sucede con Bitcoin?

El Mt.Gox, además de ser un índice sobre el cual Bitcoin cotizaba, también era la mayor plataforma de trading de esta moneda electrónica, hasta que luego de su nuevo desplome desde enero y la renuncia de su CEO, Mark Karpeles, a la junta directiva de la Bitcoin Foundation, su web de referencia desapareció el 24 de febrero y con ella los más de USD 400 millones de depósitos de los usuarios de esta red de intercambio, concediendo una causa al intervencionismo e incrementado los argumentos para su regulación. Por esto, a continuación compartimos un análisis de Fundación Milenio sobre la naturaleza del problema:

A medida que la crisis económica internacional se desarrolla, Bitcoin se ha convertido en noticia internacional, es eje central de discusiones y debates en los principales medios de comunicación especializados en economía y finanzas de coyuntura. Algunos han afirmado que la fiebre del Bitcoin se trata de una peligrosa burbuja financiera, el fenómeno ha visto disparar su demanda en lugares como Argentina como consecuencia del cepo al dólar, e incluso ha provocado debates e informes en el congreso alemán y estadounidense, hasta uno de 55 páginas por parte del Banco Central Europeo titulado Virtual Currency Schemes, que lo identifica como una amenaza para la estabilidad monetaria de la que está encargado.

En 2008 nació Bitcoin de la mano de un grupo de programadores bajo el pseudónimo de Satoshi Nakatomo, una moneda electrónica que llegó a ser considerada como perfecta porque cumplía con todas las funciones ideales del dinero: es una moneda no controlada por un banco central, de código único, criptográfico y abierto que permite ver exactamente de qué códigos está compuesto, es de uso voluntario, fue diseñada exclusivamente para internet, tiene todas sus transferencias registradas, es transferida únicamente entre personas, su precio es imposible de intervenir, es divisible hasta en 8 decimales, con una emisión límite de 21 millones y que además deben ser minados, es decir, creado mediante la solución de problemas matemáticos muy complejos, y la lista continúa.

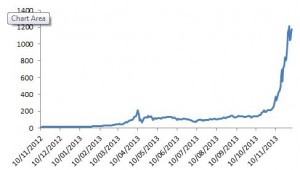

Con estas características y en el marco de 5 años de crisis económica internacional en el que el valor de las monedas nacionales ha perdido muchísimo terreno, Bitcoin pasó de cotizar menos de un centavo de dólar en el momento de su creación, a USD 1175 en la primera semana de diciembre de 2013.

Bitcoin: cotización Mt.Gox noviembre 2012 – noviembre 2013

El contexto y la prueba teórico monetaria

La aversión a la deflación que la síntesis neoclásico walrasiana equivocadamente ha construido, provocó que en el siglo XX se registraran las hiperinflaciones más grandes y prolongadas de la historia de la humanidad, como la de la República de Weimar en los años 20, la boliviana de los 80, o la actual de Zimbabue. Con tales antecedentes para muchos resulta una incógnita que hoy la duplicación de la base monetaria de los EEUU desde 2008 no haya provocado hiperinflación en aquel país, pero a pesar de las políticas poco convencionales emprendidas por los principales bancos centrales alrededor del globo, las políticas de devaluación y monetización de deuda de las que John Law, Silvio Gesell, John M. Keynes o incluso Milton Friedman se hubiesen sentido orgullosos, siguen siendo populares entre los gobiernos para financiar su voracidad fiscal.

Efectivamente, hay quienes piensan de manera muy distinta. El mencionado informe del BCE también afirma haber encontrado las raíces teóricas de Bitcoin en la Escuela Austríaca de Economía y sus explicaciones sobre las causas de los ciclos económicos en la intervención monetaria y la expansión crediticia. La Teoría Austríaca de los Ciclos Económicos (TACE) explica que en un primer momento los gobiernos, a través de sus bancos centrales, inducen un boom de errores de inversión empresarial cometidos de manera sistemática y generalizada que tarde o temprano deberán ser corregidos en forma de recesión, y que si es evitada sólo quedará postergada a cambio de agravarla, impidiendo reubicar aquellos recursos disponibles hacia aquellos sectores de la economía donde sí sean rentables y efectivamente demandados.

En 1912, luego de rescatar la larga tradición de esta escuela de pensamiento económico desde el siglo XIV, Ludwig von Mises completó la teoría de los ciclos en su Teoría del Dinero y el Crédito, haciendo avanzar el subjetivismo de esta Escuela al campo del dinero y fundamentando su valor en la teoría de la utilidad marginal.

En este marco, aplicando en reversa la teoría de Carl Menger sobre el dinero (1892), que lo identifica como una institución de origen espontaneo y evolutivo como el lenguaje, y no como un mandato legal creado de manera deliberada, Mises explica un problema de razonamiento circular aparentemente insoluble hasta entonces: no era que el precio o poder adquisitivo del dinero venía determinado por su oferta y demanda, y que ésta a su vez estaba basada en su poder adquisitivo, sino que tal poder adquisitivo depende del que el dinero tuvo en el pasado inmediato. Ese proceso regresivo no prosigue sin fin. Si recorremos hacia atrás, paso a paso, ese proceso seguido por el poder adquisitivo, llegamos finalmente a aquel instante en que el bien en cuestión comenzó a utilizarse como medio de intercambio. Así nacía el teorema regresivo del dinero y la defensa del oro como el mejor dinero posible provisto por el mercado.

Más tarde, en La Desnacionalización del Dinero de 1976, F.A. Hayek se referiría a la moneda no como como un sustantivo, sino como un adjetivo para destacar la propiedad y característica en cuanto al grado de liquidez de los bienes, en cuanto a su capacidad y facilidad para ser aceptados como medios de cambio en las transacciones comerciales, y los costos de oportunidad asociados con el intercambio por dinero base: dinerabilidad.

Aunque el Banco Central Europeo hace bien en anotar que una de las fortalezas de esta escuela es la TACE, no identifica ninguno de estos elementos base para finalmente analizar el fenómeno Bitcoin con solvencia teórica y además asociar a los intelectuales de la Escuela Austríaca con la creación de una moneda cualquiera, por más que en este caso se trate de una moneda deflacionaria.

Ventajas y escepticismo

Si las monedas nacionales hoy presentan tan mala calidad, ¿por qué siguen siendo aceptadas y utilizadas? Porque tienen un poder adquisitivo pasado de referencia, cuando estuvo anclado al oro. En caso de que estas monedas terminasen siendo eventualmente rechazadas, nada permite afirmar que esto sea necesariamente por presentarse Bitcoin como una alternativa. En todo caso, aunque Bitcoin sea parangón con el oro en cuanto a medio de intercambio, unidad de cuenta y reserva de valor en comparación con las monedas nacionales, además de ser escaso, duradero, homogéneo, divisible, fácil de transportar y almacenar, y finalmente muy difícil o imposible de falsificar), los antecedentes del proceso de monetización de aquel metal, de prueba y error en el mercado, son de 4 mil años.

Es cierto que las ventajas de Bitcoin son más que ponderables, tanto como por haber traído paz al mercado ilegal de drogas a través del portal web de Silk Road donde no es necesario cargar con bolsas o maletines de dinero en efectivo, sino que solamente utiliza estas monedas en sus transacciones, como por permitir la huida argentina de una moneda nacional cada vez más envilecida. Y si bien tiene un carácter sumamente volátil y especulativo de muy corto plazo, hoy la iniciativa privada se encuentra inaugurando cajeros automáticos especializados alrededor de todo EEUU y Bitcoin ha empezado a ser aceptado incluso en el gran mercado de comida rápida.

Finalmente, y no obstante de todo lo que Bitcoin está permitiendo, el margen para el escepticismo y la cautela es también muy amplio. Esta moneda no deja de ser la creación de una mente de manera deliberada y podría no ser dinero realmente; es muy difícil aplicar claramente el teorema regresivo del dinero y encontrar el momento en que se identifica el valor material previo que haya atravesado por un período suficiente de monetización por sus propiedades cualitativas dinerables. Sería muy arriesgado comprar una mercancía para el intercambio indirecto sin conocer sus precios pasados y, como consecuencia, la aparición espontánea de un medio de cambio es prácticamente imposible siempre que tal conocimiento sea insuficiente. Bitcoin podría simplemente presentar el mismo caso del esperanto, que en un principio constituyó una gran promesa, pero que al final resultó ser nada más que un rotundo fracaso.

Informe publicado por Fundación Milenio el 17 de enero de 2014