Garantizar el legado estableciendo un Family Office

Finalmente la incertidumbre que provoca la coyuntura nacional pesa lo suficiente como para actuar decididamente. Muchos empresarios, por mucha pena que tengan al tomar este tipo de decisiones, están encontrando nuevas oportunidades para seguir creciendo cuando deciden liquidar al menos una parte de muchos de los activos que adquirieron durante la etapa del auge, y luego al establecer una estrategia de preservación de largo plazo de ese nuevo capital circulante disponible.

A fin de cuentas los sentimientos sobre nuevas inversiones no tendrían que contar, pero no porque todo inversor que se precie de ser exitoso sea insensible y perverso con los demás, sino porque el vínculo sentimental con lo que uno ha creado con tanto esfuerzo y el tiempo que le ha restado a la familia no le permiten pensar fría y claramente para tomar la mejor decisión posible. Pero veamos lo atractiva que termina siendo la administración del patrimonio familiar sobre todo en tiempos de crisis y muy elevada incertidumbre.

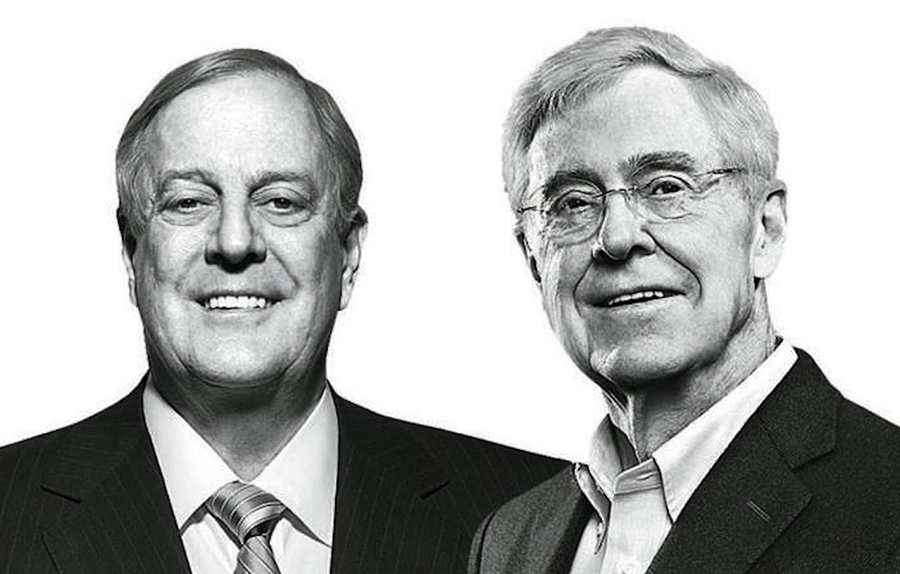

¿Alguna vez te pusiste a pensar cómo personas como Bill Gates, los hermanos Koch o Amancio Ortega protegen sus activos y administran sus cuentas personales o las de su familia de manera paralela a las responsabilidades que tienen con Microsoft, Koch Industries o Inditex? Uno pensaría que están en la punta de una gran pirámide de talento humano sobrenatural que lo hace todo por ellos, pero no es así exactamente. Lo primero que hacen es separar claramente el patrimonio familiar del capital empresarial, y dotar un propósito de largo plazo claro y necesariamente distinto a ambas esferas.

La figura más común de esta separación para que, sobre todo, no se generen conflictos de intereses en la familia, es la constitución de un fideicomiso, lo que recomendaría casi cualquier abogado, pero tiene que ver más con un testamento y no termina siendo lo más eficiente. Trabajar también con economistas entendidos en la administración de activos tangibles y financieros es muy distinto, y más aún si al buscar entornos mucho más amigables con el capital privado están al tanto de de la incertidumbre, riesgos y oportunidades de la coyuntura global al momento de internacionalizar sus activos, y además tienen una posición clara al respecto.

El fideicomiso, que tiene personalidad jurídica propia, también puede constituirse en una fundación de derecho privado o, mejor todavía, un Family Office, ideal para familias con grandes patrimonios que buscan diluir tanto riesgos externos derivados de la coyuntura de corto plazo, como internos de largo plazo derivados del apetito de dinero y poder dentro del ‘core business’ de la familia, que siempre los hay.

Entre las grandes dinastías de hoy en día, que han invertido con el compromiso de conservar la herencia, mejorarla y transmitirla a las siguientes generaciones, se encuentra la que representa Lynn Forester de Rothschild. Todo empezó con Mayer Amschel Rothschild, un exitoso banquero en Alemania de fines del siglo XVIII y principios del siglo XIX, reconocido padre fundador de la dinastía que lleva su apellido. Su éxito pudo haber terminado con él. No obstante, envió a cada uno de sus cinco hijos a las cinco capitales financieras del momento, Londres, París, Frankfurt, Viena y Nápoles, y les hizo un préstamo individual para que iniciaran un negocio, permitiéndoles quedarse con las ganancias luego de que honraran el préstamo.

Entre las grandes dinastías de hoy en día, que han invertido con el compromiso de conservar la herencia, mejorarla y transmitirla a las siguientes generaciones, se encuentra la que representa Lynn Forester de Rothschild. Todo empezó con Mayer Amschel Rothschild, un exitoso banquero en Alemania de fines del siglo XVIII y principios del siglo XIX, reconocido padre fundador de la dinastía que lleva su apellido. Su éxito pudo haber terminado con él. No obstante, envió a cada uno de sus cinco hijos a las cinco capitales financieras del momento, Londres, París, Frankfurt, Viena y Nápoles, y les hizo un préstamo individual para que iniciaran un negocio, permitiéndoles quedarse con las ganancias luego de que honraran el préstamo.

No a todos les fue bien, de hecho el primer fracaso fue en Frankfurt, pero Rothschild, teniendo un propósito claro y una visión familiar de largo plazo para su riqueza, bajo el lema de “Concordia, Integritas, Industria” (armonía, integridad, desarrollo) estampado en su escudo familiar de armas, la estrategia de diversificar la riqueza o sus inversiones en el espectro internacional les permitió construir una riquísima dinastía que supera los 250 años de tradición, superando obstáculos como nada menos que las Guerras Napoleónicas o, siendo judíos, la Segunda Guerra Mundial. Así, la visión compartida de la familia respecto de quiénes son y quiénes quieren ser suele guiar las decisiones colectivas y así perpetuar su legado.

Ahora, aunque cada uno es siempre distinto, de acuerdo a los objetivos y necesidades de cada familia, las posibilidades de la figura de un Family Office son casi inagotables, porque se dedica a incluso más que la gestión del patrimonio económico financiero. También trata de no descuidar el capital humano y el intelectual, se dedica a potenciar el desarrollo y fortalecimiento de las virtudes de sus miembros a través del conocimiento, sobre todo de las futuras generaciones cuando quieren o deben involucrarse en el negocio familiar; a fin de cuentas, una empresa es lo que son sus dueños y lo que es la familia, y en la medida que sepa explotar su visión de largo plazo y sus períodos de inversión en este sentido, sus ventajas competitivas serán cada vez más amplias.

Un ejemplo paradigmático actual de lo mencionado es Waycrosse Inc. el Family Office y brazo inversor alternativo de las familias Cargill y MacMillan, propietarias del gigante agroalimentario Cargill Inc. Una de las características más interesantes de su esquema es que tiene una dirección educativa para proporcionarles herramientas orientadas al peak-life performance, que les permite preparar a las siguientes generaciones, ya sea para identificar futuros líderes, promover valores compartidos y ser eficaces como accionistas, o dedicarse a su pasión artística o deportiva.

¿Te imaginas una estructura internacional así en Bolivia o el resto de Iberoamérica, con estrategias legales, fiscales, sucesorias y de inversión de largo plazo para preservar o incluso hacer crecer esa parte de su patrimonio o el de su familia, mientras te dedicas a asumir con mayor tranquilidad el desafío de una crisis económica generalizada, concentrándose en lo que mejor has sabido hacer siempre? Bill Gates tiene Cascade Investment, Charles y David Koch tienen 1888 Management, y Amancio Ortega tiene Pontegadea.

La planificación sucesoria y la preparación para recibir grandes transferencias de riqueza a través de múltiples generaciones es verdaderamente complicada por varios motivos, con lo cual lo más recomendable es desarrollarla detenidamente con un equipo de consejeros profesionales con el conocimiento sobre las mejores prácticas para la gestión financiera intergeneracional, incluyendo discusiones, objetivos, impuestos, estructuras legales, tiempos, procesos y mantenimiento.

Si necesitas de mi ayuda personal, ponte en contacto conmigo ahora contándome tu situación, y pronto te contestaré.