“Is there such a thing as a cheerful pessimist? That’s what I am.” – Charlie Munger

Es cierto que todo el mundo entró en pánico en 2006 cuando el actual partido de gobierno finalmente alcanzó el poder. El temor sobre la posibilidad de que se podía implementar el programa de socialismo más consabido al estilo de la Revolución de 1952 era muy fuerte, porque además estaba justificado. Muchos no quisieron siquiera correr con el riesgo y decidieron internacionalizar parte del patrimonio de su familia sin chistar.

Inicialmente esto pareció ser una mala idea, porque no sólo que los temores en Bolivia se fueron despejando paulatinamente, dado que el régimen no parecía ser tan funesto como se pensó en un principio, sino que tan pronto como año y medio más tarde, en septiembre de 2008 arrancó la Gran Recesión con la caída de Lehman Brothers, llevándose por delante parte del patrimonio que se suponía que estaba a salvo fuera de Bolivia. Sin embargo, antes de terminar 2009 se registró un rebote tanto en el mundo bursátil como en la cotización de commodities, fruto, en gran medida, del inicio del mayor programa de monetización de deuda nunca visto por parte de los principales bancos centrales del globo, sobre el que ya hablamos varias veces.

Claro, quienes decidieron invertir en el exterior en 2006 hoy dicen que nunca habían construido mayor fortuna en Bolivia que desde entonces, aunque no sin antes presumir de aquello como si hubieran sido suficientemente listos previendo tanto la caída de Lehman como el repunte de commodities, pero, aunque tampoco saben qué rentabilidades podrían haber alcanzado si hubiera invertido en el exterior durante el período de mayor expansión bursátil de la historia, hoy sí que consideran la necesidad de internacionalizar al menos una parte de todo aquello que lograron.

De hecho, y sin abundar ya en sus motivos, ahora empezamos a ensayar con un cliente lo que podríamos hacer pronto con parte de lo que internacionalizó ya en 2006, dados los nuevos desafíos. Entonces, para empezar, la pregunta clave aquí es cómo internacionalizar activos hoy con Wall Street en máximos y tratando de reducir lo más posible los riesgos de una caída comparable a la de Lehman.

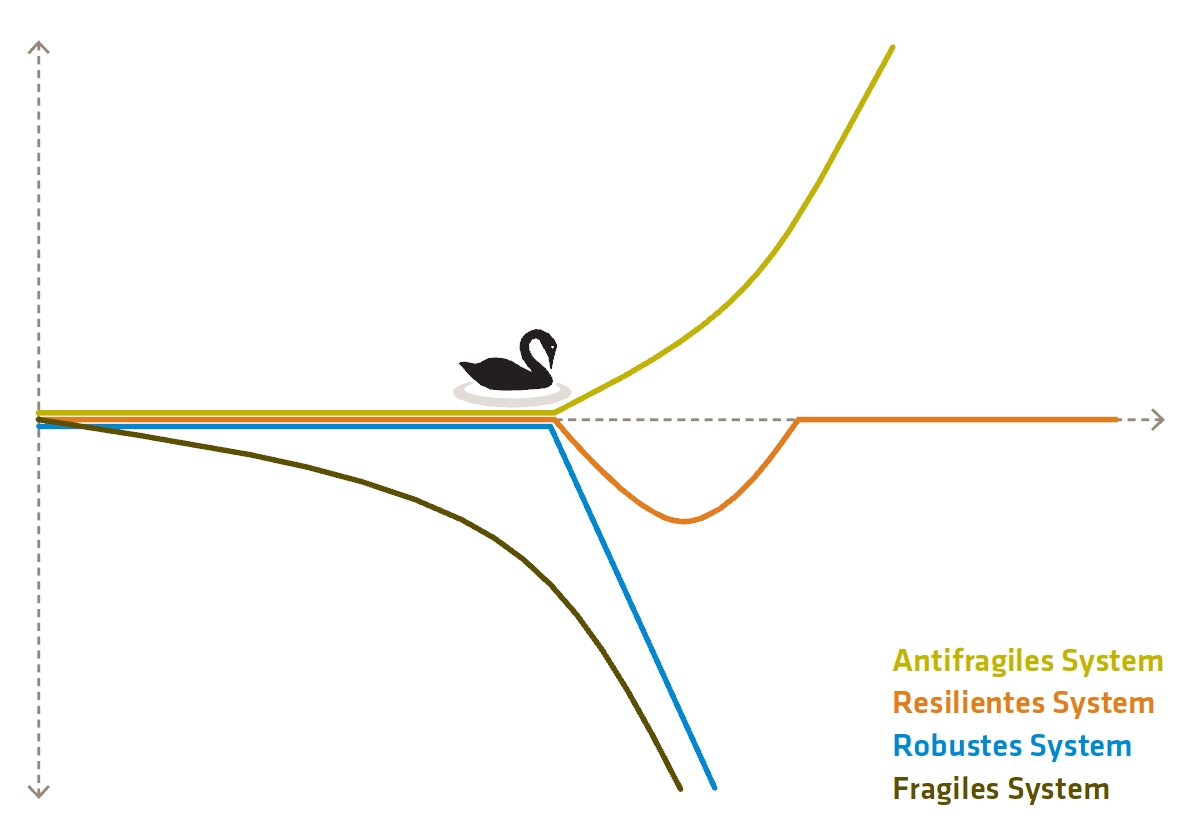

Pues la respuesta está en el largo plazo y la robustez o resiliencia de la que esté compuesto compone determinado portafolio de inversión. Por un lado, este concepto puede explicarse gráficamente y al estilo Nassim N. Taleb como sigue:

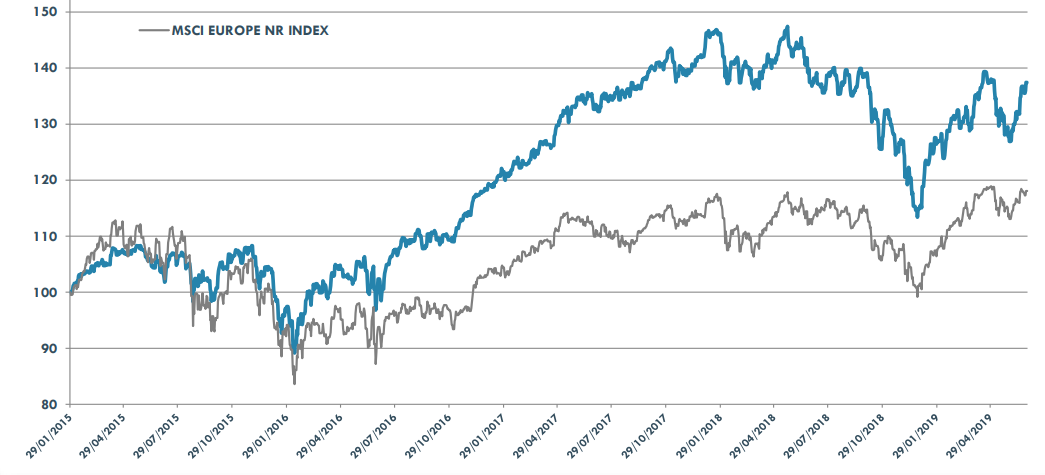

Por otro lado, la robustez también se explica como la posibilidad de estar cubierto ante cualquier contingencia o error de juicio de valor que se pueda cometer alguna vez, con el siguiente ejemplo: si bien uno de los fondos en los que sugiero invertir ha caído alrededor de un -16.7% desde su inicio en marzo de 2017 frente al 11.5% del índice de referencia, otro de ellos ha ganado 40% acumulado entre octubre de 2014 y abril de 2019, y otro ilustra así la manera en que ha ido superando al índice de referencia de manera sistemática con el tiempo de su lado:

Que mis clientes estén al tanto de que Inditex, Dassault o Tencent son algunas de las compañías que conforman apenas una parte del 10% o 15% de uno de los fondos de todo su portafolio de inversión ayuda, pero sirve de poco. No obstante, lo que sí que interesa saber es que cada uno de los fondos que recomiendo está compuesto al menos por 10 compañías cotizadas, que cada gestora de fondos independientes tiene a cargo al menos 5 fondos, que cuento al menos con 5 gestoras de fondos, y que cada gestora cuenta con un equipo de análisis compuesto por entre 5 y 15 especialistas, muchos de ellos con hasta 25 años de experiencia.

Pero es aún más importante saber que, siendo que la incertidumbre es inerradicable, aún con todo lo mencionado existe la posibilidad de que se comentan errores en cualquier estimación. De hecho, quien va perdiendo ese 16% es considerado como uno de los mejores inversores de los últimos 30 años en toda Europa. Por tanto, no existe garantía alguna de que frente a un problema comparable al de Lehman no haya pérdidas, aunque con suficiente robustez o resiliencia en la conformación del fondo, la cartera o portafolio de inversión, sí que su performance puede ser comparativamente mejor que la de cualquier otro convencional. A fin de cuentas, como le gusta decir a Charlie Munger, es preferible enfocarse más en evitar errores que en pretender hacer cosas brillantes para forrarse.

Artículos relacionados:

¿Quantitative Easing para siempre?

10 principios estratégicos clave para proteger activos