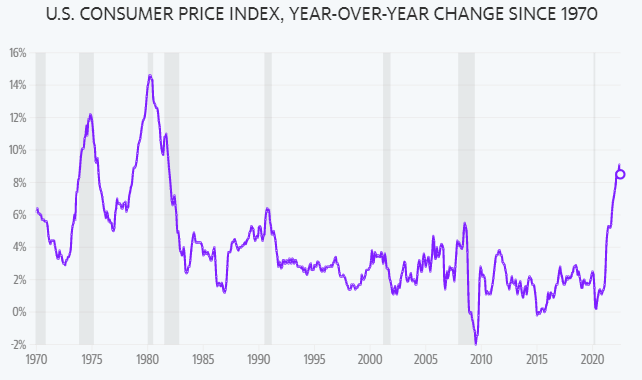

Ayer el Bureau of Labor Statistics (BLS) de Estados Unidos reportó que el Índice de Precios al Consumidor (IPC) en julio fue del 8,5%, ubicándose apenas por debajo de lo que el consenso esperaba, que era un 8,7%.

Los negacionistas de la recesión empiezan a respirar y empiezan a divisar un aterrizaje suave de la economía. Sin embargo, el consuelo que llevan sobre este dato resulta ingenuo e ilusorio: EEUU no tiene margen para evitar un aterrizaje suave porque eso significa evitar la recesión, pero la recesión ya es una realidad habiendo registrado dos trimestres consecutivos de crecimiento real negativo, a menos que los demócratas todavía traten de seguir aferrándose a los datos de empleo supuestamente más fuertes que nunca como a un clavo ardiendo, y seguir tratando de convencer al público de una definición distinta de recesión hasta las mid-terms de noviembre.

Al mismo tiempo, en materia de política monetaria, un IPC del 8,5% en julio no significa que la Reserva Federal no seguirá incrementando tasas de interés hacia adelante, porque, a fin de cuentas el IPC se mantiene en máximos de 40 años, sino que no lo haría de manera agresiva ni sorpresiva, pero más incrementos de tasas siguen sobre la mesa no sólo en septiembre, sino también en diciembre. Además, los principales miembros del FOMC han empezado a hablar ya no de un nivel de tasas de interés del 3,5% hasta mediados de 2023, sino ya del 4% tal vez hasta finales del mismo año.

Que nadie se deje engañar ni con los políticos ni con los medios en los que se apoyan, un 8,5% de IPC en julio no significa un cambio de tendencia, no significa un cambio del escenario base de la Fed, mucho menos un cambio de tendencia desde un bear market hacia un bull market en los mercados de capitales. Afortunadamente es lo que reconoce la propia Reserva Federal.

En definitiva, un 8,5% de IPC en julio no significa un cambio de tendencia, no significa un cambio del escenario base de la Fed, mucho menos un cambio de tendencia desde un bear market hacia un bull market en los mercados de capitales. Que nadie se deje engañar ni con los políticos ni con los medios en los que se apoyan.

¿Pero cuáles son las perspectivas? Primero, que la inflación en EEUU no va a bajar pronto, no sólo porque la economía real sigue tratando de recuperarse de las cuarentenas masivas y forzosas, sobre todo por el lado de la producción. Y segundo, porque el espectacular shock de $5,1 billones en estímulos fiscales y $5 billones en estímulos monetarios solamente de los últimos dos años, que equivalen a casi un PIB completo, siguen distorsionando la economía e inflando la mayor burbuja de activos que se haya visto nunca.

Para mayor colmo de males, el gobierno de Biden está agravando el problema inflacionario con la nueva ley que envió al Legislativo y que se acaba de aprobar para combatir la inflación, y que en realidad va a provocar todavía mayor inflación: la Inflation Reduction Act.

Parece una broma del mal gusto, pero esta nueva ley, que ya lleva un nombre descaradamente demagógico, y que de entrada desconoce las causas del problema en las políticas de estímulo típicamente keynesianas aplicadas por ambos partidos, está orientada solamente a seguir haciendo lo mismo que ha llevado a la economía de EEUU dónde está hoy, a seguir gastando cientos de miles de millones de dólares (para seguir ejerciendo presión sobre el IPC), aumentando más los impuestos y aumentando todavía el costo de la inversión privada en un momento en que las personas enfrentan una inflación récord y los de una recesión.

Claramente, los problemas de la inflación en EEUU, y más aún de la recesión, no van a terminar pronto.

Un análisis más robusto sobre la recesión de EEUU

EEUU entra oficialmente en recesión, aunque Joe Biden lo niegue

América Latina debe poner sus barbas en remojo ante más subidas de tasas de la Fed