Honestamente, nunca antes había visto que un gobierno como el de Joe Biden se aferre tanto como a un clavo ardiendo, a un tecnicismo para tratar de manipular a la opinión pública sobre la realidad de la economía de su país, probablemente para salvar a su partido de las próximas elecciones el 8 de noviembre.

Insisto, nunca había visto cómo las principales cadenas de televisión y principales analistas macroeconómicos y de inversión son invitados a discutir en vivo si el país con la primera economía del mundo se encuentra en una crisis económica o no, indistintamente de que haya entrado o no en recesión técnica o de acuerdo a la gaseosa definición del NBER. Es simplemente patético, pero sigamos.

Digo gaseosa porque la definición del NBER reza así: “a significant decline in economic activity that is spread across the economy and that lasts more than a few months”. Primero, ¿cuál es la definición de “significant decline”, y cuál es la de “few months”.

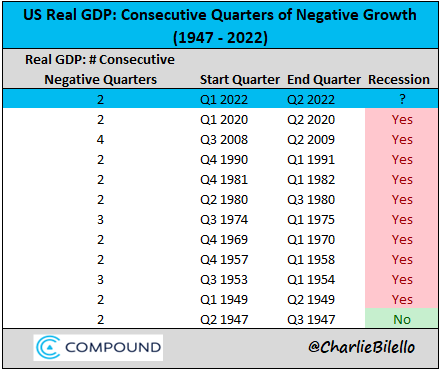

Como sea, el NBER todavía no se ha atrevido a hablar de recesión debido fundamentalmente a que el empleo sigue creciendo, pero las últimas 10 veces que EEUU tuvo, según la definición técnica y concreta según Harvard Business School y Julius Shiskin desde 1975, dos o más trimestres consecutivos de crecimiento negativo del PIB real, la economía estaba en recesión. Solamente hubo una excepción: 1947.

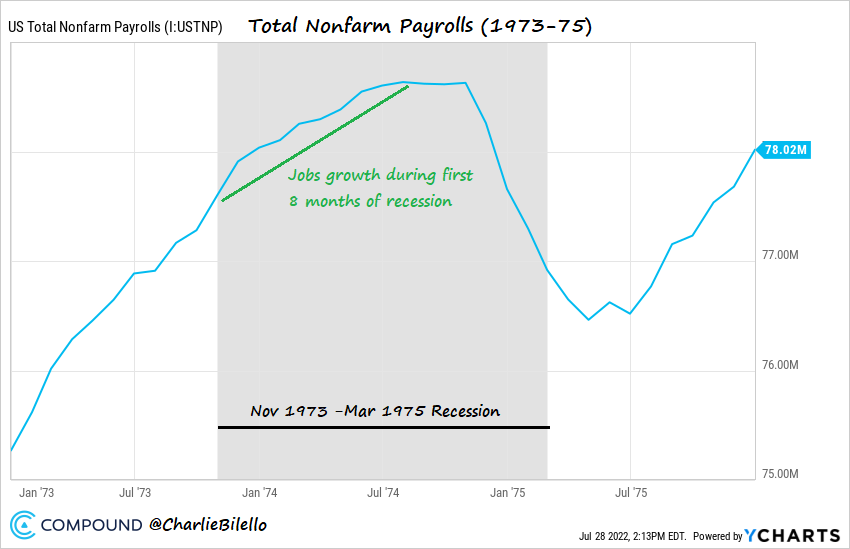

Más aún, el hecho de que ahora el epleo siga creciendo no quiere decir absolutamente nada, pues durante la recesión de 1973 a 1975 el empleo siguió creciendo durante 8 largos meses antes de comenzar a caer.

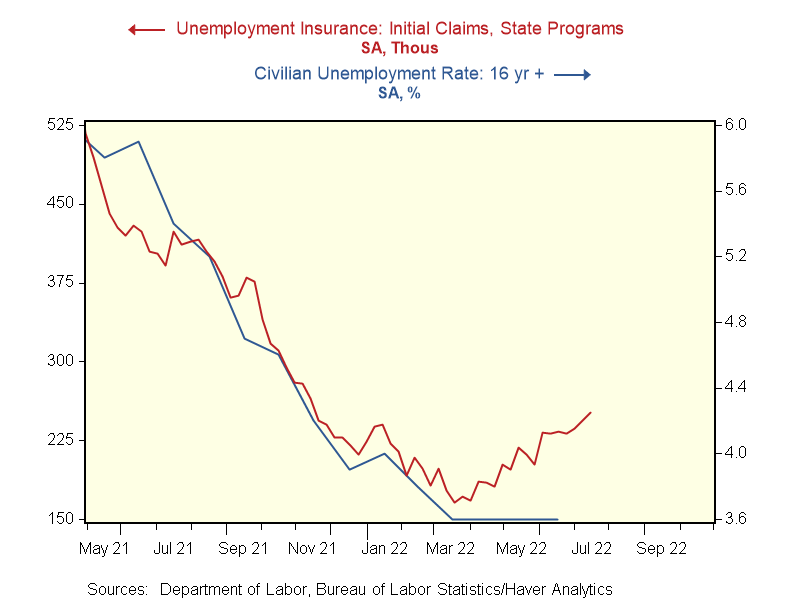

Y todo apunta a que la economía de EEUU va por ese camino considerando algunos indicadores adelantados. Las nuevas solicitudes de ayudas por desempleo han alcanzado las 251.000 a mediados de julio.

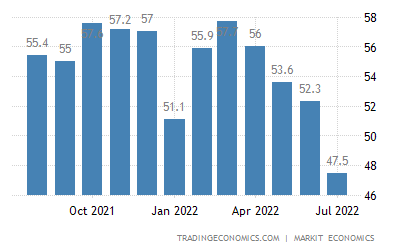

Otro indicador adelantado muy importante es el S&P Global US Composite PMI de julio, que se ha ubicado por debajo de los 50 puntos señalando una sólida contracción en la producción del sector privado.

En el mismo sentido, con seguridad que seguirá habiendo mucha inflación para ejercer presión a la economía para que el NBER finalmente termine identificando y reconociendo la inflación.

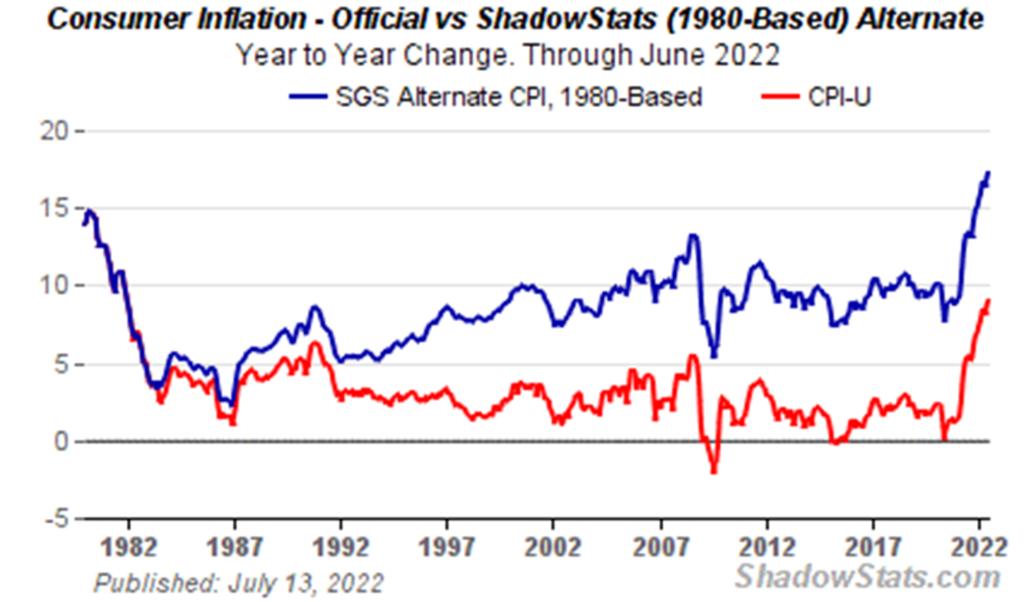

Por ejemplo, si se utiliza el método del IPC de los años 80, dado que lo primero sobre lo que empezaron a mentir era sobre la inflación, se puede ver que los niveles que alcanza son verdaderamente escandalosos: ¡18% anual! A inicios de aquella década Paul Volcker incrementó las tasas desde al 20% por niveles de inflación inferiores a los actuales.

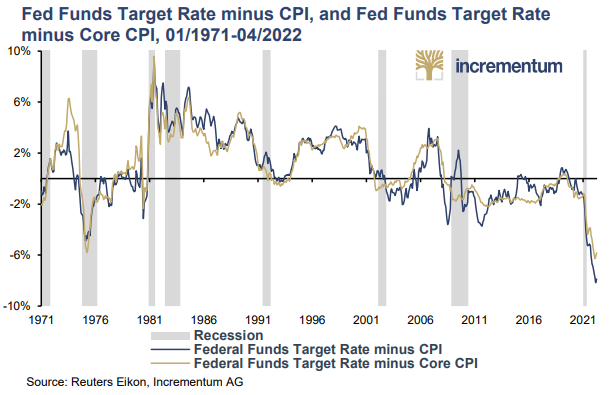

Muy bien, ¿y qué tan atrasada está la Reserva Federal con el ritmo y niveles de incremento de tasas de interés para controlar el IPC real? Pues EEUU todavía tiene tasas de interés reales negativas. Es decir, a la Fed le queda un largo camino por recorrer si quiere ponerse seria en el control de la inflación.

En todo caso, y aparte de que tenga sus propios indicadores internos, lo interesante será preguntarse cuáles serán las decisiones que vaya a tomar la Reserva Federal cuando el NBER finalmente se atreva a hablar de recesión, ¿empezará nuevamente a recortar las tasas de interés y expandir todavía más el tamaño y deteriorar la calidad de su balance?

Mi apuesta -y no desde ahora, sino incluso desde antes de la pandemia- es que en este escenario tendremos bajas tasas de interés y altas tasas de inflación de manera simultánea durante mucho tiempo, y por tanto, también un crecimiento económico muy disminuido durante demasiado tiempo.

Estados Unidos entra oficialmente en recesión, aunque Joe Biden lo niegue