Algo extraordinario está pasando con el oro. En agosto de 2018 se encontraba cotizando en $1.183. Luego se disparó por encima de los $2.000 en el mismo mes de 2020, volvió a caer a los $1.632 en octubre de 2022, y desde entonces no ha dejado de subir hasta los $1.932.

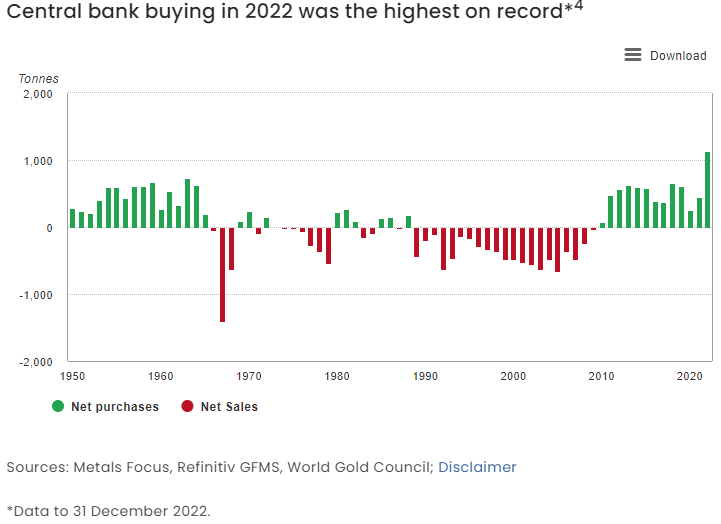

¿Qué está sucediendo? Se trata de un fenómeno que ya habíamos visto antes, aunque no en un entorno como el actual de precios que se disparan hasta máximos de 40 años. Los bancos centrales están acumulando oro a una velocidad sin precedentes al menos desde el cuarto trimestre de 2022, o al menos a niveles que no se veían desde 1967.

¿Por qué lo hacen? Podría ser porque sobre todo países como China (y aunque en mucha menor proporción por su participación en la economía global, Rusia y Turquía), buscan reducir su dependencia del dólar estadounidense, dado que lo utilizan para respaldar las emisiones de sus propias monedas nacionales. Por mucho que les pese, sigue siendo la moneda internacional de reserva, y no sólo para realizar transacciones comerciales internacionales, pero ese ya es otro asunto.

Otro motivo es que se asustaron con el enorme montón de inflación que ellos mismos crearon. Primero supusieron que sus políticas de híper-súper-dúper-mega-recontra-estímulo monetario no degenerarían en toda la acumulación de inflación que estamos viendo en la mayoría de las economías más avanzadas desde entonces, y ahora los bancos centrales se encuentran contra la pared.

Bancos centrales como la Reserva Federal o el Banco Central Europeo están cada vez más cerca de perder la credibilidad en su combate de la inflación por medio del incremento de tasas de interés. Si se acuerdan, en mayo de 2022, nadie menos que Janet Yellen reconoció que se había equivocado sobre el curso que iba a tener la inflación. ¿Por qué habría de creerles lo que hacen y dicen hoy? Hoy dicen que la inflación simplemente apareció, surgió de la nada. Esto último lo dijo nadie menos que Christine Lagarde hace tan solo un par de meses atrás.

Todo esto de comprar oro a un ritmo récord tendría sentido para quienes defienden la idea de que un retorno al patrón oro clásico previo a la creación de la Reserva Federal en 1913 es posible. Sin embargo, los bancos centrales también se están apresurando con la creación y puesta en práctica de las CBDCs, es decir, con la digitalización de las monedas que emiten. ¿Por qué están pisando el acelerador hacia la creación e introducción de las CBDCs? Ya hay pruebas piloto en ciudades importantes de India y China, por ejemplo.

Lo hacen porque el experimento de las CBDCs va en serio, pero al mismo tiempo, no deja de ser una apuesta muy grande en la que podrían perder. La emisión de las monedas digitales es altamente peligrosa para el público y para ellos mismos. ¿Acaso se están preparando para fracasar? ¿Están abriendo el paraguas antes del aguacero?

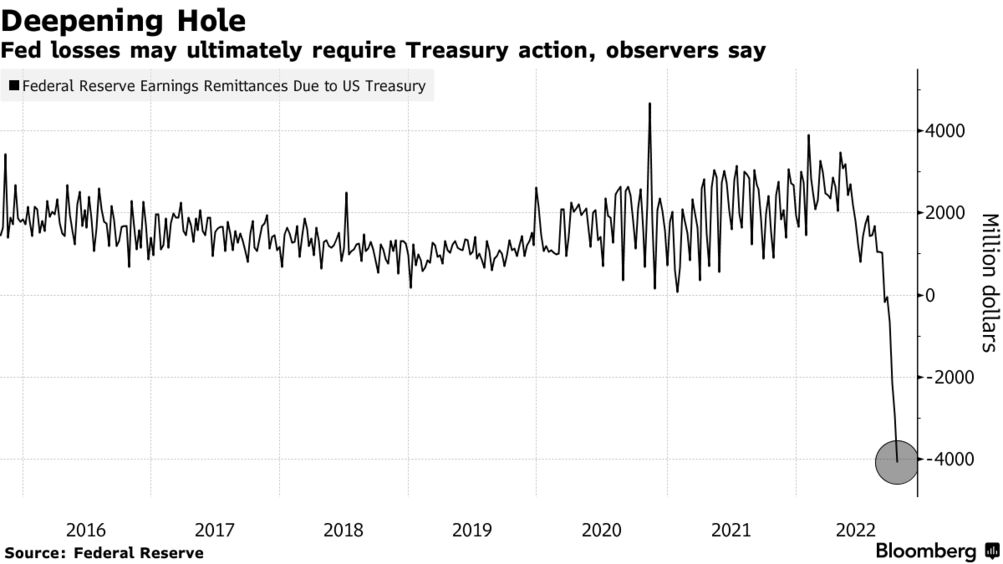

Los bancos centrales parecen estar desesperado porque están perdiendo terreno a medida que incrementan las tasas de interés. La clave para ver esta derrota en detalle está en los balances de los bancos centrales y los programas anteriores de Quantitative Easing, es decir, en aquellos programas de monetización de deuda que consistía en comprar activos tóxicos con dinero de la nada, para evitar que el precio de esos activos siguiera cayendo a plomo dado el desplome de su demanda. Me estoy refiriendo al inicio de aquella enfermiza era del crédito artificial y extraordinariamente barato en 2009. ¿Es que ya nadie se acuerda?

Los bancos centrales no solo están incrementando tasas de interés, sino que también están reduciendo el tamaño de sus balances extraordinariamente rápido, y en ese proceso están perdiendo mucho dinero. De hecho, las compras más grandes del metal amarillo comenzaron luego de que las pérdidas fueran cada vez más evidentes e hicieran cada vez más ruido en los mercados.

Así como advertimos ya en octubre de 2020, “la digitalización de la moneda al estilo chino que Occidente se empeña en copiar, y las que las cuarentenas frente al Covid-19 han servido como un mecanismo ideal para avanzar en ello, buscan el control gubernamental absoluto de la actividad de la ciudadanía. Si los gobiernos tienen el control de las monedas fiduciarias que emiten y que la ciudadanía utiliza de manera cotidiana, sabrá cuántas veces al día toma café cada quién, y eventualmente podrá proteger a los ciudadanos de ellos mismos previniendolos de tomar demasiado café; ‘es por tu bien’.”

¿Qué se puede hacer al respecto? Pues, si no lo has hecho ya, comprar oro físico igual que los bancos centrales, y si ya lo has estado haciendo, cuida que forme parte de todo un portafolio de inversión con distintos activos, dependiendo de la estrategia y el objetivo a alcanzar, aunque nunca debe conformar más de un 10%, idealmente.

CBDC: El camino a la digitalización de la moneda ‘fiat’

La desdolarización internacional avanza

China y Rusia dan la última estocada contra el dólar

Comprar y almacenar oro en Singapur

Por qué elegir Suiza para proteger activos