El futuro seguirá siendo marcado por los bancos centrales, no por las tensiones geopolíticas

Todo el mundo tiene puesta su atención en la guerra entre Israel y Hamás, pero para los mercados es innegable que quienes siguen acaparado toda la atención son los bancos centrales, porque es de ellos que han dependido fundamentalmente los movimientos tanto de las bolsas como de las deudas soberanas en estos meses, semanas y días, sobre todo a la sombra de una posible nueva recesión.

¿Qué es lo que ha sucedido? En cuanto a renta variable, hubo un crecimiento de los beneficios por acción (BPA) respecto a 2022, a pesar de que este último año registró crecimientos porcentuales elevadísimos; también llegó el inicio del posible fin de los icnrementos de tasas de interés de los bancos centrales; y hubo una enormísima apreciación de las empresas tecnológicas, mejor conocidas hoy como las “Súper 7” (Apple, Microsoft, Alphabet, Amazon, Tesla, Meta y Nvidia), impulsadas fundamentalmente por el boom de la Inteligencia Artificial.

Respecto de la renta fija, ha habido un arrastre de las subidas de las tasas de interés, especialmente en los plazos más cortos; rendimientos atractivos para todos los plazos, con potenciales revalorizaciones en los más largos si cambia el signo de la política monetaria…

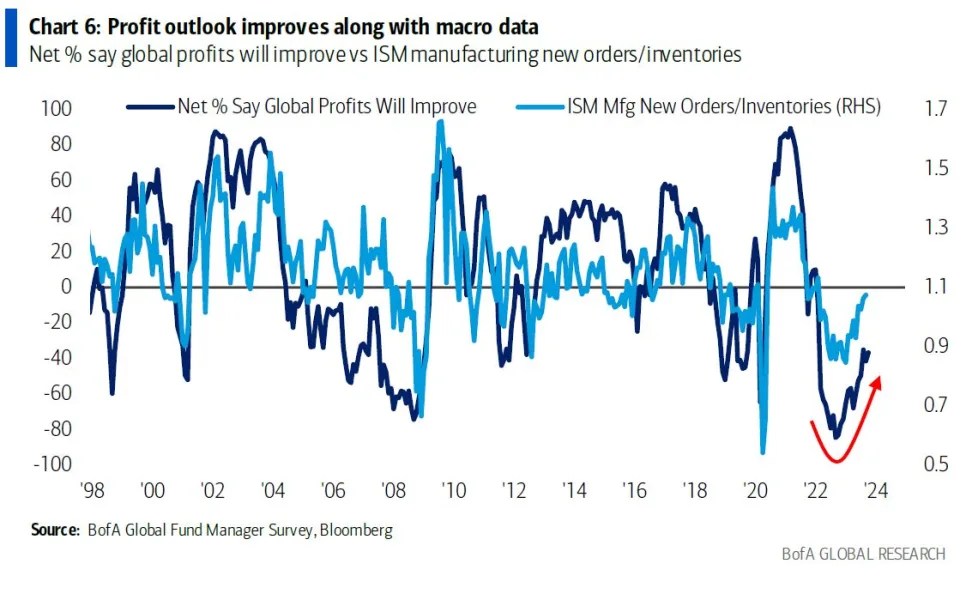

Es lo que refleja una última encuesta de BoFA.

Al cierre de 2023: menos ruido y más largo plazo

Las expectativas de crecimiento económico en los mercados siguen siendo pesimistas, pero no debido a las nuevas tensiones geopolíticas como causa, sino como factor agravante. Un 50% de los inversores encuestados espera una economía global más débil en los próximos 12 meses debido a que la inflación no termina de ceder terreno. Aunque el escenario base sigue siendo el aterrizaje suave, las preocupaciones sobre una recesión o un aterrizaje forzoso van en aumento, con un 30% de los encuestados que se suman a este sentimiento este mes respecto del 21% de septiembre.

Más aún, la mayoría de los inversores todavía están convencidos de que la Reserva Federal ha terminado su ciclo de subidas de tasas y que los rendimientos de los bonos caerán durante los próximos 12 meses, pero el objetivo de una inflación del 2% por parte de la Reserva Federal sigue demasiado lejos, más allá de 2024.

Aún así, el sentimiento de los mercados se está traduciendo en incrementar posiciones en favor del dólar, pero no por la guerra en Ucrania o el nuevo frente de conflicto geopolítico por la guerra entre Israel y Hamás, sobre el que sería apresurado tomar decisiones fundamentales, a pesar de que alguien como Ray Dalio afirma que las probabilidades de una nueva guerra mundial han subido al 50%, sino por la estanflación de la Eurozona y la caída de la economía china.

Con esto en mente, más de la mitad de los encuestados ve un repunte de las bolsas durante el cuarto trimestre de 2023.

En otras palabras, las decisiones tienen mejor calidad cuando nos mantenemos alejados del ruido y con la mirada puesta únicamente en los efectos sobre los mercados, pues los riesgos geopolíticos no afectan a largo plazo, además de que el escenario más claro y relevante es que las tasas de interés permanecerán alrededor de los actuales niveles durante más tiempo, porque además seguiremos teniendo elevados niveles de inflación durante más tiempo. En este sentido, miremos nada más lo que ha estado sucediendo con el oro en el último mes.

Más todavía, ahora que acaban de cumplirse 12 meses después de que las bolsas tocaran mínimos, los principales índices bursátiles han recuperado gran parte de las caídas de valoración registradas en aquel entonces, pero más importante, cerrado el tercer trimestre, los resultados de los fondos más expuestos a energéticas y materias primas (cuyos gestores conocemos personalmente), han demostrado haber tomado buenas decisiones evitando tratar de adivinar lo que haría y lo que va a hacer el mercado. Muestra de esto es el extraordinario comportamiento que ha demostrado el de abajo (en línea azul) comparado con su benchmark.

En definitiva, haber seguido los consejos de Charlie Munger de saber aguantar durante los momentos de máximo pesimismo manteniéndose fieles a las convicciones respecto de la calidad de los activos en los que se invierte a largo plazo, termina dando buenos resultados. Es decir, las ventajas de invertir a largo plazo solamente se las encuentra cuando no se interrumpe el interés compuesto innecesariamente, cuando no se vende de manera innecesaria.