En el campo de la economía, las posturas sobre el tipo de cambio han sido objeto de acalorados debates a lo largo de la historia. Dos figuras destacadas en este panorama son F.A. Hayek y Milton Friedman, cuyas ideas han marcado profundamente el pensamiento económico del siglo XX. Mientras Hayek abogaba por un tipo de cambio fijo, argumentando en favor de la estabilidad y la predictibilidad, Friedman sostenía la flexibilidad del tipo de cambio presuponiendo que en su determinación intervienen las fuerzas del mercado y no las fuerzas burocráticas y planificadoras del Estado realmente.

Vamos a ver en base a los dos ensayos más famosos de cada uno de ellos al respecto, sin que nunca lo hubieran discutido entre ellos alguna vez.

¿Qué es un patrón monetario?

Antes que nada es necesario dejar establecido lo que es un patrón monetario. En términos generales, se refiere a un modelo, una norma o un ejemplo que se utiliza como referencia para comparar, medir o imitar algo. Puede aplicarse a una variedad de contextos y disciplinas.

De manera específica, un patrón monetario es un conjunto de reglas y normas que establecen la base sobre la cual se organiza y gestiona el sistema monetario de un país o de un grupo de países. Estas reglas determinan cómo se emite la moneda, cómo se regula su cantidad en circulación, cómo se determina su valor y cómo se relaciona con otras monedas extranjeras.

Explicado con una analogía, un patrón monetario es comparable a las medidas de la tela y el traje que un ejecutivo le ha encargado elaborar a un sastre. Si conforme avanza el tiempo, el sastre cede a la tentación de utilizar “unos cuantos centímetros” de la tela para completar otro trabajo para otro cliente, lo que tendría que hacer el sastre no es acusar al ejecutivo de haber engordado, sino ofrecer un ajuste en el precio de sus servicios, si es que el traje todavía le queda al ejecutivo y si este además acepta una modificación en vez de inclinarse por demandar al sastre por el incumplimiento del contrato y los perjuicios consecuentes.

Lo que hace un patrón es establecer un marco normativo de referencia para guiar y disciplinar la conducta de los individuos en una sociedad de convivencia pacífica basada en vínculos contractuales.

Del patrón oro clásico al dinero fiat

Más aún, cuando existía el régimen monetario del patrón oro clásico, el dinero era dinero mercancía, era oro físico, y los billetes que existían en circulación constituía un derecho de cobro o de retiro del oro que uno tenía depositado en el banco, con lo cual, esos billetes solían ser un sustituto monetario perfecto; si uno tenía un derecho de cobro por dólares, podía retirar un depósito a la vista por el equivalente exacto en oro que tenía escrito ese billete con la firma de quien lo había emitido. A eso se le llamaba coeficiente de caja o encaje legal del 100%, o una relación de tipo de cambio fijo entre oro físico y billetes con derecho de cobro específico.

Más tarde, luego de hechos como la Primera Guerra Mundial y la creación de la Reserva Federal de los Estados Unidos en 1913, a partir de los cuales el encaje legal se redujo al 40% todavía con tipo de cambio fijo; hechos como la introducción del sistema monetario internacional de Bretton Woods en 1944, donde cada moneda emitida en el mundo estaría respaldada por dólares estadounidenses (que ya no guardaban relación 1 a 1 con el oro), puesto que durante la Segunda Guerra Mundial Europa compró con su oro físico a Estados Unidos todo el alimento y vestimenta que dejó de producir para asumir el conflicto, iniciando así el régimen del patrón dólar sin tipo de cambio fijo específico respecto del oro y bajo la simple suposición de que un billete de dólar era tan bueno como su equivalente en aquel metal; y finalmente, debido a que Estados Unidos había creado más billetes o derechos de cobro que la cantidad de oro que realmente tenía depositado, entró en default en 1971 cuando Nixon Declaró el fin del patrón oro y del dinero mercancía, y dando así inicio al régimen actual de control estatal absoluto de la oferta monetaria, del dinero fiat y los tipos de cambio flotantes en el mundo.

¿Qué es un régimen de dinero fiat?

El dinero fiat es aquel que no está respaldado por ningún activo físico como el oro o la plata. En lugar de eso, su valor se deriva únicamente de la confianza y la fe de la gente en el gobierno que lo emite y en la economía que lo respalda. Este tipo de dinero es enteramente estatal, es de curso legal forzoso y se utiliza como medio de intercambio en una economía.

El término “fiat” proviene del latín y significa “que así sea” o “se ha de hacer”. El dinero fiat se crea por decreto gubernamental o por autoridad monetaria, y su valor y aceptación en la economía se basan en la garantía y la estabilidad proporcionadas por el gobierno y su ente emisor.

Un ejemplo común de dinero fiat son los billetes y monedas de papel emitidos por los bancos centrales de diferentes países, como el dólar estadounidense, el euro, el yen japonés, entre otros. La gran mayoría de monedas modernas son dinero fiat, y su valor fluctúa en los mercados de divisas según la oferta y la demanda, así como las políticas monetarias y económicas de los países emisores.

Más importante aún, y a efectos de nuestra argumentación, hoy en día un billete emitido por un banco central constituye un crédito, un pasivo estatal, una deuda sobre la cual nadie sabe exactamente a qué le da derecho a reclamar a un ciudadano cualquiera que lo porte.

Es decir, si se aplica el principio de que el dinero vale más por escaso que por abundante o se aplica la Ley de Utilidad Marginal Decreciente a la producción de dinero bajo un régimen de patrón oro clásico y uno de dinero fiat, en el primer caso el análisis lógico deductivo no podría ser más claro, porque tanto el oro como su billete como sustituto monetario perfecto constituyen un activo real, mientras que en el segundo los niveles de especulación sobre el valor que representa el billete como activo financiero dependen de las expectativas que los agentes tengan sobre la solvencia del ente emisor y su capacidad para mantener un nivel general de precios relativamente estable en la economía; ¡vaya problema!

Entonces, ¿qué podrían decir Hayek y Friedman sobre los tipos de cambio fijos y flexibles en la actualidad?

Hayek y el dinero mercancía

En su ensayo “Monetary Nationalism and International Stability” (1937), Friedrich Hayek argumenta a favor del tipo de cambio fijo desde una perspectiva de estabilidad económica y cooperación internacional.

Entre los principales argumentos que Hayek presenta en su ensayo está el hecho de que el tipo de cambio fijo proporciona estabilidad y certidumbre tanto para las transacciones comerciales internacionales como para las inversiones extranjeras, de modo que los empresarios pueden planificar a largo plazo con mayor confianza y certeza cuando conocen de manera anticipada el valor y estabilidad de la moneda con la que están tratando.

Pero sobre sobre todas las cosas, Hayek sostiene que un sistema de tipo de cambio fijo puede contribuir a la estabilidad financiera al imponer disciplina fiscal y monetaria en los países que lo adopten y lo respeten. Cuando los países fijan sus monedas a un valor específico, están obligados a mantener políticas monetarias y fiscales responsables para evitar la devaluación de su moneda y la caída de la confianza del público en que sea útil con perspectivas de largo plazo.

En cambio, dice Hayek de manera inconfundible, bajo un sistema de tipo de cambio flexible los países pueden verse tentados a devaluar su moneda para ganar ventajas competitivas en el comercio internacional, lo que puede llevar a una espiral de devaluaciones competitivas y a la inflación sostenida, lo que a su vez puede prevenir el exceso de endeudamiento y la inflación descontrolada.

Paradójicamente, el monetarista no entendía el dinero fiat

El primer problema con Milton Friedman y su defensa de los tipos de cambio flexibles en “The Case for Flexible Exchange Rates” (1953), es que consideraba que el dinero fiat sí es dinero, sin identificar diferencia alguna con el dinero mercancía del que tanto han escrito economistas austríacos como Ludwig von Mises y Friedrich Hayek.

Esto es lo que al menos se creía que podían hacer los amigos de la Universidad de Chicago con Milton Friedman al frente, o su amigo Alan “el maestro” Greenspan al frente de la Reserva Federal entre 1987 y 2006, pero que terminó causando al menos dos burbujas de activos colosales: la tecnológica y la inmobiliaria.

Milton Friedman defendía el dinero fiduciario en lugar del patrón oro porque decía que un sistema de dinero fiduciario “bien gestionado” podría proporcionar una estabilidad monetaria superior a la del patrón oro.

Más aún, ¿por qué Milton Friedman estaba equivocado al defender el tipo de cambio flexible y al mismo tiempo la libertad económica? Porque pensaba que el tipo de cambio fijo era un control de precios.

Pero por sobre todas las cosas, nótese que la defensa del tipo de cambio fijo de Hayek reside en defender la planificación de largo plazo pueden hacer los impresarios, mientras que la defensa de Friedman del tipo de cambio flotante reside en la capacidad de los burócratas de ofrecer “una buena gestión” del dinero fiat. En este sentido, el tipo de cambio fijo no representa ni por casualidad el régimen monetario ideal, pero está menos lejos de serlo que el tipo de cambio flotante por todo lo señalado.

En todo caso, la defensa de un tipo de cambio flexible sería más comprensible en un régimen de libre elección de monedas provistas por el mercado y no por el Estado. Sin embargo, cuando el mercado ha estado a cargo de la provisión de moneda, ha ofrecido el mejor dinero posible de entre todos: el oro y un tipo de cambio fijo con el billete que representa su exacto valor equivalente como sustituto monetario perfecto.

Además, ni un tipo de cambio flotante es sinónimo de libre mercado ni un tipo de cambio fijo es intervención estatal y control de precios. Hay que hacer énfasis en que en ambos casos el Estado interviene a través de su Banco Central. La diferencia está en que en el primer caso, quienes administran la moneda pretenden hacerlo emulando al mercado y, más importante todavía, engañándolo cuantas veces sea necesario al tratar de anticiparse a sus movimientos, presuponiendo la forma en que actuaría en determinada situación, y donde la moneda fluctuaría adaptándose a las condiciones macroeconómicas de un país; y en el segundo caso, interviene una sola vez, haciendo fácil la vida a los usuarios de una moneda específica de seguir su precio y valor desde que fue establecido, aunque sea en niveles arbitraria o erróneamente apreciados o depreciados.

O sea, es más fácil para el usuario de una moneda nacional anticipar al burócrata cuando ha tratado de engañar una vez, que cuando trata de hacerlo múltiples veces cada día. El tipo de cambio fijo proporciona mayor estabilidad y, por tanto, previsibilidad, frente a uno de tipo de cambio flexible o flotante, pero no porque en el tipo de cambio flexible intervienen las fuerzas de oferta y demanda libres, sino porque es un burócrata el que pretende actuar como si supiera perfectamente lo que el mercado desea o si lo que necesita es lo deseable.

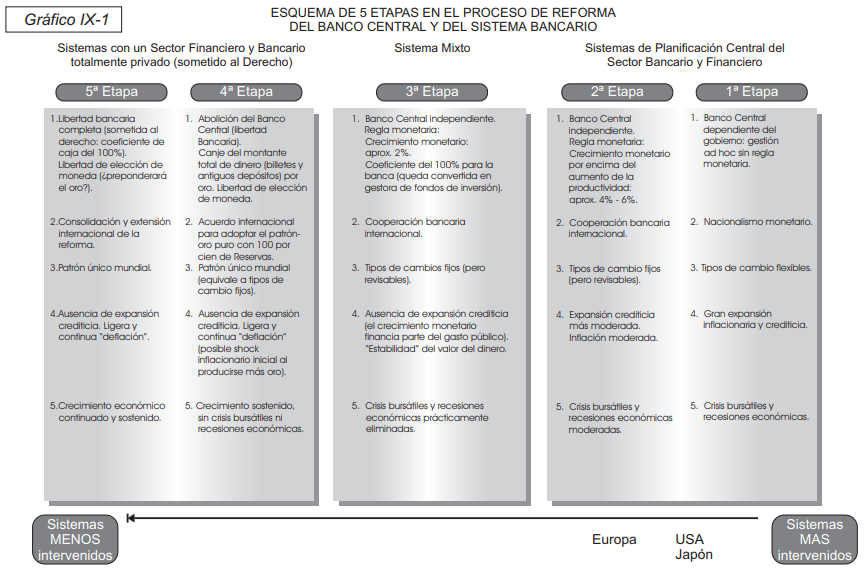

En este sentido, y a efectos didácticos, a continuación se muestra una comparativa de Jesús Huerta de Soto respecto de qué sistemas monetarios se acercan o alejan más a una economía idealmente libre.

El beneficio de la duda ante una postura “second best”

Milton Friedman era conocido, entre otras cosas, por ser un experto en la búsqueda de situaciones del tipo “second best” (segundo mejor), que surge de la teoría económica y se refiere a la situación en la que, debido a ciertas restricciones o supuestas imperfecciones de mercado, no es posible alcanzar la solución óptima o “first best”, entonces se busca la mejor alternativa disponible dentro de esas limitaciones. De hecho, existe un libro de 2002 escrito por Ignacio Ferrero Muñoz al respecto, titulado “Milton Friedman, la política económica de un pragmatista liberal”.

Al respeto, podría haber dos maneras de ver la postura de Friedman en relación a los tipos de cambio flexibles o flotantes: la negativa y la positiva.

Por un lado, puede ser que, en muchos casos, realmente las condiciones del mundo real son complejas y no permiten la implementación de soluciones ideales, con lo cual la búsqueda del “second best” reconoce esta realidad y busca soluciones prácticas que puedan mejorar la situación dentro de las limitaciones existentes, y aunque no se alcance la perfección, puede llevar a mejoras significativas en el bienestar social o individual.

Sin embargo, y por el otro lado, la aceptación del “second best” puede llevar al conformismo y a la aceptación de situaciones subóptimas como inevitables, o justificar el statu quo, lo cual puede socavar la motivación para buscar constantemente mejoras y soluciones más eficientes, y en ese camino puede perderse la oportunidad de alcanzar niveles más altos de bienestar y eficiencia, pero más aún, podría argumentarse que la postura del “second best” es intrínsecamente inaceptable si implica comprometer principios éticos fundamentales, incluso si se alcanzan resultados beneficiosos en el corto plazo.

¿Estás de acuerdo? Deja tu comentario y comparte.

En defensa del tipo de cambio fijo

En defensa del euro

Respuesta al doctor Morales, en defensa del oro

El FMI y su absurda defensa de la desdolarización

Todos contra el tipo de cambio fijo

Todos contra el tipo de cambio fijo, segunda parte

Populismo cortoplacista y tipo de cambio fijo