¿Cómo invertir con semejante volatilidad?

Mientras unos afirman que hay motivos para observar las tendencias y esperar una recuperación en V (que es más que discutible, porque veníamos ya de un proceso de desaceleración global en 2019 con Japón, Alemania, Italia y la Eurozona en su conjunto), otros esperan un rebote de hasta un 25% en bolsas, y otros aseguran que todavía se verá caídas de hasta un 20%, y que de ninguna manera los rebotes recientes significan el fin de la tendencia a la baja. Con todo esto, el escenario aún se parece más a las caídas de 2000-2001 que a las de 2008-2009.

Bloomberg ha calculado un incremento de las probabilidades de recesión en EEUU del 20% a inicios de enero al 53% hace apenas una semana atrás. Deutsche Bank pronostica una caída del 22% del PIB de la Eurozona en el segundo trimestre. Goldman Sachs, por su lado, predice una recesión del 9% y el 5% para el segundo trimestre en China y EEUU respectivamente, y una fuerte expansión en 2021, aunque es solamente en estos últimos días o incluso horas que empieza a observarse cierre de fronteras, de espacio aéreo, del comercio, etc. por lo que estas estimaciones podrían ser aún muy conservadoras.

Igualmente, al menos de momento, las economías emergentes, particularmente aquellas como Colombia o Perú, presentan un cuadro de riesgo mucho más bajo que el de las economías avanzadas.

No obstante, en caso de que la crisis se convierta en una recesión de entre 2 y 4 trimestres en forma de U o W, y no en una depresión en forma de L o I, se considera que los niveles actuales en bolsa permiten buenas compras para medio y largo plazo, que se presentan solamente cada 10 o 15 años. Por ejemplo, unos apuestan por los sectores aeronáuticos y de aerolíneas, grandes cadenas de hoteles y demás sectores vinculados a la industria del turismo; otros apuestan fuerte por las FAANG. Eso sí, siempre con una inclinación por el largo plazo.

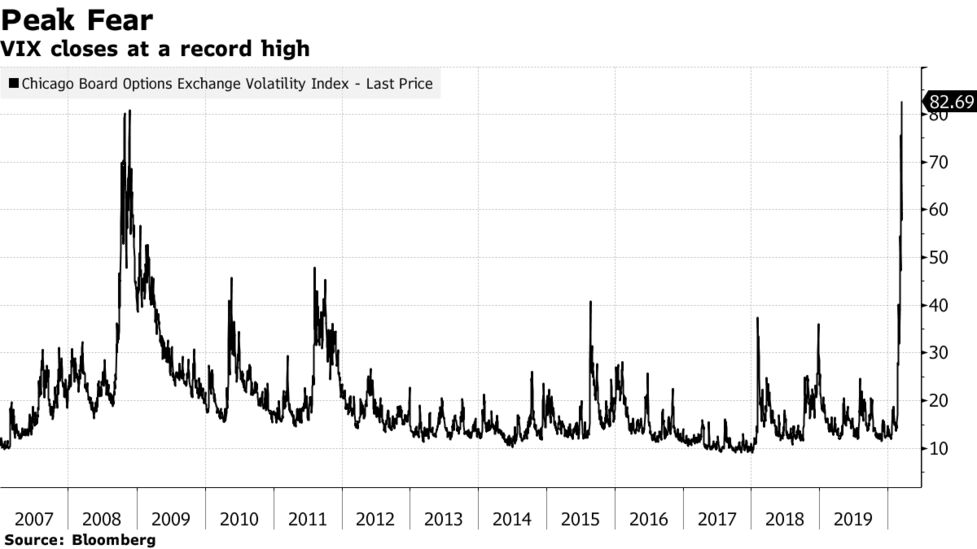

Desde luego, todo esto está provocando todo tipo de acciones y reacciones coordinadas y descoordinadas entre los principales gobernantes y bancos centrales del mundo, con experimentos de estímulo y rescate nunca antes vistos, que no están funcionan sobre los mercados, que se encuentran con niveles históricos de volatilidad y mucho vértigo.

¿Qué están haciendo algunos bancos y gestoras de fondos de inversión independientes? Con experiencia en 1987, 1998, 2000-1, 2008-9, 2011, 2016, hay que estar preparado en todo momento para un re-balanceo de la cartera si fuera necesario, es decir, tener tanto las empresas que uno tiene en cartera como aquellas que a uno le gustaría tener en cartera, analizadas previamente.

Concretamente, lo que han hecho algunas gestoras independientes ha sido identificar en cartera aquellas empresas cíclicas o industriales con apalancamiento financiero y donde un apalancamiento operativo podría hacerles daño, que podrían verse más perjudicadas por un simple parón de un mes y que tengan vencimientos de deuda muy cercanos, y venderlas. Afortunadamente, gracias al método value que emplean, donde la deuda es un elemento fundamental a observar antes de invertir, ha sido muy poco lo que han tenido que vender.

E inmediatamente luego, contando con al menos un 15% de liquidez disponible, también han establecido una estrategia con opciones, estableciendo contrastes con la caída de 1987 o los cinco trimestres de caídas continuas que hubo desde la caída de Lehman en 2008, para comprar empresas de calidad por lo menos un 10% más baratas de lo que valen.

Con esto, estos bancos y gestoras han registrado nuevos clientes y entradas netas millonarias en marzo y especialmente en los últimos días de mayor volatilidad, que no es precisamente lo más común en la industria.

Entonces, valga recordar que, a corto plazo, las bolsas suelen responder a impulsos emocionales tanto por la euforia como por el pánico, como en las últimas dos semanas. Por tanto, la primera recomendación es, por un lado, no ceder ante el pánico y empezar a venderlo todo hasta terminar materializando las pérdidas. Por otro lado, mantener posiciones en cash en busca de las mejores oportunidades ahora o muy pronto. Y finalmente, guardar paciencia, visión de largo plazo, cautela y sostener conversaciones con su gestor de fondos antes de tomar cualquier decisión, así como también para ver las cosas con perspectiva.