Apostando a ganador en la crisis del Coronavirus

Ha terminado el primer trimestre del año, que se ha encontrado con una crisis global extraordinaria, y a pesar de que apenas empieza, la volatilidad se ha disipado lo suficiente como para saber quién ha estado nadando desnudo, o al menos para empezar a identificar claramente a los ganadores en semejante escenario y pasar examen a la tesis del pasado 13 de marzo.

Nassim N. Taleb, quien acuñó el término de ‘cisne negro’ en el libro que lleva el mismo título en 2007, ha manifestado estar molesto porque se está tratando la crisis del Coronavirus como un evento altamente improbable, impredecible y de gran impacto, de manera cada vez más extendida, pues en realidad se trata de un evento previsible y con abundantes advertencias, desde George W. Bush en 2005, pasando por el mismo Taleb en 2007, hasta Bill Gates en 2015.

En la misma línea que Taleb se encuentra Andreessen Horowitz, afirmando que el problema estriba en que ninguna institución en Occidente estuvo preparada para la pandemia del Coronavirus, a pesar del tiempo que tuvieron desde las numerosas advertencias, y que esta monumental falla de efectividad institucional seguirá resonando por el resto de la década.

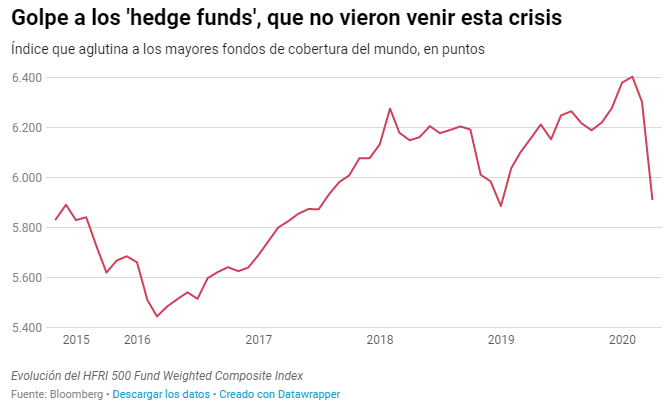

En este escenario, los hedge funds que cometieron el mismo error y no quisieron ver la crisis han perdido un 9% en marzo, niveles mucho peores que en la crisis de 2008.

No obstante, sí que ha habido extraordinarias excepciones, como la de Universa Investments of Miami, el hedge fund para el que solía trabajar y ahora asesora Nassim N. Taleb, y que ahora dirige su discípulo Mark Spitznagel. Universa alcanzó nada menos que una rentabilidad de 3.144% en marzo, justo cuando la volatilidad del VIX superó los 80 puntos, niveles comparables solamente a la crisis de 1929. Algo verdaderamente extraordinario, aunque no se conozca las posiciones exactas de sus carteras.

No obstante, no sólo es que entre los sectores menos afectados está el tecnológico, sino que, específicamente, las tecnológicas como Amazon, Netflix y Google son las claras ganadoras en la crisis del Coronavirus y la “nueva normalidad”, sobre todo en comparación al comportamiento del S&P 500, que se hundió hasta un 20%.

Por supuesto en el mismo Nasdaq hay grandes perdedores, como AirBNB o Uber (aunque incluya Uber Eats), pero. Parecen ser inmunes a esta crisis global excepcional de la pandemia, y por eso es que a pesar de haber caído como la generalidad del mercado, es el sector que más y mejor ha recuperado. Solamente las FAANG han incrementado su valor en $251 mil millones en solamente una semana, la mayor ganancia desde 2012.

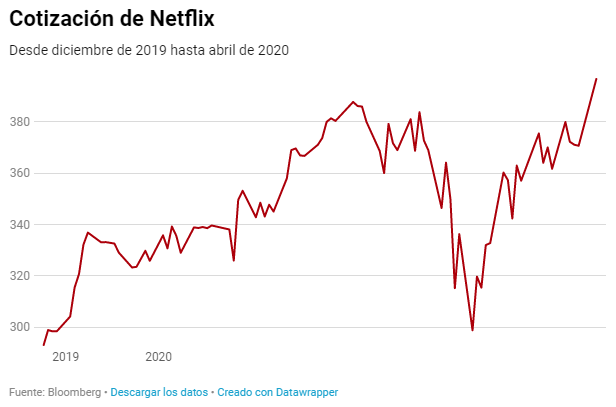

Por ejemplo, solamente Netflix ahora mismo vale más que Exxon Mobil, Cisco Systems, IBM y Costco, habiendo avanzado un 22% en lo que va de 2020, con un incremento de 15.8 millones de nuevos suscriptores, frente a los 8.2 millones que se proyectaba inicialmente.

No obstante, y muy a pesar del disparo de nuevos usuarios, su pricing power, network effect y cotización de corto plazo, sus niveles de deuda se han disparado en la misma proporción, y tal vez Netflix no sea la mejor opción de largo plazo.

Google acaba de anunciar que las ventas en su plataforma Google Shopping serán gratuitas a partir de fin de mes, lo cual, con seguridad, viene directamente vinculado a sus proyectos de vehículos no tripulados y demás, pero sobre todo a su proyecto de banca digital, donde ya lleva la delantera a varias otras grandes tecnológicas en cuanto aprobaciones regulatorias.

Facebook, por su lado, además de que ha decidido re-impulsar su proyecto Libra, ha puesto el foco en WhatsApp para salir a competir con plataformas como Zoom, que se han hecho populares para el tele-trabajo simultáneo hasta entre 100 personas frente a la cuarentena forzosa (Google Hangouts 10 a 25, Skype 50 a 250), ofreciendo la posibilidad de, por el momento, sostener video-llamadas gratuitas entre al menos 8 personas de manera simultánea.

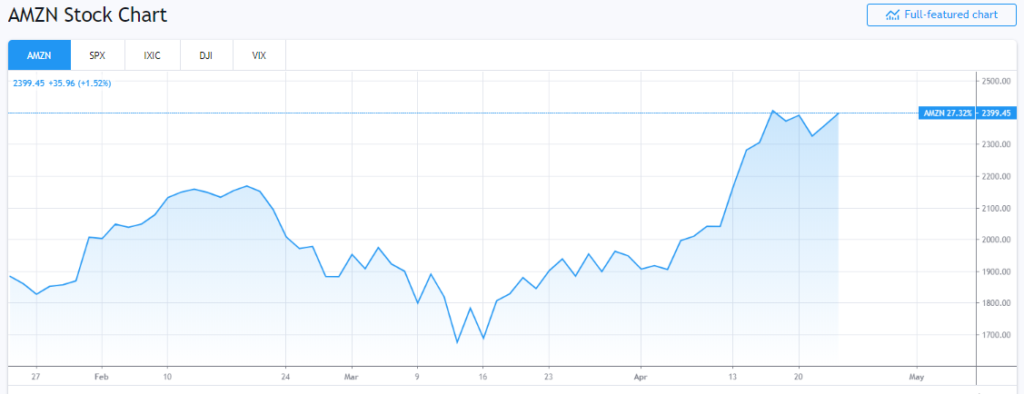

Pero eso no sería nada hasta aquí. El caso de Amazon es muy extraño para la generalidad del público, que simplemente ilustra qué tan fuerte es el vínculo entre la volatilidad del mercado y las decisiones impulsivas de los individuos, o que el público en general no sabe lo que compra exactamente, y lo hace siguiendo la simple tendencia de corto plazo de su cotización.

Si bien Amazon es uno de los claros y grandes ganadores en este calamitoso contexto de distanciamiento social forzoso, gracias a su invencible modelo actual y futuro del servicio de entrega puerta a puerta con robots no tripulados por tierra y aire, con supermercados sin cajeros, reconocimiento de voz, texto e imagen, sus servicios de streaming, su proyecto de banca digital, y por si fuera poco, su programa MARS, en determinado momento llegó a caer hasta un 30%, muy a pesar de la enorme robustez de su negocio.

Y no sólo es que las FAANG (o FAMGA, reemplazando Netflix por Microsoft) y Amazon en particular, han terminado acelerando el proceso de uso inevitable de nuevas tecnologías en general, sino que también han terminado conquistando al público más reticente a utilizarlas, que son los adultos mayores, imposibilitados de ir al hospital o al supermercado a pasar el día de compras, y que ahora deben pasar una cantidad de horas aún mayor en casa.

Es más, el nuevo mundo tiene muchísimo más que ofrecer en la actualidad si nos fijamos ya no sólo en otras tecnológicas similares en Oriente como Tencent, JD.com, Alibaba, Baidu o Naspers, sino otras mucho más avanzadas como la inteligencia artificial, machine learning, blockchain, realidad aumentada y demás, y que se creía que serían adoptadas en un futuro tal vez demasiado lejano, con seguridad que tendrán una aplicación más acelerada.

Ya no se trata de que la tecnología trate de cambiar nuestras vidas, sino de que nuestras vidas han tenido que cambiar para que la tecnología deje de ser la promesa de un futuro muy lejano. Sin perder el tiempo esperando al “Estado que te cuida” o el “consenso del mercado” sobre determinada tesis de inversión, la apuesta del Nasdaq, las FAMG y similares, no puede ser más clara y acertada.

Artículos relacionados:

El Coronavirus y el desafío de invertir a largo plazo

Preservación de capital en tiempos de Coronavirus

¿Cómo invertir con semejante volatilidad?

¿Momento de comprar o seguir esperando?