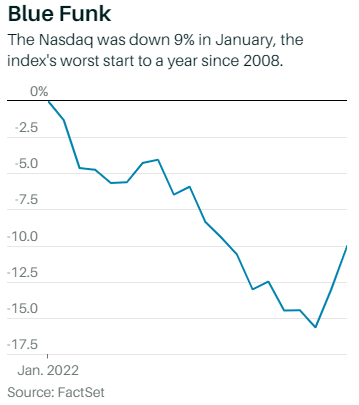

Cerramos enero. Claramente, lo que se ha observado es que se están produciendo ajustes muy bruscos, que las acciones han entrado en territorio de corrección. Los últimos dos días del mes registraron un repunte importante del 6,6%, pero aún así el Nasdaq registró su peor mes de enero desde 2008 con una caída del 9%, y el segundo peor mes de apertura para el indicador desde que se creó en 1971.

Inicialmente, y de manera contraria a lo que el pensamiento convencional sugiere, todo lo que ha sucedido en semanas recientes se traduce en buenas noticias, porque se está purgando buena parte de los excesos cometidos durante la etapa del auge de los estímulos monetarios. Estos son los casos de, por ejemplo, Peloton, Zoom o Netflix, que cayeron alrededor 25%, 76% desde máximos de 2020 y 37% respectivamente.

Más aún, las acciones value superaron a las growth en 15 puntos porcentuales, la diferencia más amplia desde febrero de 2001. Esto es algo que ya habíamos ido abordando últimamente diciendo que resulta positivo que el mercado vaya desechando el dogma de invertir en todo lo que crece y nada más y se vaya corrigiendo de manera natural.

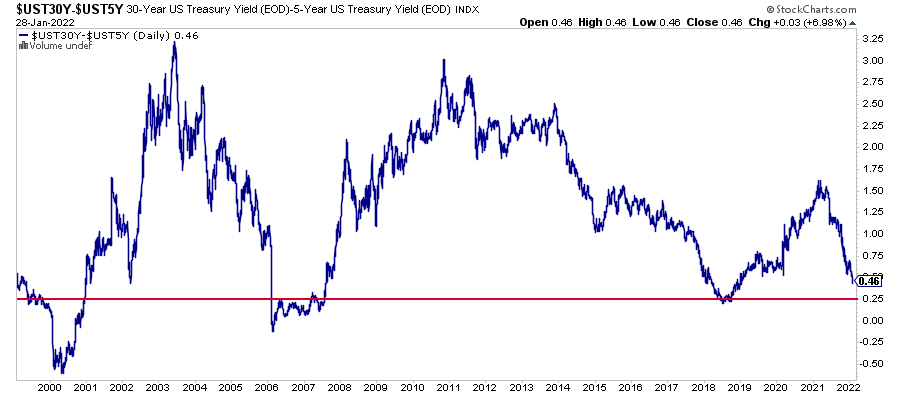

Sin embargo, también se puede afirmar que esto también podría traducirse en un cambio de tendencia, un fin de ciclo y el inicio de una recesión, dada la pronta inversión de la curva de rendimientos en el mercado de bonos que algunos analistas están anticipando.

Para hacer memoria, las curvas de rendimiento con pendiente ascendente generalmente se asocian con mercados que esperan un crecimiento saludable en el futuro. En cambio, cuando las curvas de rendimiento se aplanan, quiere decir que los mercados son pesimistas respecto del futuro, que la paciencia por alcanzar rentabilidades entre vencimientos de corto y largo plazo no es muy distinta; pero cuando las curvas ya se invierten se trata de una ilustración del pesimismo hacia futuro. Por eso se suele observar el comportamiento de las curvas de rendimiento como mecanismo predictivo; el único error de la curva en hacer una predicción fue en 1966, cuando la recesión no llegó.

En este sentido, ¿Cuál es la curva de rendimientos que hay que contemplar? Alfonso Peccatiello usa la pendiente de 5 a 30 años con la siguiente explicación: “la duración promedio de un ciclo de ajuste de la Reserva Federal tiende a ser históricamente de 3 a 5 años, mientras que los rendimientos a 30 años reflejan las expectativas a largo plazo de crecimiento nominal y prima por plazo”, como se puede observar en la siguiente ilustración.

Entonces, hay una corrección en la renta variable y el mercado de bonos está empezando a hablar cada vez más claro. Parece ser que ni bien empieza a salir de una crisis, el mundo ingresa en otra. O mejor dicho, se trata de la continuación de la misma crisis pero en forma de W, formada a consecuencia de las políticas de hiper-estímulo de la demanda, pero también de las restricciones de los gobernantes alrededor del globo para encarar la pandemia. De hecho, la desaceleración de la economía real es cada vez mayor.

Ante este escenario, no son solo los políticos gobernantes, sino también los vendedores de portafolios o fondos de inversión, quienes suelen frotarse las manos con todas las captaciones que pueden lograr cuando el miedo suele instalarse en el público.

Eso es lo que yo mismo hacía hace ya varios años seguro de que el fin de fiesta llegaría mucho antes de lo pensado, y así se puede ganar mucho a corto, pero el auténtico desafío está en la disciplina y la consistencia, en mantener convicciones a largo plazo. Y si es necesario corregir errores, se lo hace sobre la marcha y sin rodeos. Sin embargo, si acaso estas son las señales de todo lo advertido desde el inicio del experimento monetario más grande que se haya visto nunca, habrá que actuar en consecuencia, preferiblemente un año antes que un minuto tarde.

Notas relacionadas:

Un baño de humildad para el inversor centennial más avezado

2022 trae los desafíos del inicio de la recuperación en W

Cómo los millonarios chilenos están encarando hoy el riesgo político

China reconfirma los problemas de estanflación global típicamente keynesiana

Balance económico al tercer trimestre 2021: merodea el monstruo de la estanflación

La alternativa de Luxemburgo, capital financiera y refugio fiscal de la Unión Europea