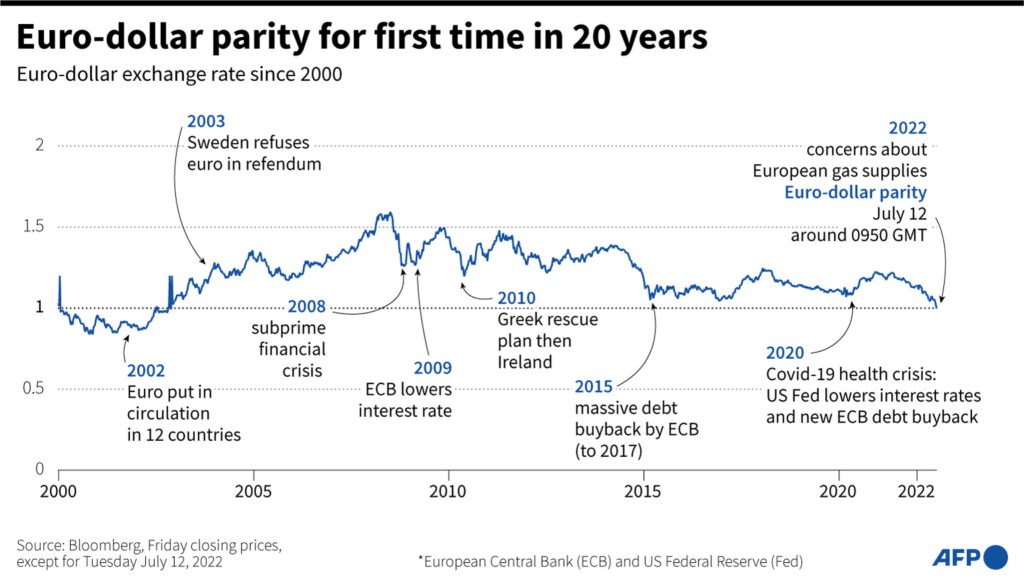

La mejor ilustración del escenario estrictamente económico en la Eurozona es la paridad que el euro ha alcanzado con el dólar a mediados de julio por primera vez luego de 20 años, como se puede ver en la siguiente gráfica.

¿Cuál es la explicación de este hecho? La moneda común del euro se ha depreciado alrededor de un 40% desde 2008, pero para peor, solamente durante el último año ha caído casi un 20%. La paridad se explica primero porque el Banco Central Europeo (BCE) va más retrasado que la Reserva Federal (Fed) a la hora de frenar la inflación: la Fed tiene ubicadas sus tasas de interés de referencia en el 1,5%, mientras que el BCE las mantiene en el 0%.

Segundo, La distancia entre las tasas de interés de un lado y otro del Atlántico ilustra el hecho de que existe cada vez más demanda de dólares y menos demanda de euros, o de que los grandes capitales están fluyendo hacia Estados Unidos fundamentalmente porque, a partir del inicio de la invasión de Rusia sobre Ucrania, las exportaciones de la Eurozona se han desplomado y las importaciones se han disparado.

Lo más importante de este hecho es que el BCE está en serios aprietos: si la Fed se encuentra ahora mismo en una encrucijada para incrementar tasas de interés tanto para controlar la inflación pero tanto como para provocar que la desaceleración se convierta en recesión, el BCE se encuentra en la misma encrucijada pero con mayor intensidad y mayor peligro político no sólo entre ciudadanos europeos, sino incluso entre gobiernos, de la misma manera que sucedía alrededor de 2011, cuando más se cuestionaba el futuro de la moneda común.

Por ejemplo, a pesar de que el IPC ha alcanzado un nivel del 9,1% en junio en Estados Unidos, el dato del IPC en Alemania se ha moderado ligeramente hasta el 7,6%, mientras en España llega al 10,2%, el nivel más elevado desde 1985. Es decir, un incremento de tasas del BCE no tendrá un efecto por igual a lo largo y ancho de la Eurozona.

Pero ahora mismo los desafíos para la economía de la Eurozona son mayores no solamente por la guerra en Ucrania, sino por sus propios problemas domésticos.

Crisis política en Italia en el peor momento para el BCE

Para peor, el escenario se complica todavía más con Italia, que ha empezado el segundo semestre con una profunda crisis política en el peor momento para el BCE, pues tendría que estar preparando el terreno para un agresivo incremento de tasas de interés también tasas de inflación crecientes, pero el conflicto italiano le pide mantenerlas o reducirlas.

Lo que ha sucedido es que este pasado 14 de julio, Mario Draghi, primer ministro, presentó su dimisión ante el boicot que el Movimiento 5 Estrellas (M5S) organizó contra el paquete de crisis de €33.000 millones que presentó, y aunque el presidente Sergio Mattarella la rechazó pidiéndole que explique su plan ante el Legislativo en determinado plazo, Draghi se ha inclinado por un escenario de elecciones anticipadas, generando mayor incertidumbre e inestabilidad para la moneda única.

Con este motivo, este ha sido el comportamiento del bono italiano a 10 años.

¿Qué pasará? Nadie lo sabe, pero todavía queda mucho por ver.