¿Han quedado atrás el bear market, la recesión y la inflación?

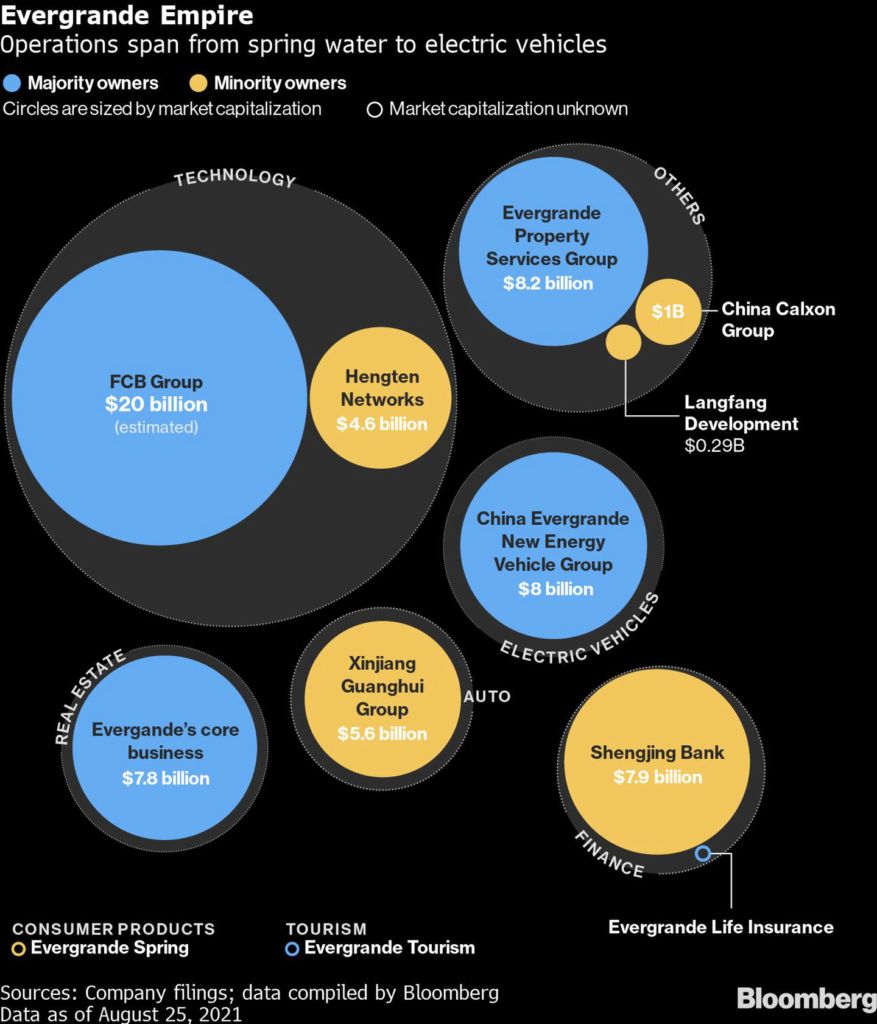

Es un momento ciertamente extraño. Las bolsas han estado subiendo desde antes y a pesar de la noticia de dos trimestres consecutivos de crecimiento económico negativo en Estados Unidos, a pesar de que China se encuentra en franca desaceleración al encontrar su crecimiento en los peores niveles desde el inicio de la pandemia, con el fracaso de la reestructuración de Evergrande, y a pesar de que la Fed ya ha estado lanzando señales para continuar con los incrementos de tasas al menos dos veces más hasta finales de año, etc.

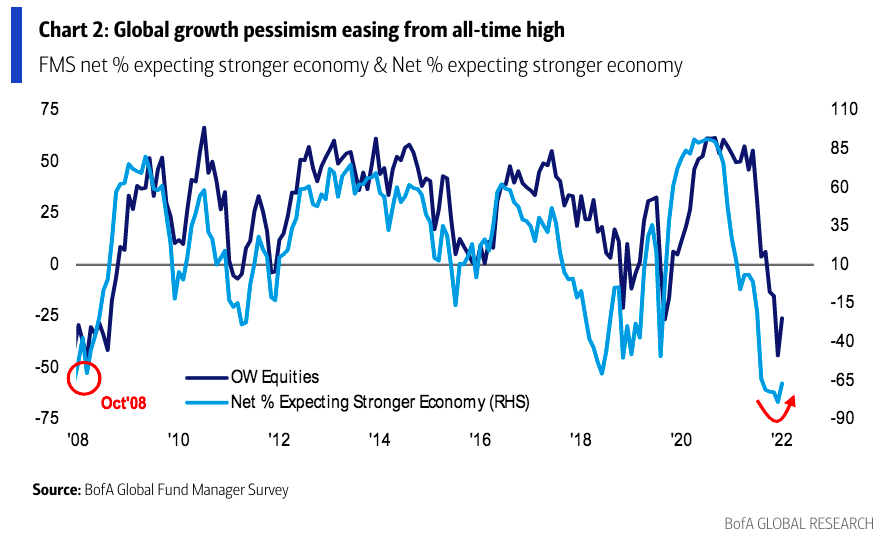

¿Se podría afirmar entonces que el bear market en el que cayeron los mercados durante el segundo trimestre ha terminado ya? Nadie podría asegurarlo, pero el consenso en los mercados empieza a pensar que sí, dado que el pesimismo sobre los riesgos de inflación y recesión entre hoy y apenas un par de semanas atrás es relativamente menor probablemente por los datos de emplo aparentemente favorables, aunque todavía resta mucho camino por recorrer hasta la normalidad.

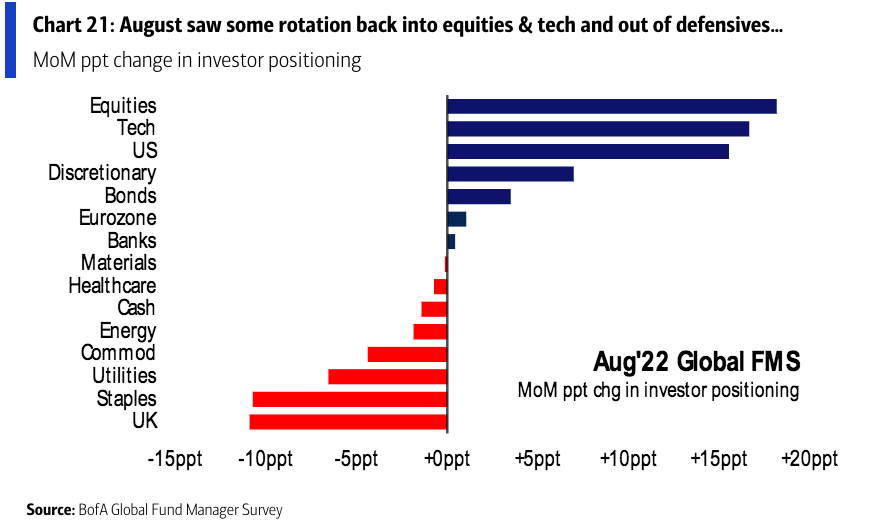

Las expectativas podrían estar puestas en la idea de que la inflación podría haber alcanzado ya su pico, que la recesión técnica podría ser relativamente corta y poco profunda, y de hecho esto también se refleja en el hecho de que los portafolios de inversión hayan estado adoptando posiciones nuevamente en renta variable growth, concretamente en tecnológicas del Nasdaq, a la vez que reduciéndolas en value de commodities y energéticas (probablemente por la extraordinaria explosión de precios que ha obligado a vender).

Sin embargo, dado que las bolsas no son la economía, sino apenas una parte de ella, y dado que este optimismo es objeto de debate, nada está dicho todavía. Para quienes no son en absoluto optimistas, empezando por alguien como Michael Burry, que lo ha vendido todo en el segundo trimestre, los riesgos todavía persisten.

Por ejemplo, los mayores planes de estímulo que jamás se haya visto frente a la pandemia y los encierros siguen en pleno vigor, y más aún, la Inflation Reduction Act de Joe Biden y los demócratas también contribuirá a que los niveles de inflación en Estados Unidos no cedan pronto.

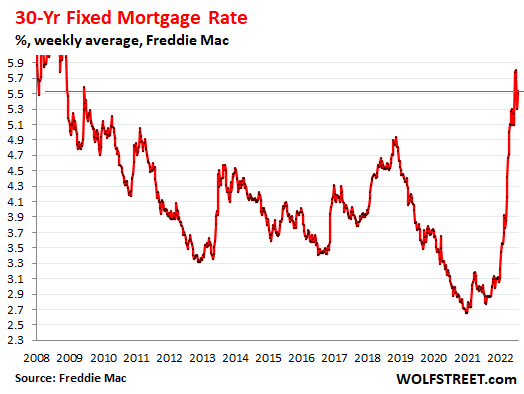

Además, aparentemente los problemas en la economía real persisten y se agravan. Por ejemplo, siguiendo con la teoría de la Everything Bubble que se habría creado con los estímulos no recientes, sino los que se arrastra al menos desde la Gran Recesión, una segunda burbuja inmobiliaria está en pleno proceso de explosión, o está a punto de hacerlo.

Pero eso no sería nada. Como ya habíamos apuntado en un inicio, los problemas en China también rodean el sector inmobiliario, pero los problemas de Evergrande superan con mucho a este sector, que ya es considerablemente grande en sí mismo.

Nadie más que el propio Burry podría explicar con precisión aquello que lo ha motivado a semejante giro en su portafolio de inversión, pero esto lleva a todo tipo de conjeturas. Por ejemplo, ¿será Evergrande el problema que nos llevará de vuelta a la era del ‘too big to fail’?

De hecho, Xi Jinping, quien se juega el tercer mandato consecutivo del Partido Comunista e próximas semanas, anunció a finales de julio un plan de estímulo de $45.000 millones, y el Banco Central de China acaba de recortar tasas de interés esta semana, con lo cual se espera que las presiones inflacionarias se mantengan, a la vez que se probablemente se retorne también a la era de la guerra monetaria de, nuevamente, la Gran Recesión, con todo lo que aquello implica.

EEUU no podrá evitar el aterrizaje forzoso

Un análisis más robusto sobre la recesión de EEUU

EEUU entra oficialmente en recesión, aunque Joe Biden lo niegue

América Latina debe poner sus barbas en remojo ante más subidas de tasas de la Fed