La creación de empleo en marzo superó fácilmente las expectativas en una señal de aceleración continua de lo que ha sido un mercado laboral dinámico y aparentemente resiliente. Las nóminas no agrícolas aumentaron en 303.000 en el mes, muy por encima de la estimación del Dow Jones de un aumento de 200.000 y superior al aumento revisado a la baja de 270.000 en febrero, de acuerdo con la Oficina de Estadísticas Laborales del Departamento de Trabajo.

Este dato de empleo del pasado viernes ha sido positivo, lo cual, si se tratara de un indicador aislado para las decisiones de la Fed, no sería necesario estimular la economía por medio de un recorte de tasas de interés.

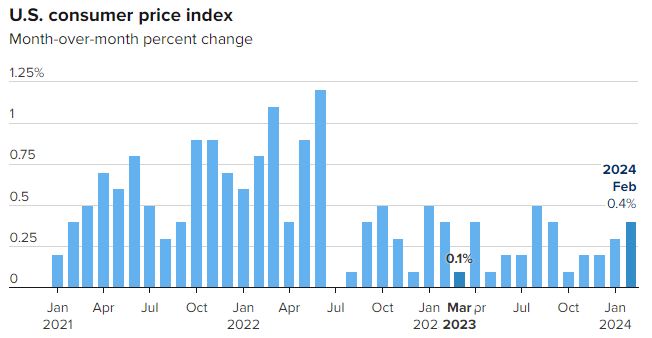

Más aún, la inflación medida por el IPC está siendo más persistente de lo que se pensaba. Aumentó un 0,4% en el mes y un 3,2% respecto al año anterior. La subida mensual estuvo en línea con las expectativas, pero la tasa anual estuvo ligeramente por encima del 3,1% previsto por el consenso del Dow Jones, y excluyendo los volátiles precios de los alimentos y la energía, el IPC subyacente aumentó un 0,4% mensual y un 3,8% anual.

Ambos datos fueron una décima de punto porcentual superiores a lo previsto. Por eso ahora los ojos están puestos en el p´roximo dato del IPC de este miércoles, para ver si las probabilidades de los recortes de tasas llegan tan pronto como en junio se mantienen.

Es decir, los inversores comienzan a dudar tanto de que Powell tenga la inflación bajo control, como de que vaya a realizar los recortes mencionados; si los hay, probablemente sean apenas dos. Hay otros, como Steve Eisman y David Einhorn, que piensan que ni siquiera debería haber recortes este año, porque la inflación está reacelerándose. De hecho, hay tanta liquidez en la economía, que los mercados no dejan de marcar la permanencia del bull market como apunta Jeremy Siegel.

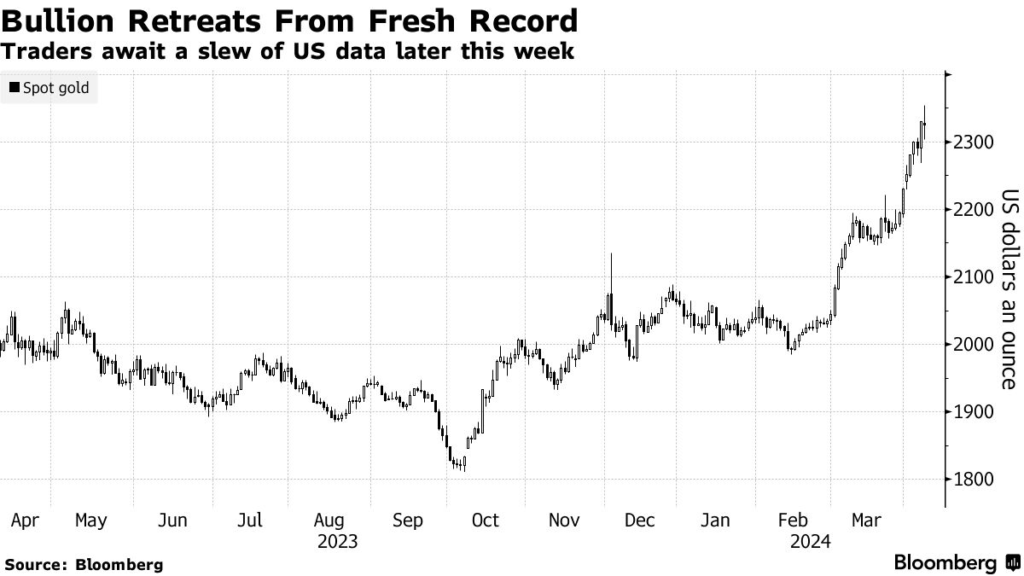

Al mismo tiempo, el principal motivo por el que el oro está alcanzando precios históricos por encima de los $2,350, es por la incertidumbre que el escenario anteriormente descrito representa.

Desde luego, el oro también se ha beneficiado por otro factores, como el hecho de que el Banco Central de la República Popular de China (PBoCh) haya estado comprando oro durantes los últimos 17 meses de forma consecutiva, y por una mayor demanda de refugio en medio de tensiones persistentes en Medio Oriente, luego de que Israel dijo recientemente que está retirando algunas tropas del sur de Gaza después de que Benjamín Netanyahu dijera que la victoria estaba a su alcance, y de que Irán está preparando una respuesta a un presunto ataque israelí a su consulado en Siria, mientras Hezbollah advirtió que está listo para la guerra.

Con todo esto, UBS Group AG elevó sus perspectivas para el precio del oro hacia finales de año en $2.500 la onza.

¿Hacia dónde podría dirigirse el oro en 2024?

¿Por qué el oro se está disparando en 2023?

Asegure su patrimonio en los Alpes centrales de Suiza

Invertir en oro físico como refugio seguro en tiempos de incertidumbre