Al aproximarse a los mercados financieros, el inversor promedio a menudo no se preocupa tanto por entender en qué está invirtiendo; muchos dedican más tiempo a tener conocimiento sobre el auto que manejan la planificación del viaje de las próximas vacaciones, que sobre dónde han invertido los ahorros de su vida.

Para peor, el inversor promedio dedica la mayor parte del tiempo a intentar determinar si es el mejor momento para entrar o salir del mercado, cuando, en realidad, es simplemente imposible predecir el futuro, no se puede saber si el mercado va a subir o bajar, y si lo hará en qué día ocurrirá, por cuánto tiempo o en qué magnitud.

Lo único que se puede saber sobre lo que sucederá con los mercados a futuro es que en el largo plazo subirán. Sin embargo, a corto plazo el precio de las acciones puede fluctuar por innumerable cantidad de factores. El precio de una acción puede alejarse significativamente de su valor intrínseco debido al miedo o la euforia de los inversores, influido por noticias de distinta índole, el grado de incertidumbre en la economía, o las necesidades de liquidez de los mercados, entre otros.

Los mercados de capitales son un mecanismo que se anticipa, extremadamente sensible a cualquier cambio en el entorno. Los inversores tratan de incorporar cualquier información a los precios, aunque sea imprecisa, parcial o una mera posibilidad remota. Por esto, los mercados tienden a exagerar sus reacciones ante cualquier noticia, ya sea positiva o negativa, haciendo imposible anticiparse a ellos. Por eso es crucial centrarse en la calidad de los activos en cartera y adoptar una estrategia de inversión a largo plazo (buy and hold).

Consideremos los últimos 150 años del S&P 500: para alcanzar una rentabilidad media anualizada real de entre el 6% y el 7%, ha habido años con ganancias del 50% y también otros con pérdidas del 50%. Si hubiéramos estado invertidos en el índice durante todo ese largo periodo, el 36% del tiempo hubiéramos experimentado pérdidas, el 44% del tiempo habríamos obtenido rentabilidades de doble dígito, y solamente el 20% del tiempo hubiéramos alcanzado una rentabilidad similar a la media anualizada a largo plazo del índice.

Como una curva de campana, la mayoría de los rendimientos caen cerca del medio, con el mayor número de rendimientos en el rango del 10% al 20%. El mejor año del S&P 500 fue 1933, cuando el mercado se disparó casi un 54% durante la Gran Depresión. El mercado enfrentó su peor año apenas dos años antes, cayendo un 43% en medio del colapso del sistema bancario estadounidense.

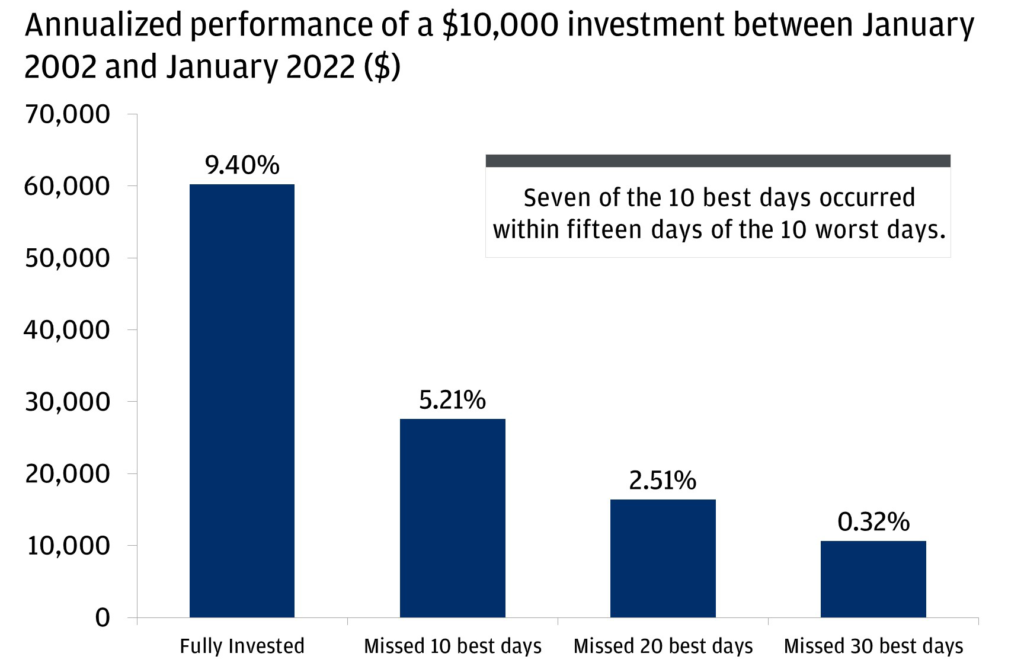

Igualmente, la siguiente gráfica ilustra lo que sucedió con los rendimientos de un inversor con una inversión de $10.000 en el S&P 500 durante los 20 años que comprenden enero de 2002 y enero de 2022. Si se ha mantenido siempre invertido, ha obtenido 9,40%, pero si se ha perdido solamente los 10 mejores días del índice dentro del mismo período, la rentabilidad habrá sido de la mitad, y si se ha perdido los 20 mejores días, la rentabilidad habrá sido 4 veces menor.

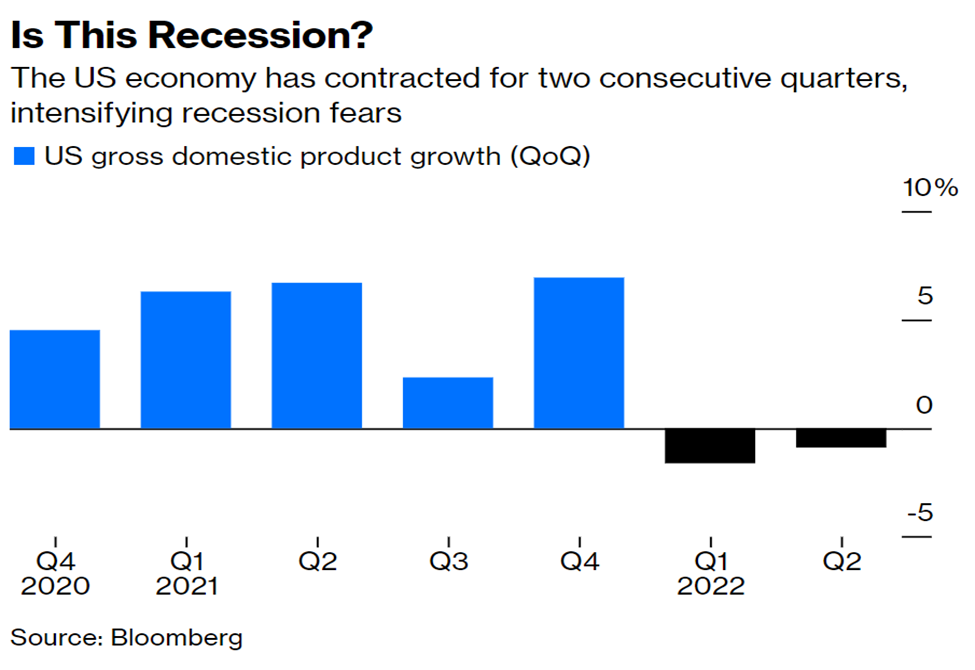

En este sentido, se suponía que 2023 sería un año difícil para los mercados, porque las probabilidades de que la economía de EEUU cayera en recesión eran muy altas, cuando se hablaba de “la recesión más esperada de la historia”. De hecho, durante los dos primeros trimestres de 2022 se registró un crecimiento negativo del PIB.

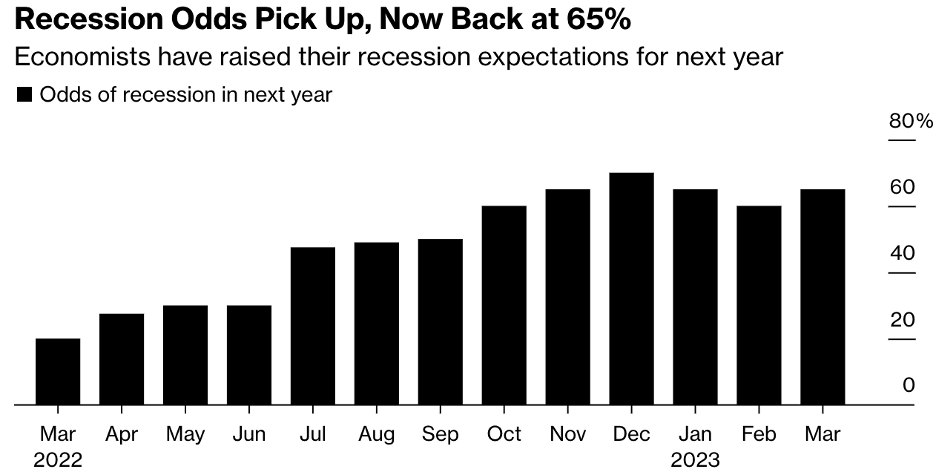

Y entre finales de 2022 e inicios de 2023, las probabilidades de recesión se encontraban entre el 60% y el 70%.

Tratar de alejarse de las caídas parecía ser lo más sensato, sobre todo siguiendo el consenso de analistas e inversores. Sin embargo, aun así los consumidores obviaron el proceso de incremento abrupto de tasas de interés por parte de la Reserva Federal que se suponía que provocarían la caída de la economía y los mercados, y los inversores se mostraron más optimistas que pesimistas, en gran parte debido a la exuberancia en torno a la Inteligencia Artificial y por el crecimiento de “Las 7 Magníficas” (Amazon, Apple, Nvidia, Tesla, Microsoft, Meta, y Alphabet). Como resultado, el S&P 500 repuntó más del 24% en 2023.

Lo mismo sucede cuando uno espera el mejor momento para comenzar a invertir.

En definitiva, el tiempo en el mercado y una cabeza firme pueden ayudar a los inversores a alcanzar sus objetivos financieros a largo plazo evitando los peligros de los errores a los que induce la toma de decisiones al calor de las emociones. Cuando los tiempos se ponen difíciles en la economía y los mercados, es importante recordar estos principios de inversión fundamentales.

¿Qué hacer si la crisis degenera en depresión?

Una guía para la protección de activos en el extranjero

La inflación en las primeras economías aún no ha sido vencida