¿Quantitative Easing para siempre?

“Never ask anyone for their opinion, forecast, or recommendation. Just ask them what they have—or don’t have—in their portfolio.” ― Nassim N. Taleb

El año ya había arrancado con la noticia del aplanamiento de la curva de rendimientos, que suele ser uno de los indicadores más fiables para los inversores para prever que existen amenazas de recesión económica entre los siguientes nueves meses y dos años. Ahora el famoso Libro Beige de la Fed, que proporciona una evaluación detallada de la economía realizada por las doce reservas federales estadounidenses, ha advertido que EEUU se está desacelerando.

Más aún, lo que refuerza el pesimismo sobre el futuro de la economía global es el recrudecimiento aún mayor de la guerra comercial entre EEUU y China (y ahora también México), la renuncia de Theresa May parecer mostrar un Brexit desordenado, el déficit público italiano y español se incrementan, los PMI globales están muy cerca de la contracción (alrededor de 50), y al menos durante los últimos 45 días se ha observado una importante debilidad de materias primas como el petróleo, que ha caído a mínimos de enero ($51), y el cobre cotizando un 16.3% menos respecto de 2018 ($2.63).

Pues ante este escenario, Jerome Powell, titular de la Reserva Federal, anunció que está dispuesto a volver a reducir nuevamente las tasas de interés “si fuera necesario,” y podría hacerlo tan pronto como a fines de julio próximo para repetir la operación un par de veces más hasta dejarlas entre 1.25% y 1.5% hasta fines de 2019.

Como ya sabemos, la mala teoría económica que siguen los bancos centrales consiste en “poner dinero en el bolsillo de la gente para que incremente su consumo.” Sin embargo, aunque aquella teoría fuera correcta, una cosa es reducir tasas de interés en medio de una recesión y el desplome del sistema financiero como en 2008, y otra es hacerlo hoy luego de período expansivo bursátil más largo de la historia, con caídas en el rendimiento de bonos americanos y alemanes, en medio de una guerra comercial entre EEUU y China, y del inicio de lo que parece ser el inicio de una desaceleración global sincronizada.

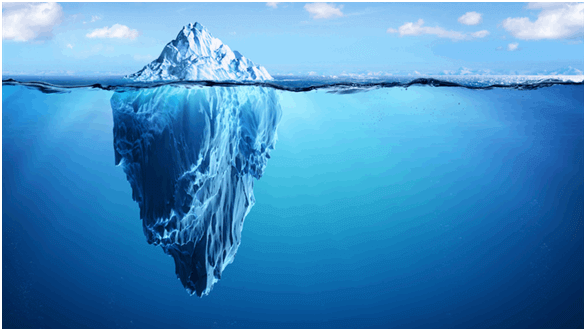

Cuando la Reserva Federal y el resto de los principales bancos centrales establecieron sus políticas de masiva monetización de deuda a través de los mentados programas de Quantitative Easing y tasas de interés ultra bajas por primera vez, lo hicieron sin saber cómo saldrían de ellas alguna vez. ¿Qué pasaba si la economía entraba nuevamente en problemas sin que la Fed se hubiera ‘reamunicionado’ previamente?

Lo que pasa es que los tímidos nueve incrementos de tasas desde diciembre de 2015 han servido de poco, la economía se está desacelerando y no les queda más que inventar quizás un QE4, pero si ninguno de los QE sirvió antes, ¿por qué lo harían ahora?

Una de las razones por las que el dólar no entró en crisis y la inflación no se disparó entre 2008 y 2009 con el primer QE y la ZIRP, es porque todo el mundo creyó que eran temporales y que la Fed eventualmente volvería a la normalidad incrementando tasas y reduciendo el tamaño de su balance, pero si acaso lo que ahora se busca es un hipotético QE4, habrá perdido credibilidad. Por eso Powell ha tratado de elegir muy bien las palabras que utilizaría esta semana tratando de llamar ‘normal’ a algo que no lo es; es más que sabido que en política monetaria puedes engañar al mercado una primera vez, pero ya no puedes engañarlo una segunda vez.

¿Cuál es el problema fundamental aquí? Como advirtieron Seth Klarman y Ray Dalio, cada uno por su lado a inicios de año en Davos, los niveles de deuda soberana global son demasiado elevados, al punto en que se está generando una enorme burbuja: toda la nueva liquidez que están creando los bancos centrales para reanimar artificialmente sus economías y mejorar los datos de solvencia mediante inflación, se está dirigiendo hacia los activos considerados tradicionalmente como de menor riesgo, como los bonos de EEUU y Alemania, que ven caer sus primas de riesgo, pero que también ven caer sus rendimientos. Y encima los bancos centrales creen tener éxito en transmitir que saben lo que hacen.

¿Qué hacer al respecto? Por lo general se recomienda mantener una estructura de cartera con una combinación entre renta fija y renta variable. Por ejemplo, se ha hecho famoso desde 2014 el all-weather portfolio de Ray Dalio, compuesto por 30% de acciones, 40% de bonos estadounidenses de largo plazo, 15% de bonos estadounidenses de vencimiento intermedio, 7.5% de oro y 7.5% de otros commodities.

Para otros como Warren Buffett (o el mismo Seth Klarman), sin embargo, ninguno de los datos macro ni de coyuntura cambia la manera en que invierte. Ahora mismo, sin necesidad de estar esperando la recesión, Berkshire Hathaway mantiene $111 mil millones disponibles en liquidez por si eventualmente se presentan los días de descuento para salir a comprar “con entusiasmo” acciones de empresas que está seguro que mantendrá en cartera al menos durante los próximos diez años.

Artículos relacionados:

¿Eres presa del pánico? Mejor no inviertas

Recomendaciones para invertir a largo plazo

Hacerse rico y mantenerse rico no es lo mismo

Cómo seleccionar los mejores fondos de inversión

¿Y si esta es la temida gran corrección?

El ‘timing’ para la nueva etapa del ciclo