The four most dangerous words in investing are ‘this time it’s different’. – Sir John Templeton

El interminable proceso del Brexit, la desaceleración europea y estadounidense, el recrudecimiento de la guerra comercial, los recortes de tasas de la Reserva Federal luego por primera vez desde diciembre de 2008, la devaluación más fuerte que ha habido del yuan desde abril de 2008, la nuevas caídas del petróleo, seguidos de un muy largo etcétera, han sido los hechos que han marcado el escenario internacional en los últimos días, y que han provocado un pánico que se llevado por delante un 4.61% del Dow Jones y un 3.78% del Nasdaq en una sola sesión.

Todo esto no se ha tratado más que de otro período breve de incertidumbre y volatilidad, aunque sí que ha permitido volver a plantear las discusiones respecto de dónde están realmente los riesgos. Por ejemplo, ¿la nueva ola de estímulos monetarios revitalizarán las alicaídas primeras economías del mundo? Los planes de estímulos de los principales bancos centrales realmente han hecho muy poco en los últimos diez años. De hecho, el problema de estas economías es fundamentalmente la canalización de excesivo crédito artificialmente barato hacia los sectores de baja productividad, y la penalización fiscal a los sectores de alta productividad; cuanto mucho, los nuevos estímulos solamente van a seguir estrechando la diferencia entre bonos basura y de alta calidad, sobre todo en la eurozona.

Esto ha llevado a que en el negocio del wealth management, y de manera más precisa en el del asset management, los clientes denominados UHNWI tengan que pagar comisiones cada vez más altas por cada vez menos, o que simplemente les impidan mantener mucha liquidez en sus cuentas. Entonces, no quedarían más que las siguientes opciones:

- Simplemente ceder y pagar más comisiones, que en determinado momento incluso un 1% termina siendo demasiado caro.

- Invertir en renta fija preferiblemente emergente, debido a que incluso en europa ya existen bonos basura, como el Bund a 10 años, que acaba de empezar a cotizar en terreno negativo (-0.58%), luego de que en otras épocas representaba la inversión más segura.

- Invertir en renta variable, en lo posible estadounidense y de largo plazo, con el S&P acumulando un 15% en lo que va del año, aunque ver a alguien pasar de un depósito simple a la volatilidad actual de la renta variable y el Twitter de Donald Trump sería lo menos probable.

- Invertir en activos reales, bien sean bienes raíces o bien oro y plata físicos.

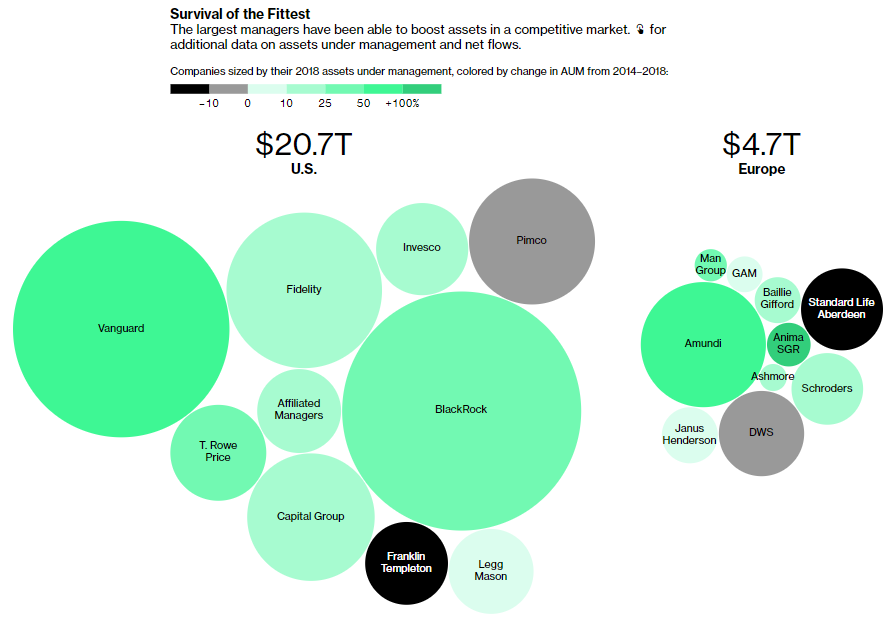

Esto podría tener algo de sentido, pero aún así estas posiciones dicen poco respecto del riesgo. Como habíamos apuntado antes, muchos piensan que todo cambio en la posición de cartera está en buscar siempre mayores rentabilidades, y que la búsqueda de estas se traduce inevitablemente en correr con mayores riesgos, o que, por el contrario, si aceptan menores rentabilidades significa que mantienen una exposición al riesgo relativamente más equilibrada y conservadora. Es por esto que, entre otras cosas, la gestión pasiva está en un momento muy atractivo, tanto que lo está acaparando todo, como también habíamos destacado antes y como ahora se ilustra en la siguiente gráfica que verdaderamente impresiona.

Pero no todo es rentabilidad. El verdadero debate para la inversión en este escenario no es si las circunstancias están obligando a los inversores a prescindir de quienes de momento no ofrecen altas rentabilidades, (porque guiarse solamente por ellas sí que constituye una importante exposición al riesgo), sino por cuál es el método de inversión que ofrece las mayores rentabilidades con el mayor margen de seguridad posible. Por ejemplo, la inversión ‘value’ o la inversión ‘growth’.

La inversión ‘value’ es comprar algo por menos de lo que vale, o en otras palabras, comprar acciones de compañías relativamente más estables y consideradas como ‘aburridas’, con un enfoque en sectores maduros y ya desarrollados, con resultados más visibles aunque con menor crecimiento de ventas, con marcadas barreras de entrada, y tradicionalmente identificadas en rubros como alimentos, autopistas, eléctricas y concesiones.

Y la inversión ‘growth’ consiste en comprar acciones de empresas en crecimiento y cuyo desarrollo sea mucho más visible en el largo plazo, con mucha competencia en el mercado, típica y fácilmente identificadas en el sector tecnológico, que re-invierten su beneficio o compran otras empresas más pequeñas para seguir expandiéndose.

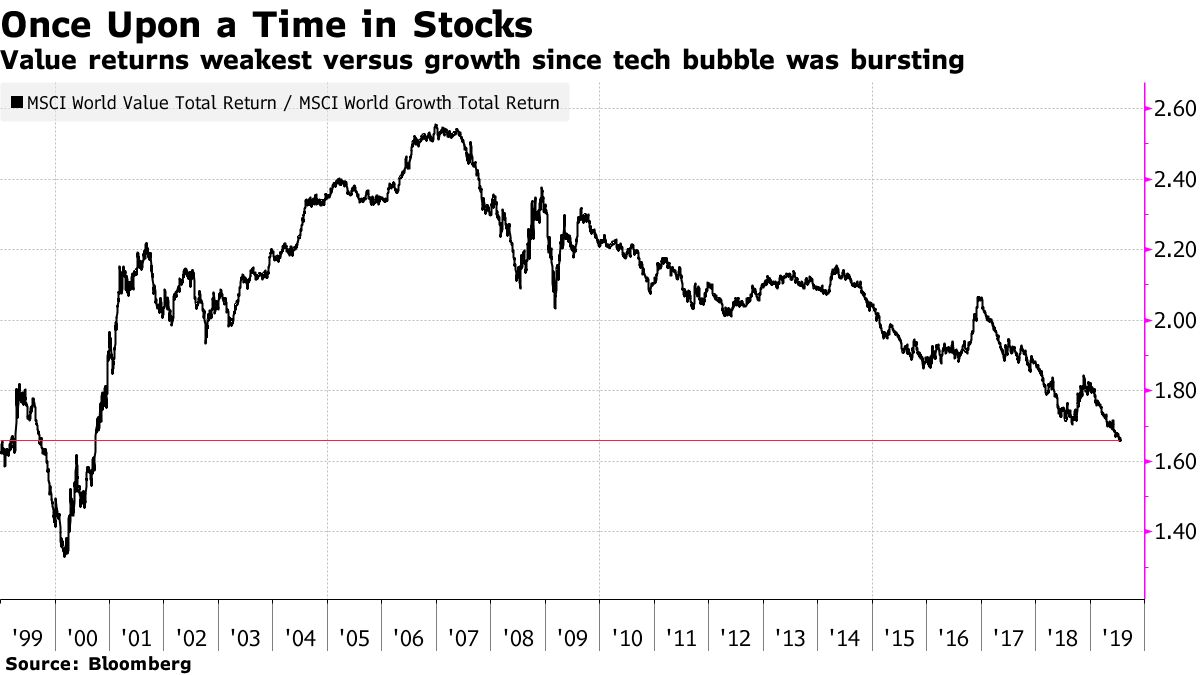

El debate se fue abriendo espacio en la comunidad inversora internacional una vez que se supo que desde el inicio de la Gran Recesión en 2008, el método de inversión ‘value’ había sido ampliamente superado por el método de inversión ‘growth.’ Pues si bien más de uno como Álvaro Guzmán de Lázaro afirma (correctamente) que “no hay value investing y growth investing, son dos partes de un cuerpo unidas por la cadera,” el desafío está en saber si la ventaja a largo plazo de la inversión en valor ha desaparecido, y si, por tanto, se podría proclamar que la inversión en valor ha muerto, al punto en que incluso Warren Buffett ha terminado comprando Amazon. Dependiendo de la perspectiva que se adopte, el ‘value’ bien podría haber muerto o más bien habría que prepararse para el inicio de otro de sus mejores períodos como el que tuvo entre 2000 y 2008.

De hecho, Paramés ha afirmado recientemente:

La situación actual me recuerda (…) al periodo 1998/2000, una época en la que se produjo una discrepancia fortísima entre algunos valores ciertamente sobrevalorados (en general relacionados con las telecomunicaciones, la tecnología y los medios de comunicación) y el resto del mercado, y en especial valores ‘tradicionales’… Pues bien, hoy nos encontramos en una situación similar, o incluso peor, a la de aquellos años: las acciones de compañías de ‘valor’ nunca han estado tan infravaloradas respecto a las de ‘crecimiento’ como lo están ahora. Incluso más de lo que lo estaban en el año 2000.

¿Se equivocan Paramés y los inversores ya sean ‘value’ o ‘growth’? Sólo el tiempo lo dirá. Sin embargo, a fin de cuentas, si todo el mundo trata de comprar acciones baratas ya sea de una u otra manera, ¿por qué no lo hace todo el mundo? Esa es la clave, porque ignorar el ruido a corto plazo y centrarse en las virtudes a largo plazo de determinada inversión, no es nada fácil; porque para mantener posiciones con enfoque de largo plazo y defenderlas no sólo del consenso, sino del propio instinto con suficiente convicción, requiere de mucha fortaleza.

Entonces, ¿cambiar de posición de carteras dadas las circunstancias de corto plazo? El ‘value’ se funda en la idea de que, aunque los precios varían de acuerdo a la percepción, las emociones o el estado de ánimo de los inversores, el valor real de una acción es más estable, pero hay que tener paciencia para conseguir resultados; si no estás dispuesto a mantener una acción por 10 años, ni se te ocurra mantenerla siquiera por 10 minutos.

Artículos relacionados

¿Altas comisiones por falsa gestión activa?

También cambia el mundo del Wealth Management

Altas rentabilidades como recompensa de lo ‘antifrágil’

El mejor momento posible para invertir con Paramés

Si la volatilidad te provoca pánico, mejor no inviertas

¿Y si esta es la temida gran corrección?