Antes que nada, es importante recordar al menos dos lecciones de un extraordinario primer semestre:

- El principal problema de la economía global ya ni siquiera es la guerra sobre Ucrania, sino la inflación creciente que está provocando la recesión por un problema de overshooting de las políticas de estímulo de la demana típicamente keynesianas frente a las cuarentenas y la pandemia. Además, vuelve el debate sobre si las causas de la inflación, ya sea en EEUU, la Eurozona, Asia o América Latina son múltiples o únicamente monetarias, como bien solían decir Milton Friedman.

- La era del dinero artificalmente barato y la fiesta del carry trade en favor de las economías emergentes y particularmente América Latina, han terminado. De esta manera, tanto en las primeras economías como en el resto, lo único que queda, sobre todo ante el vidente fracaso de las políticas keynesianas -a las que nadie se atreve aún a responsabilizar- es el ajuste y las reformas estructurales pro mercado.

Con esto en mente, cabe empezar a ensayar lo que le depara a la economía global en el segundo semestre de 2022, que comienza con señales de estancamiento inflacionario global, fruto de -nuevamente- las políticas coordinadas de estímulo de la demanda desde el primer trimestre de 2020.

La mayor incertidumbre recae en la Eurozona

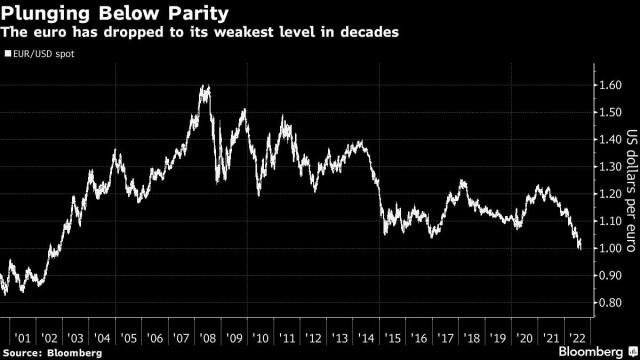

Una de esas señales más preocupantes se ubica en la Eurozona: el euro ha seguido su tendencia a la baja iniciada ya a finales de 2021 para caer por debajo de la pardiad con el euro y marcar mínimos de 2022.

Desde luego, como dijimos ya varias veces -y no por eso hay que dejar de insistir en ello-, el problema empieza mucho antes de la invasión de Rusia sobre Ucrania en el primer trimestre, aunque sí es un factor agravante que se ilustrará de mejor manera en el invierno que se avecina.

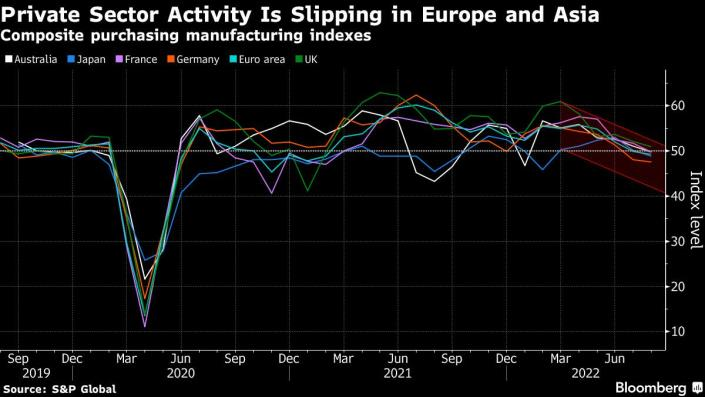

Peor todavía, los últimos datos de los PMI muestran que en agosto ha habido una contracción de la actividad privada por segundo mes consecutivo, debido a la inflación y más aún por el incremento de los costos de la energía. La caída ha sido hasta los 49,2 puntos (donde 50 o más implica expansión, y menos, contracción), el nivel más bajo en 18 meses.

Al mismo tiempo, en Francia la producción se está contrayendo por primera vez en un año y medio, reflejando la tendencia que ya se había comenzado a observar antes en Alemania a medida que la inflación alcanza niveles récord en toda la región, y ante una creciente incertidumbre por la guerra en Ucrania.

Igualmente, también se espera cada vez mayor inflación en economías como la del Reino Unido, que proyecta niveles del IPC en el 18,6% para enero, lo que se traduce en máximos de casi 50 años.

Ahora la expectativas están puestas en qué hará y cuál será la decisión del Banco Central Europeo respecto de las tasas de interés de referencia a partir de estos preocupantes datos.

Estados Unidos, por la misma senda

Bien, pero los problemas no se concentran únicamente en la Eurozona, sino que también se los observa en Estados Unidos.

No abundaremos en detalles, puesto que, así como también habíamos adelantado en otras oportunidades, la discusión respecto de si la primera economía del mundo se encuentra o no en recesión es cuestión de tiempo, a supuesta falta de “evidencia empírica”.

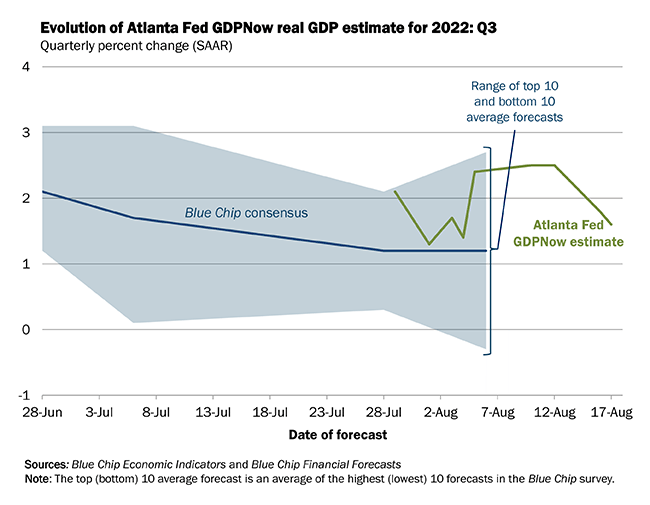

Al menos por el momento, y hasta el 17 de agosto, el modelo GDP Now de la Reserva Federal de Atlanta habla de un crecimiento del 1,6% en el tercer trimestre de 2022.

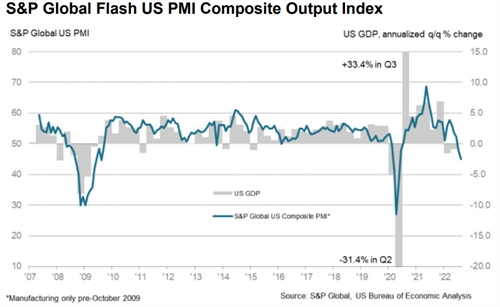

Empero, en este escenario, el PMI de EEUU (uno de los indicadores adelantados más fiables) cae hasta los 45 puntos, lo cual indica que a los últimos dos trimestres de contracción del PIB real de este año le van a seguir un tercer trimestre también en negativo.

Lo último por añadir es que las expectativas de los mercados, de los que hablaremos luego, están puestas en las decisiones que Jerome Powell vaya a tomar luego de las reuniones en Jackson Hole del 25 al 27 de agosto, respecto de mayores incrementos de tasas de interés en lo que resta del año e incluso durante 2023. Sobre esto, únicamente lo apuntado de manera reciente por el legendario Jeremy Siegel, no mucho más.

China también se enfrenta a un aterrizaje forzoso

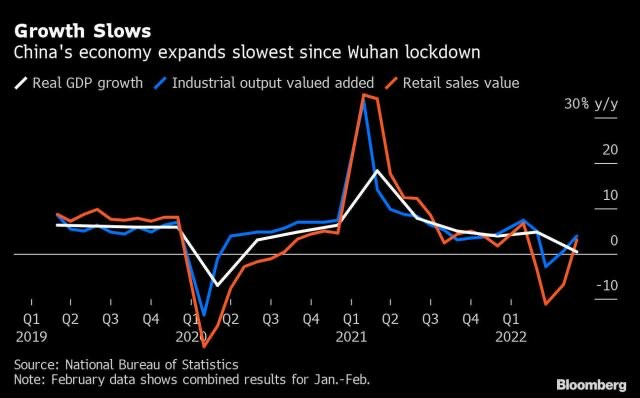

Entre otros aspectos, el retorno de las medidas draconianas contra el Covid-19 en ciudades como Wuhan durante el primer semestre ha jugado un factor importante en el crecimiento de apenas el 0,4% del PIB que ha registrado al cierre del segundo trimestre. China está sufriendo su mayor desaceleración económica desde el inicio de la pandemia, sufriendo un costo probablemente mayor al esperado en un inicio.

Sumado a lo anterior, la reestructuración de Evergrande (que al menos hasta finales de julio representó $350 mil millones en pérdidas) no ha tenido éxito, se han estado observando corridas bancarias -o intenciones de ellos- en distintas ciudades del país, y el PBoC ha recortado tasas en dos oportunidades apenas en los últimos 10 días hasta mínimos de 5 años, yendo a contracorriente de los incrementos que realiza la gran mayoría de bancos centrales alrededor del globo.

Con todo esto, el objetivo oficial de crecimiento del PIB para 2022 es del 5,5%, mientras las perspectivas de Goldman Sachs son de un 3,3%.

Las sombras también se posan sobre América Latina

El escenario en América Latina no es mucho mejor. Dado que la era del dinero artificialmente barato y la fiesta del carry trade han terminado, y que los capitales ya no encuentran mejores rentabilidades en la región, tal vez porque los riesgos que ahora se presentan son mayores que cuando los principales bancos centrales del mundo presionaron sus tasas a la baja durante demasiado tiempo como en la Gran Recesión.

Esta ilustración es tremendamente descriptiva respecto de la magnitud del desastre en el que América Latina está volviendo a convertirse con la extrema izquierda gobernando en prácticamente todos los países que la conforman, pero más aún en lugares como Argentina, Chile y Colombia.

Argentina siempre puede ir peor

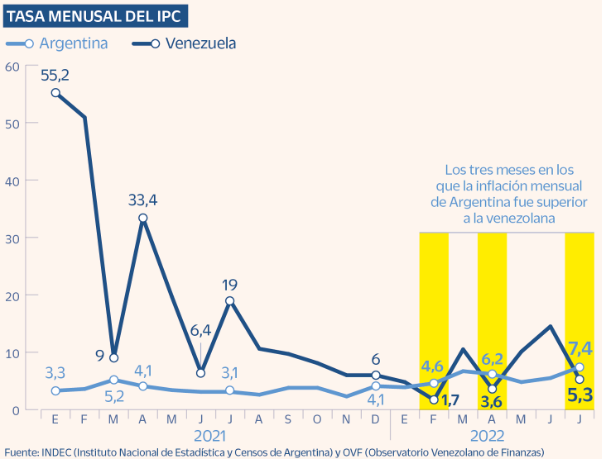

Así es, Argentina siempre puede empeorar su situación. Solamente desde principios de julio han pasado tres ministros por Economía, y registró su mayor IPC mensual en las últimas dos décadas: un 7,4%, y un 71,8% anualizado, una auténtica barbadiad que supera el ritmo inflacionario de algunos meses incluso en Venezuela, que ya es bastante decir.

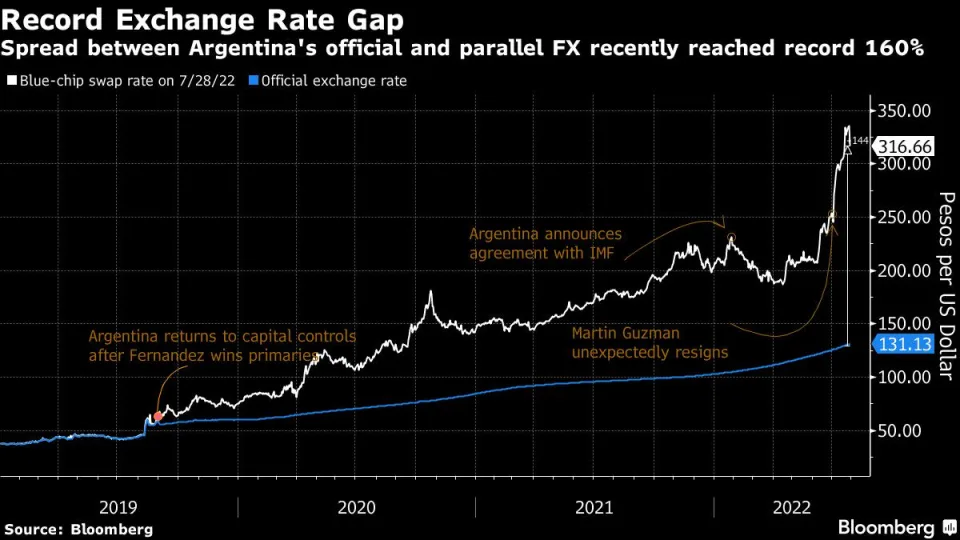

Sergio Massa ha asumido la cartera con una montaña de problemas reflejados en un creciente brecha entre el dólar oficial y el paralelo, que llegó hasta los $350 en determinado momento, de hasta el 160%.

Probablemente en un intento por revivir el acuerdo con el FMI en el que Martín Guzmán fracasó, las primeras medidas asumidas por Massa han sido de ajustes tarifarios, tratando de llamarlos como “una redistribución de subsidios”, que han causado el recrudecimiento de la crisis y una mayor tensión en la ciudadanía, aunque nunca de manera siquiera comparable a que se organizó contra el gobierno de Mauricio Macri cuando intentó hacer lo propio.

Además, en esta semana el fiscal Diego Luciani pidió 12 años de prisión e inhabilitación perpetua para ejercer cargos públicos para Cristina Fernández de Kirchner.

Entonces, si acaso no fuera suficiente lo que los argentinos ya están sufriendo con los niveles disparados de inflación, que se calcula que alcance nada menos que el 90% hasta finales de 2022, preocupa que la tensión social sea todavía mayor por las harengas desafiantes que el peronismo kirchnerista realiza cada vez más intensamente en la delirante defensa que hace de la vicepresidente.

La estanflación de Boric y el Estado Plurinacional de Chile

Chile viene arrastrando serios problemas al menos desde finales de 2019, y el próximo gran hito estará marcado por la aprobación o el rechazo de la que podría ser su nueva Constitución este próximo 4 de septiembre.

De acuerdo con el sondeo Pulso Ciudadano, de Criteria, parece ser que un 45,8% rechazará el nuevo texto constitucional, mientras que un 32,9% se inclinaría por aprobarlo. La diferencia es de nada menos que 13 puntos.

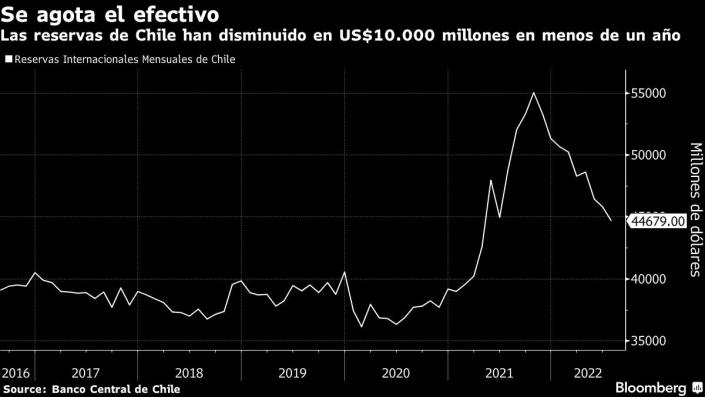

Pues el escenario macroeconómico para esta votación no es en absoluto alentador: la actividad económica sigue cayendo mientras la inflación no deja de subir habiendo alcanzado máximos de 28 años en el 13%, y a pesar del agresivo incremento de tasas del Banco Central. Esto es un inconfundible camino hacia la estanflación.

Mientras se espera lo que vaya a suceder en tan solo un par de fines de semana, el Banco Central ha perdido $1.300 millones en reservas sólo durante la última semana de julio para tratar de defender el peso chileno, y en conscuencia estas ya son menos que las de la mayoría de sus pares latinoamericanos.

Un elemento importante que ha contribuido a deteriorar el cuadro económico chileno ha sido el anuncio del nuevo impuesto contra el patrimonio a finales de mayo, que sólo atenta contra la acumulación de capital en Chile: los contribuyentes simplemente alejarán su stock de riqueza del país donde residen, así como sucedió en todos los países donde fue aplicado.

Con todo esto, y aunque resulte muy difícil de creer, Chile es una economía con mayores riesgos de default incluso que el Perú.

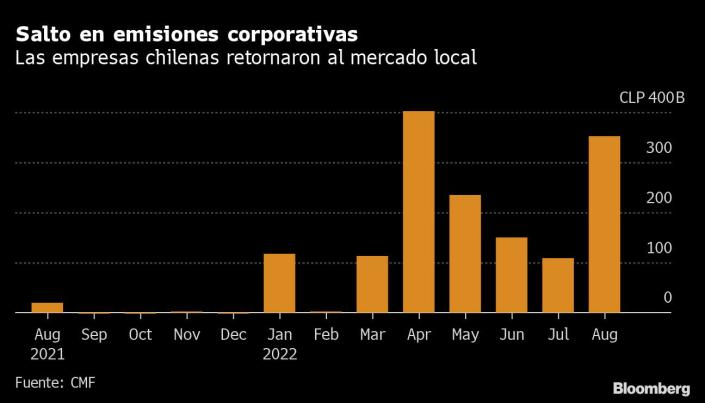

De esta manera, y al menos por el momento, las empresas chilenas están vendiendo bonos al ritmo más rápido en al menos cuatro meses, en un intento por asegurar financiamiento mientras todavía sea posible antes del controvertido plebiscito constitucional. Si gana el rechazo el mercado estaría más tranquilo, pero nada está garantizado.

Gabriel Boric y sus socios son muy conscientes de todo esto. En un principio sus votantes le retiraron su apoyo -por eso su popularidad cayó con fuerza en cuanto asumió el mandato- debido a su falta de comprimiso y liderazgo con la causa de un Chile Plurinacional al más puro estilo chavista, aunque a medida que se acerca la fecha ha sido distinto: ha tratado de implementar un plan B que consiste en ofrecer cambios al nuevo texto para fortalecer el apruebo.

Sin embargo, a falta de tiempo, y para tratar de separar la imagen del primer mandatario del fracaso que por el momento se espera del plebiscito (una victoria del rechazo), se esperan cambios importantes en el gabinete de ministros de Boric.

Lamentablemente, y para peor, cuando la opción del rechazo parece imponerse, de repente se observa una táctica de manual del Socialismo del Siglo XXI: desde hace al menos un par de semanas se han empezado a registrar masivos cambios repentinos del local y número de mesa de los votantes de los lugares en los que se presume que el voto no sería favorable al régimen.

Colombia, de rodillas ante la extrema izquierda de Petro

Finalmente ha terminado sucediendo lo que más se temía de Gustavo Petro como presidente en Colombia desde el primer día de su mandato: plácemes con la guerrilla y el narcotráfico, búsqueda del restablecimiento de las relaciones militares con Venezuela, incertidumbre para la inversión privada, sobre todo en el sector petrolero (ver la cotización de Ecopetrol de los últimos seis meses), y así como en Chile, un incremento de impuestos contra los más ricos de hasta el 200%, entre varios otros que comprende su ambiciosa reforma tributaria.

Desde luego, no se puede esperar otra cosa más que todo lo advertido hace apenas mes y medio atrás. Tiempo al tiempo.

El retorno fugaz de los meme stocks

Los mercados han arrancado el segundo semestre preguntándose dónde quedan las oportunidades de inversión en un escenario de estancamiento inflacionario o de estanflación, y aunque parezca una broma de mal gusto, parecen haberlas encontrado nada menos que en el retorno de los meme stocks de AMC, Bed Bath & Beyond y GameStop.

Sin embargo, la primera sugerencia, por un lado, es tratar de evitar los titulares de los medios de comunicación para guiar sus inversiones, o las discusiones de corto plazo como si los mercados han tocado fondo o si la suerte de las últimas tres o cuatro semanas, dado que parece que la fiesta acaba de terminar esta semana.

Y por otro lado es tratar de seguir fiel a la tesis de inversión de largo plazo inicial y no guiarse única y exclusivamente por los precios, sino por sus fundamentales. En este caso lo que se ha recomendado es una posición firme renta variable de energéticas y commodities, sin dejar de lado las tecnológicas a precios razonables.

Lamentablemente, a pesar de que esta tesis ha generado rentabilidades extraordinarias hasta de dos dígitos en lo que va del año, la elevadísima volatilidad de precios en el sector (véase gas y petróleo) ha obligado a abandonar algunas de estas posiciones o al menos reducirlas, porque lo único que quedaba habiendo quedado muy alejados del valor es la baja, y es lo que ha sucedido, los precios han caído o se han corregido para ubicarse más cerca de lo esperado.

De esta manera probablemente las rentabilidades no serán tan extraordinarias durante el segundo semestre como lo fueron durante el primero, pero se espera que se mantengan cómodamente por encima del promedio.

Bajo IPC y alta inflación en Bolivia

EEUU no podrá evitar el aterrizaje forzoso

En Bolivia hay crisis económica y no va a mejorar

Un análisis más robusto sobre la recesión de EEUU

¿Han quedado atrás el bear market, la recesión y la inflación?

EEUU entra oficialmente en recesión, aunque Joe Biden lo niegue

Petro llevaría así a Colombia por la senda de la extrema izquierda

La incertidumbre crece en Colombia a menos de un mes de la victoria de Petro

China reconfirma los problemas de estanflación global típicamente keynesiana

América Latina debe poner sus barbas en remojo ante más subidas de tasas de la Fed