EEUU reporta PIB del 2,6% en el tercer trimestre, pero aún está lejos de evitar la recesión en 2023

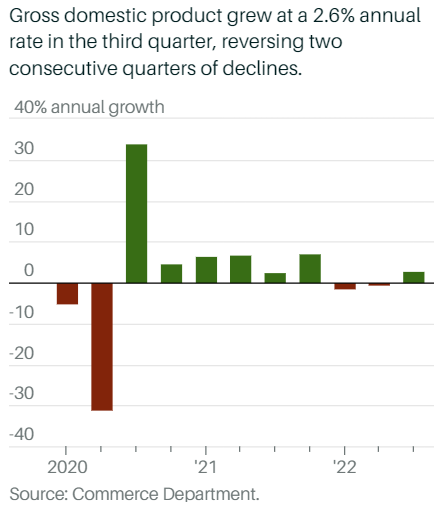

No puedo dejar de comentar el dato que hoy ha publicado el National Bureau of Economic Research: Estados Unidos ha crecido a una tasa anual del 2,6% en el tercer trimestre, superando la contracción del -1,6% y el -0,9% anualizados que sufrió en los dos trimestres anteriores, lo cual sugiere que lo que se conoce y reconoce como “recesión técnica” ha quedado atrás.

Quienes solamente ven la posibilidad de que el Partido Demócrata no sufra demasiados reveses en las elecciones del 8 de noviembre, esta es una muy buena noticia, por su puesto. Sin embargo, se trata de una victoria pírrica, apenas un pequeño de consuelo, porque quien haga un análisis profundo, permanente y medianamente serio sobre la economía de Estados Unidos sabe muy bien que hay muy pocos motivos para ser optimistas sobre el futuro de corto plazo, es decir, en 2023.

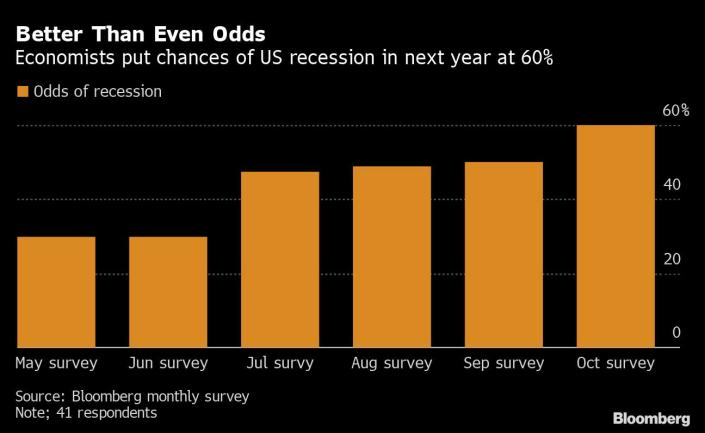

Sin ir demasiado lejos, la anterior semana el FMI advirtió que “lo peor todavía está por venir”, y de hecho, al 14 de octubre las probabilidades de recesión en los próximos 12 meses en Estados Unidos se ha incrementado hasta el 60% de acuerdo con Bloomberg Economics.

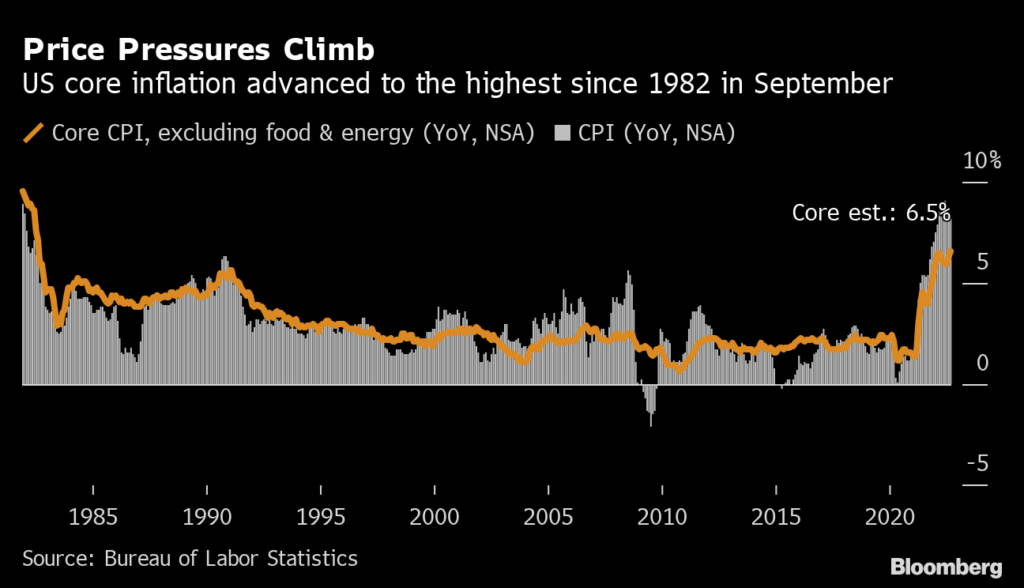

Sucede que los principales riesgos sobre la economía de Estados Unidos no se han disipado. Por ejemplo, la Reserva Federal no parece tener la inflación bajo control. Su objetivo es el 2%, y se encuentra en el 8,2% con aparente tendencia a la baja, y la inflación subyacente (que excluye alimentos y energía) es de un escandaloso 6,6%, máximos de 1982 y con tendencia al alza. Peor aún, calculando el nivel de inflación medida por el IPC de otra manera, como se hacía en los 80, por ejemplo, se ubica hasta en el 16%.

En este sentido la gente está sufriendo el -para mi gusto- el incremento demasiado lento de las tasas de interés por parte de la Reserva Federal prolongando la agonía innecesariamente.

Por cierto, el último dato del PIB va a provocar el pívot de la Reserva Federal, es decir, ¿va a aflojar el ritmo de incremento de tasas, o por el contrario, va a seguir en el mismo camino con la confianza de que no es ella la que estaría provocando una recesión?

La próxima reunión del Comité Federal de Operaciones de Mercado Abierto (el FOMC, por sus siglas en inglés) luego de la que se anunciará la decisión que se haya tomado al respecto es este próximo 1 y 2 de noviembre, y la quedaría una última reunión de las 8 que suele tener cada año, el 13 y 14 de diciembre.

Ese es, sin lugar a dudas, el principal problema por el que la economía estadounidense atraviesa ahora mismo.

Otro problema es el siguiente: mientras el mundo está a la expectativa de lo que sucede con las tasas de interés, también observa lo que pasa en la economía real. Uno de los desafíos más importantes de la economía de Estados Unidos es encarar lo que está pasando en el sector inmobiliario, de bienes raíces, de la construcción: se está pinchando la espectacular burbuja por la que ha estado atravesando de nuevo.

De acuerdo con el índice Case-Shiller, los precios de los inmuebles están cayendo a una velocidad mensual de hasta el 4% en algunas ciudades como Seattle y San Francisco, y otro tanto similar en San Diego y Los Ángeles.

Esto, que se suma a la extendida crisis de escasez de microchips, que están en todo lado, están llevando a los analistas a estimar que la recesión podría llegar tan pronto como en la primera mitad de 2023 y podría extenderse durante 6 a 9 meses.

Y por si fuera poco, si uno se fija en lo que todavía sucede en el mercado de capitales, en la bolsa, el bear market se mantiene e incluso profundiza. Ayer Meta (Facebook) sufrió un desplome pocas veces visto: Después de caer un -66% desde máximos, Facebook se ha pegado otra caída del -18% tras el cierre del mercado. Este representa el sentimiento de los mercados en general en plena temporada de resultados empresariales.

Las señales sobre una economía a la que le falta mucho fuelle son muchas más, pero como decía, el dato del PIB de Estados Unidos en el tercer trimestre es positivo, pero no invita a cambiar las perspectivas pesimistas en el corto plazo, lamento decir, y eso se refleja en el bear market permanente en Wall Street.

Lo próximo a observar será la próxima reunión de la Fed, o las reuniones de la Fed hasta diciembre, y las elecciones del 8 de noviembre, que prometen ser al menos muy interesantes. Veremos.

Las viejas lecciones de inflación de América Latina para el G7

Brasil se convierte en el mejor alumno de la región y los emergentes

Estanflación global a la vista

La inflación no es lo que te contaron

¡El peor dato de inflación en 40 años!

EEUU no podrá evitar el aterrizaje forzoso

La Reserva Federal no parece tener la inflación bajo control

Un análisis más robusto sobre la recesión de EEUU

¿Han quedado atrás el bear market, la recesión y la inflación?

Powell busca la credibilidad de Draghi, pero necesita la de Volcker

EEUU entra oficialmente en recesión, aunque Joe Biden lo niegue