El FMI ha actualizado sus proyecciones de crecimiento global y ha advertido que la economía global se dirige hacia su nivel de crecimiento más débil desde la década de 1990, y que las perspectivas no terminan de invitar al optimismo en tanto la inflación persista. En este escenario de estanflación cada vez más probable, la inestabilidad bancaria y la volatilidad financiera podrían ser más intensas.

El primer trimestre de 2023 ha estado marcado por la inestabilidad y la volatilidad en el ámbito bancario y financiero, debido a errores de gestión, supervisión y regulación. Esto ha llevado a la intervención del Silicon Valley Bank en Estados Unidos y la venta acelerada de Credit Suisse en Europa. Aunque el problema de las corridas bancarias parece haber sido resuelto, existen temores de que la solución sea temporal y que no mucho más adelante la situación degenere en un problema de falta de capital e insolvencia similar al episodio de Bear Stearns y Lehman Brothers entre 2007 y 2008. Además, existe preocupación por cómo el contagio financiero puede afectar al sector real de la economía.

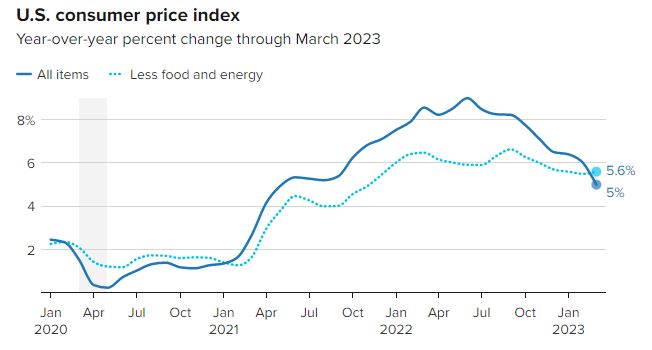

El último dato de inflación dice que la inflación de EEUU ha caído al 5% en marzo, lo cual marca mínimos de dos años, pero la inflación subyacente persiste y sube al 5,6%. No está suficientemente claro si la inflación está controlada.

Estos problemas han llevado a cuestionar si la Reserva Federal cambiará su estrategia de aumentar las tasas de interés para alcanzar su objetivo de inflación del 2%. Es posible que la FED desacelere los incrementos, los detenga e incluso recorte las tasas nuevamente. Este cambio en la política monetaria podría llevar a un período prolongado de alta inflación (a cambio de tener a todos contentos en Wall Street), lo que ha impulsado el aumento del precio del oro por encima de los $2.000 en esta semana.

Además, la OPEP+, Irán, China, Rusia, los BRICS, etc. han lanzado globos de ensayo muy bien armados en términos mediáticos que apuntan a terminar con el dólar como moneda internacional de reserva, estableciendo acuerdos de intercambio comercial denominados en una moneda distinta que esté respaldada en oro físico. Aunque este movimiento puede dificultar la dinámica del dólar en algún momento, no significa de ninguna manera el inicio del fin del dólar como moneda internacional de reserva. Cualquier afirmación que apunta en ese sentido, sobre todo hacia el corto plazo, es una exageración. En todo caso, la que puede causar más daño que nadie al dólar es la propia Reserva Federal.

Con esta perspectiva, los mercados han comenzado abril con tranquilidad, con pocos cambios en renta variable y algo más de movimiento en renta fija, pero si el mercado descuenta tanto el fin de la subida de los tipos como la temida recesión, el growth podría ofrecer más oportunidades que el value. En ese escenario las subidas servirían para vender, pero si no hay recesión o se logra un aterrizaje suave, las cíclicas ofrecen mejores oportunidades.

Finalmente, la posibilidad de una nueva temporada de carry trade similar a la de la Gran Recesión, no está del todo clara, o al menos se trataría de una apuesta apresurada. Las señales de que la economía de Estados Unidos se está desacelerando, de que va camino a la recesión y de que las tasas de interés mundiales están tocando techo, podrían reactivar las operaciones de endeudarse en monedas de menor rendimiento para comprar aquellas que ofrecen rendimientos más altos en los mercados emergentes, pero las condiciones macroeconómicas y de falta de seguridad jurídica de los países emergentes hoy son mucho más limitadas que en el pasado, como en el caso de Brasil y Colombia, por ejemplo, que tienen un margen para el gasto y el endeudamiento más reducido con gobiernos cuyo objetivo es una participación decididamente más activa del Estado sobre la economía.

Los commodities a un año de la guerra de Rusia contra Ucrania

¿Es momento de asignar capital a renta fija estadounidense?

Oro para los bancos centrales, CBDCs para ti

¿Estados Unidos se aleja de la recesión? Nada está dicho todavía

¿Un FMI y unos mercados sobreoptimistas?