Esta semana se presenta crucial para los inversionistas, debido una serie de noticias económicas que podrían arrojar luz sobre la posible primera reducción de las tasas de interés por parte de la Reserva Federal en marzo.

El Departamento de Trabajo tiene programado lanzar cuatro evaluaciones fundamentales del mercado laboral estadounidense, abarcando la demanda laboral, el crecimiento salarial, la productividad y las contrataciones. Además, el evento principal de la semana será la reunión de política de dos días de la Fed, que iniciará mañana martes, proporcionando a los mercados una visión sobre las expectativas del ente emisor para la primavera.

A pesar de las recientes afirmaciones de los funcionarios de la Fed de que es demasiado pronto para reducir las tasas de interés, los futuros sugieren que los mercados aún ven aproximadamente un 50/50 de probabilidad de un recorte en marzo.

Christian Scherrmann, economista estadounidense de DWS Group, destaca: “Después de que los mercados identificaran un cambio hacia una postura más indulgente en la reunión de diciembre y los banqueros centrales se esforzaran por refutar esta postura, la próxima reunión es una excelente oportunidad para gestionar aún más las expectativas”.

Para iniciar la semana, el informe de Aperturas de Empleo y Rotación Laboral de diciembre, programado para este martes, se espera que muestre una ligera disminución en las oportunidades laborales a 8.71 millones, según estimaciones de FactSet. Además, se observará de cerca la medida de despidos y desvinculaciones para detectar señales de un mercado laboral debilitado.

Iguamente, el miércoles, el Índice de Costos Laborales del cuarto trimestre se centrará en los costos laborales de los empleadores. Aunque el ECI disminuyó durante 2023, algunos economistas señalan que los aumentos salariales aún son altos y no se alinean completamente con la meta oficial de inflación del 2% establecida por la Fed.

Ese mismo día, la Reserva Federal anunciará su decisión sobre las tasas de interés, ampliamente anticipada para mantenerlas estables en su nivel más alto en 23 años. Los inversores estarán atentos a cómo la Fed caracteriza la postura de la política, la mejora de la inflación en los últimos meses, el ritmo reciente de crecimiento económico y las condiciones financieras.

Michael Feroli, economista jefe de JPMorgan, prevé un cambio a una postura neutral por parte de la Fed en la reunión de esta semana. La orientación futura será un punto focal, y Powell podría comunicar la intención de mantener una política restrictiva hasta que la inflación esté en camino a su objetivo.

El informe de empleo de enero, programado para el final de la semana, será crucial para evaluar la salud del mercado laboral estadounidense. Se espera que la creación de empleo haya moderado a alrededor de 170,000 puestos de trabajo, con una tasa de desempleo que podría subir ligeramente al 3.8%.

Además, los datos de productividad del cuarto trimestre, que se darán a conocer un día antes del informe de empleo, serán examinados para evaluar si están a la par con el crecimiento salarial.

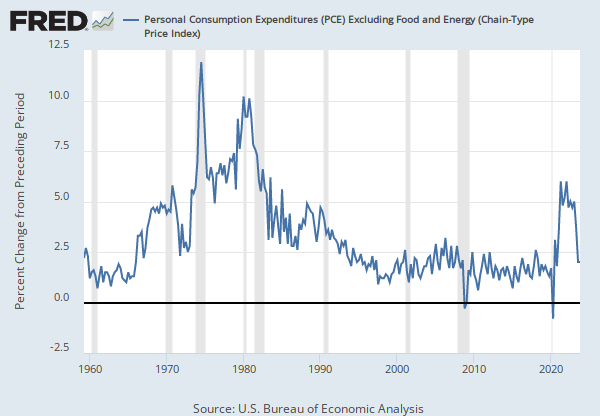

La semana pasada, los datos del PIB del cuarto trimestre mostraron que la economía de EE. UU. continuó expandiéndose de manera sólida sin aceleración de la inflación. El PIB creció a una tasa anualizada del 3.3%, mientras que el índice de precios de gastos de consumo personal, excluyendo alimentos y energía, se mantuvo en un 2% por segundo trimestre consecutivo.

En relación con la inflación, el último informe de 2023 brindó noticias alentadoras. Aunque el índice de precios de gastos de consumo personal alcanzó un 2.6% anual en diciembre, la medida subyacente de inflación disminuyó a su nivel más bajo desde marzo de 2021.

Joe Brusuelas, principal economista de RSM US, señala: “El hogar estadounidense continúa demostrando resistencia frente a estos desafíos”. El escenario económico parece optimista, ya que se vislumbra la estabilidad de precios y el fin de la lucha contra la inflación.

Sin embargo, a pesar de estos aspectos positivos, hay un “pero”. Mi buen amigo y colega, Alex Salter, sostiene que, tras el susto con el Índice de Precios al Consumidor (CPI) de enero, los economistas y observadores del mercado respiran aliviados tras los últimos datos del Índice de Precios de Gastos de Consumo Personal (PCEPI). La inflación, tanto la general como la núcleo, se situó en un 0.2% en diciembre, con cifras interanuales del 2.6% y el 2.9%, respectivamente. La impresión general es la de tendencias significativas hacia la desinflación.

Estos datos podrían incluso exagerar las futuras expectativas de inflación. Con promedios de inflación del 0.03% y 0.13% en los últimos tres meses, las cifras anualizadas son del 0.36% y 1.56%, respectivamente. A menos que los datos recientes nos proporcionen una imagen más precisa que las anualizaciones mensuales, podríamos empezar a quedarnos cortos del objetivo de inflación del 2% de la Fed en poco tiempo.

El crecimiento real del PIB también mejora, alcanzando el 3.11% interanual en el cuarto trimestre de 2023 frente al 2.93% del trimestre anterior. La tasa de desempleo se mantiene estable en el 3.7%. La política restrictiva de la Fed está logrando reducir la inflación sin causar daños importantes en ingresos o empleo. Aunque algunos economistas anticipan una recesión más adelante en el año, la economía de EE. UU. parece fuerte, al menos por ahora.

Con un crecimiento más sólido y la caída de la inflación, se presenta una señal clara para que la Fed considere relajar su política monetaria. El rango objetivo de la tasa de fondos federales actual es del 5.25% al 5.50%. Ajustando la inflación utilizando las cifras generales, obtenemos una tasa real del 2.65% al 2.9%. Debe compararse con la tasa natural de interés, que los economistas definen como el precio de capital a corto plazo consistente con la producción máxima sostenible y la inflación constante. Según la Reserva Federal de Nueva York, la tasa natural de interés está entre el 1.19% y el 1.34%. Esta es una brecha significativa. Incluso si los economistas de la Fed subestimaron la tasa natural de interés a la mitad, la política monetaria parece ligeramente restrictiva. Parece muy ajustada si las cifras de la tasa natural están en cualquier lugar cerca de lo correcto.

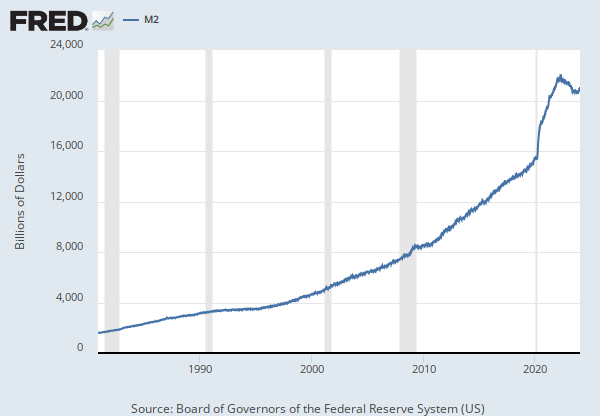

Los datos monetarios también indican que la política de la Fed es restrictiva. M2 fue un 2.31% menor en diciembre de 2023 en comparación con el año anterior. Aunque está disminuyendo más lentamente que antes, las disminuciones absolutas en la oferta de dinero son muy inusuales.

En lugar de utilizar agregados de suma simple como M2, en los que los componentes de la oferta de dinero se ponderan por igual, también deberíamos considerar los agregados Divisia, que ponderan los componentes por liquidez. Estos están disminuyendo entre un 0.98% y un 1.93% al año.

La Fed debería considerar seriamente un recorte de tasas en su próxima reunión. Es responsabilidad de la Fed utilizar sus instrumentos de política para gestionar la demanda agregada. El PIB nominal, la medida más limpia de la demanda agregada que tenemos, está muy cerca de su trayectoria de crecimiento previa a la pandemia del 5% al año. Sin un alivio monetario, es posible que la Fed corrija en exceso sus errores de política anteriores. Esto podría hacer que la economía caiga por debajo de la producción y el empleo máximos sostenibles. Nadie quiere eso, especialmente en un año electoral cuando las tensiones partidistas ya están altas. El ajuste agresivo fue la decisión correcta (aunque tardía) durante el último año. Ahora es el momento de un alivio, aunque con cautela.

¿Hacia dónde podría dirigirse el oro en 2024?

¿Qué pasó con “la recesión más anunciada de la historia” que no llegó?