El incremento de materias primas podría agravar la crisis en Bolivia

¿Tiene Bolivia motivo para celebrar el incremento de materias primas?

La cotización internacional de las materias primas que América Latina típicamente exporta está repuntando notablemente debido a diversos factores. Sin embargo, esto no tiene por qué ser una buena noticia, sobre todo para un país como Bolivia, que tiene estatizado el sector de hidrocarburos desde el primer día de mayo de 2006.

Vamos por partes.

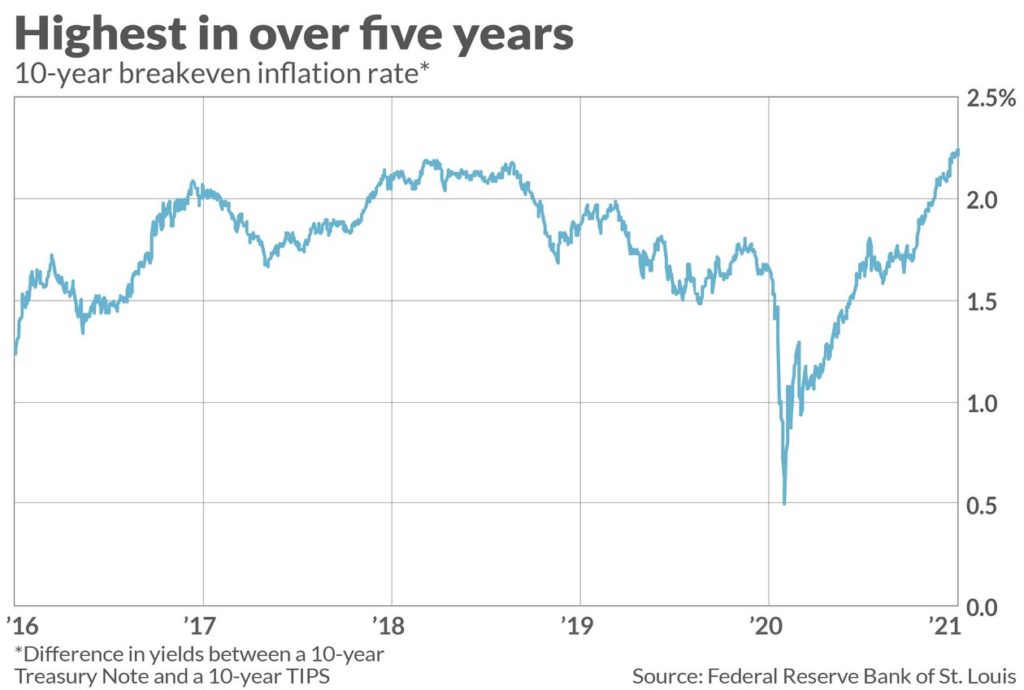

En primer lugar, lo que en realidad está retornando es la inflación como primera consecuencia de los mayores estímulos fiscales y monetarios que se haya conocido nunca, por parte de prácticamente todos y cada uno de los gobiernos alrededor del globo para encarar la crisis de la pandemia del Covid-19 de 2020. Así lo confirman las expectativas de inflación que se encuentran en máximos de 5 años.

Pero la crisis de la pandemia no es el punto cero de la distorsión de la economía global, sino más bien su agravante. Ya al menos desde el inicio de la Gran Recesión de 2008, este tipo de políticas de estímulos han llevado a tener una economía muy difícil de entender en términos convencionales, algo que se puede afirmar solamente observando el insólito comportamiento de la cotización del barril de petróleo WTI a largo plazo, que solía cotizar $20 en los años 90, que había superado los $140 en la primera mitad de 2008 y que en marzo de 2020 registró los $-40.

Al mismo tiempo -además de que han sido muy castigados por los mercados desde 2014 con la revolución del fracking– los sectores cíclicos, las materias primas en general, y el petróleo y los metales preciosos en particular se están recuperando, y lo hacen porque la economía está entrando en una nueva fase del ciclo, porque la economía empieza a buscar un refugio en activos ante la inflación venidera y ante la posibilidad de que las bolsas vayan a explotar relativamente pronto, si acaso están en burbuja.

No obstante, quienes están celebrando el incremento de materias primas son sobre todo aquellos economistas, políticos y gobernantes, tanto de EEUU, como de Europa o América Latina, que defienden la idea de que la economía se basa en el consumo y no en el ahorro, que ante una crisis económica generalizada los gobiernos tienen que incrementar el gasto público, y que, por tanto, siempre es bueno tener un poco de inflación para reactivarla.

En este sentido, se cree que un incremento de los precios de las materias primas es siempre una buena noticia porque piensan que los individuos, en la expectativa de que los precios serán mañana más elevados que hoy, preferirán consumir más temprano que tarde, lo cual llevaría la economía a empezar a recuperarse con mayor consumo, lo que a su vez se traduciría en un incremento de ingresos para que el Estado tenga mayor capacidad de gasto.

Sin embargo, y como muy bien dijo F.A. von Hayek, Nobel de Economía de 1974, en su Camino de servidumbre, en la medida que los gobiernos tienen más capacidad para gastar, más atribuciones y competencias van ganando sobre la economía, a la vez que menos libertad van teniendo los ciudadanos para actuar y atender sus prioridades.

Es decir -y como ya habíamos apuntado antes-, si parte del objetivo de la economía es que el consumidor final consiga el mejor bien o servicio al menor precio posible, ¿qué sentido tiene celebrar la idea de que un gobierno como el boliviano, que tiene nacionalizado el gas, tendrá la capacidad de gastar tanto como en el pasado? Que los precios de las materias primas empiecen a incrementarse de manera sostenida no puede ser una buena noticia más que para un ingeniero social, para quien pretende definir las prioridades de cada individuo en la sociedad.

En el caso concreto de Bolivia, el sector de hidrocarburos del que tanto depende está tan destruido, que para poder aprovechar de este nuevo período de alza sostenida de materias primas, tendría que, idealmente, establecer la libre entrada y salida de participantes en todo el sector, o al menos pensar en reformar la Ley N° 3058 de 2005, pero al día de hoy el sector tiene serios problemas que le impiden hacerlo al menos en el corto plazo.

Por ejemplo, los volúmenes de exportación de gas a Brasil han ido cayendo desde 2014, en 2019 -mucho antes de la pandemia y los confinamientos- cayeron a mínimos de 2002, y en 2019 Brasil empezó a reducir su demanda. A este ritmo, algunos expertos estiman que Bolivia se verá obligada a importar no sólo gasolina y diésel, sino también el gas natural para atender la demanda interna alrededor de 2025.

Más aún, antes de que un incremento de los precios del gas que Bolivia exporta se traduzca en un incremento de ingresos para el Estado y, por tanto, de mayor capacidad de gasto para, por ejemplo, las regiones y universidades públicas, se traduce en un incremento de gastos por concepto de importación de gasolina y diésel debido a que su producción ha caído al punto de ser insuficiente.

Pero no es sólo eso, el hecho de que el país ha compensado la caída de ingresos con un incremento de deuda pública desde la caída de las materias primas en 2014, no es una novedad para nadie, así como también es sabido que YPFB no tiene incentivo alguno para cambiar su situación nada saludable, menos aún si todas las expectativas están puestas en una una nueva colocación de bonos soberanos por $3.000 millones en el exterior.

Igualmente, la lógica más simple diría que si el Estado no tiene la capacidad de hacerse cargo de determinado asunto en la economía, no sólo se abriría a la participación de privados que se hicieran cargo, sino que, además, no intervendría en aquellos sectores que ya funcionan bien por su propia cuenta. Sin embargo, hoy el sector agrícola exportador cruceño -que hoy asume bloqueos de rutas- atraviesa por una severa crisis derivada no sólo de la crisis de la pandemia y los confinamientos, sino agravada por el retorno de los controles de precios. Entonces, ¿los incrementos de precios son buenos para unos, pero no tanto para otros?

Así pues, no cabe duda que un incremento de materias primas para Bolivia hoy sólo significa más deuda, más capacidad de gasto para el Estado, aún mayor encarecimiento de la inversión privada y menor capacidad de generar riqueza.

Artículo originalmente publicado en La Gaceta de la Iberoesfera, el martes 23 de febrero de 2021.

Artículos relacionados:

¿Finalmente habrá rotación de growth a value en 2021?

Largo plazo en tech y commodities

Oro, un ‘buffer’ imprescindible contra el riego