El ‘reflation trade’ se mantiene, pero Delta también ofrece oportunidades

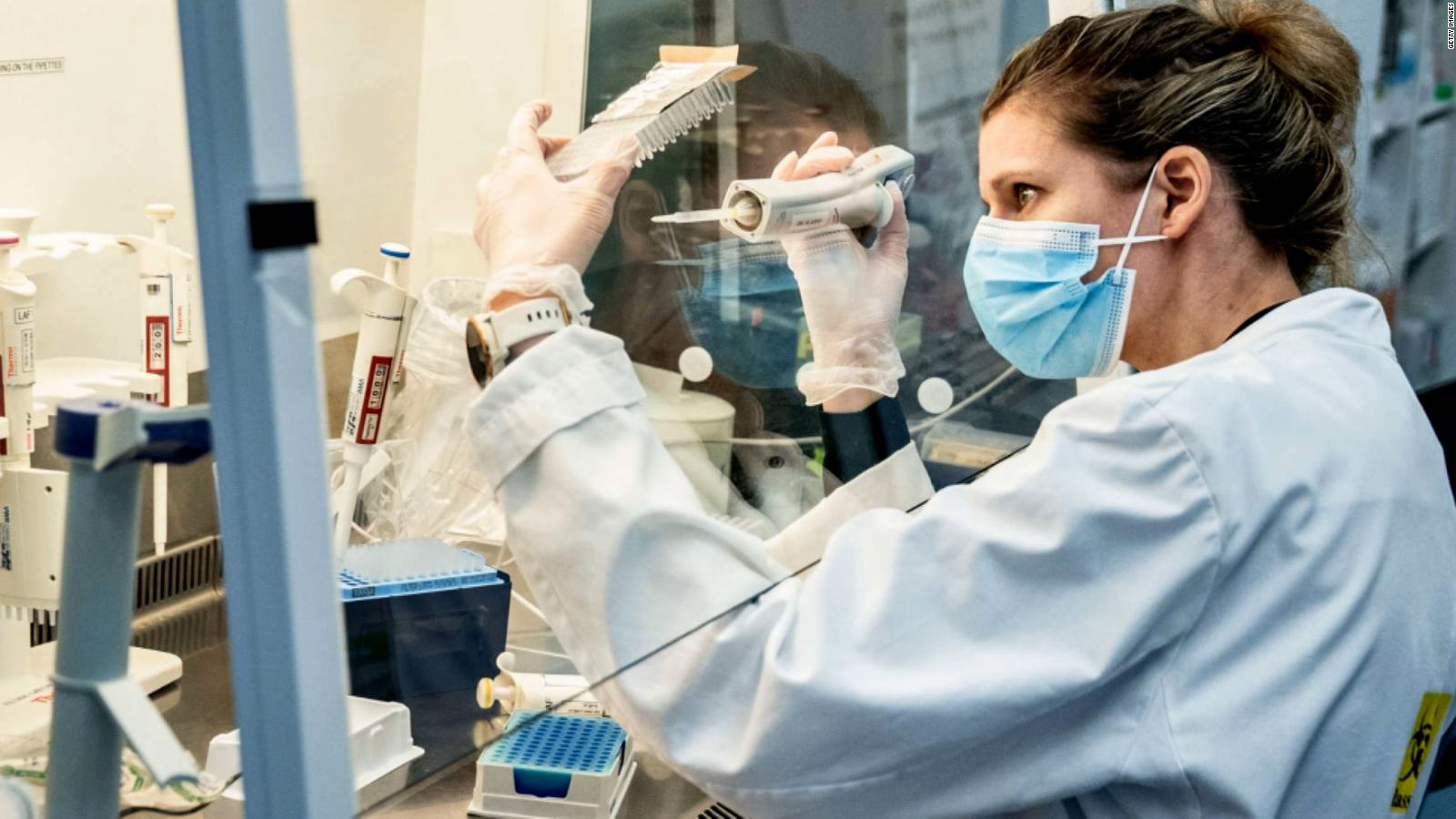

Estos últimos lunes y martes de julio, los principales medios financieros reportaban en sus portadas que la bolsa americana habría abandonado sus máximos históricos, debido a -entre otros temas- preocupaciones sobre la caída de los mercados en China y la creciente propagación del Covid-19 y su variante Delta en los EEUU y su posible impacto en la economía.

Aunque Goldman Sachs mantuvo su pronóstico de un crecimiento del 6.6% del PIB de EEUU este año gracias al avance del proceso de vacunación, también ha dicho que el crecimiento se desacelerará entre 1.5% y 2% durante la segunda mitad del próximo año debido a que algunas vacunas son menos efectivas para frenar la nueva variante.

Para ilustrar este problema, el rendimiento del bono americano a 10 años está siendo especialmente castigado cayendo a mínimos históricos, es decir, por debajo de cero en términos reales, o sea, después de la inflación.

En otras palabras, el mundo está muy lejos todavía de vencer del todo a la pandemia del Covid-19, y los mercados empiezan ya a tomar sus recaudos.

Ahora mismo, los mercados empiezan a identificar el incremento de los casos con la variante Delta como un riesgo incluso mayor al del incremento de la inflación, a diferencia de hace solamente unas semanas. De hecho, parece ser que apenas un 22% de gestores encuestados teme mayores niveles de inflación en los próximos 12 meses.

Más aún, el posible inicio del retiro de los estímulos que podría haber anunciado Powell tan pronto como en la conferencia anual de Jackson Hole en agosto, ante un incremento importante de la inflación, podría haber afectado las acciones fundamentalmente de las tecnológicas. Sin embargo, ahora esto es mucho menos probable que hace tan solo 40 días.

Los riesgos de la variante Delta podrían estar reduciendo los riesgos de un incremento relativamente descontrolado de la inflación a causa de posibles nuevas restricciones y, a su vez, de una nueva caída relativa de la demanda. Pero más importante aún, podrían generar una corrección en los mercados, ofreciendo la oportunidad de invertir a precios razonables, pues los bancos centrales podrían retrasar el temido ‘tapering’ o retiro gradual de los estímulos y mantenerlos por más tiempo.

Entonces, si existe una manera relativamente más segura de enfrentar las eventualidades que surgen a corto plazo, es la mediante la inversión en renta variable con una perspectiva de largo plazo -6 meses vista, como mínimo- que no obligue a los inversores a tomar decisiones al calor de los titulares y la volatilidad del mercado, y se concentre mucho más en los fundamentales no sólo macroeconómicos, sino de las empresas o proyectos de inversión concretos.

Es cierto que hace un par de semanas los rendimientos de la renta fija parecían mejorar a medida que la demanda vuelve a caer y los temores de inflación se reducen, pero se trata de una tendencia de muy corto plazo que bien puede ser aprovechada para terminar de girar el portafolio a largo plazo, si acaso no se lo hubiera hecho antes, en marzo, cuando las expectativas de crecimiento global empezaron a caer de manera sostenida desde el 91% de los encuestados en un trabajo del BofAML, hasta apenas el 47%.

Con esto, Delta se está traduciendo en una oportunidad para vender posiciones en renta fija fundamentalmente gubernamental, para invertir justamente en aquellos sectores que más duro ha golpeado la pandemia y los confinamientos masivos y forzosos, aquellos negocios que se fueron recuperando a medida que avanzó la vacunación y que ahora corrigen ante la nueva variante.

Dicho de otra manera, el escenario base de los peligros de estanflación que advertimos desde hace ya mucho se mantiene, no somos dogmáticos, pero también entendemos que sería muy difícil abstraerse de excelentes empresas que ahora mismo reportan datos sinceramente espectaculares en temporada de resultados.

No obstante, también entendemos que muchos casi pierden el tren pensando que el mercado está demasiado caro escuchando a los permabears o eternos doomsayers por un lado, y creyendo al discurso de la “inflación transitoria” por el otro, y que era mejor mantenerse únicamente en posiciones tradicionalmente más seguras como el bono americano a 10 años, -que, francamente, ha estado sufriendo mucho– pero viendo de lejos la fortaleza de la renta variable.

Así pues, es posible mantener posiciones de largo plazo sin abstraerse de lo que sucede a corto sin demasiada exposición.

Artículos relacionados:

Alta inflación y bajas tasas de interés: ¿Cómo se juega la partida?

¡El peor dato de inflación en 40 años!

La huida hacia activos reales: ciclo económico y value investing

¿Finalmente habrá rotación de growth a value en 2021?

¿Qué está pasando (o dejando de pasar) con el value investing?

Escuela Austriaca, teoría del ciclo y value investing

Warren Buffett compra oro: ¿contra qué apuesta?

Largo plazo en tech y commodities

La economía global en la perspectiva de Warren Buffett