Honestamente, yo no pensé que Rusia invadiría Ucrania como lo ha hecho la madrugada de este 23 de febrero, pero tambien pienso que Putin tampoco pensó que esta invasión duraría más de uno o dos días como sucedió con Crimea, pero lo que nadie sabe es que, a pesar de que está resistiendo mucho más de lo pensado contra todo pronóstico, es cuánto tiempo más puede Ucrania aguantar en la resistencia. Tampoco se sabe si a Putin le va a aguantar mucho más su economía, mucho menos luego de las sanciones no solo en el ámbito financiero, sino ahora también con un embargo petrolero.

El asunto es que los mercados están justamente tratando de responder a estas preguntas en un entorno de mucha incertidumbre y mucha volatilidad.

Antes del conflicto se temía problemas derivados del incremento sostenido de la inflación en Estados Unidos y la Eurozona, y más todavía de que los esfuerzos de la Reserva Federal y el Banco Central Europeo por contener la inflación no serían suficientes, de que esto no detendría la inflación y de que provocaría el peor de los mundos, como ya se viene advirtiendo desde hace varios meses: estancamiento inflacionario.

Pues lo que la invasión de Rusia a Ucrania está provocando es que este escenario de estancamiento económico con alta inflación se precipite y llegue mucho antes de lo pensado.

Entonces, a todo esto, ¿es un buen momento para el inversor? ¿Hemos visto suelo luego de las caídas desde hace dos semanas? ¿Es momento de entrar en materias primas?

Pues no todo lo que cae rebota y además crece de manera sostenida. Para quienes quieren dormir tranquilos entrar ahora mismo en materias primas es tarde. Creo que el último mejor momento para entrar en ellas fue tal vez en diciembre, pero como les vengo diciendo desde hace años, la tesis defiende los commodities.

Hoy los precios están exacerbados por la invasión de Rusia sobre Ucrania, pero la tendencia al alza con perspectiva de largo plazo empieza hace mucho, fue impulsada desde marzo de 2020, exacerbada a su vez por la transición forzosa hacia las energías limpias y la inversión ESG, y ahora mismo también por las sanciones.

Si vas a entrar ahora mismo en materias primas, probablemente estamos hablando de un horizonte temporal no superior a los 6 meses, lo cual representa un riesgo importante, y si estás apostando ahora mismo por posiciones más defensivas en la expectativa de que la economía global vuelva a entrar en recesión, estás en lo correcto, pero no será fácil. Para captar lo mejor de esta nueva fase tendrías que haber adoptado posiciones en ese sentido hace mucho tiempo, al menos otros 6 meses, observando el comportamiento errático de los bancos centrales frente a la inflación, y no a la espera de un conflicto bélico que amenace con traducirse en una tercera guerra mundial.

El problema es que con esta tesis de inversión todo hubiera ido muy bien si la guerra no hubiera entrado en escena, pero tampoco es bueno que tenga semejante tendencia. Probablemente los precios ayuden a la rentabilidad de corto plazo, pero distorsiona la tesis inicial de que la recuperación del sector sería sostenida.

Aunque los precios se han disparado, el problema es que los productores occidentales de petróleo, aunque son lentos, no son tontos: pueden sorprender con una oferta de petróleo que sostienen estratégicamente en stock, golpear los precios de manera repentina, afectando o al menos distorsionando las rentabilidades de estas posiciones en commodities. Dada la manera en que la inflación está golpeando los hogares en EEUU, esto es altamente probable.

Es decir, si acaso quieres estar pendiente del corto plazo, aquello en lo que hay que fijarse es -si, efectivamente- en cómo se sigue desarrollando la guerra, que nadie sabe cómo será; si va a durar una semana más, 6 meses o 10 años; y luego de las sanciones contra Rusia sobre SWIFT y sobre las reservas de su banco central, y todavía más con el nuevo embargo de Biden sobre el petróleo ruso, hay que ver cómo los bancos centrales manejan los incrementos de tasas con el incremento adicional de precios que Rusia les está dando a las materias primas con la invasión.

Es más, Putin ha amenazado con cortar la provisión de gas a Europa si acaso Biden se atrevía a imponer el embargo petrolero de hoy. Esto está obligando a la Unión Europea a reactivar sus viejas plantas nucleares e incluso empezar a construir otras nuevas sobre la marcha para garantizar el abastecimiento de energía. No está suficientemente claro si la transición de una a otra fuente de provisión puede ser tan rápida, pero existen riesgos, de hecho, se ha reportado el inicio de un parón sistemático de actividades de ciertas industrias solamente ante el encarecimiento de la energía en un lugar como España, por ejemplo.

En otras palabras, si no este no es ya mismo un escenario de estancamiento económico, al menos para la Europa occidental, pues, como dirían mis buenos amigos españoles, que baje Dios y lo vea. De hecho, además del petróleo, también están subiendo el oro, la plata.

Además, yo no soy de los que decían que la recuperación era sólida a partir del inicio del fin de la pandemia. La recuperación ya empezaba a perder fuelle sobre todo en la Eurozona.

Entonces, si no tienes el panorama suficientemente claro para tomar decisiones, la mejor decisión es no hacer nada. En todo caso, la recomendación es mantenerse siempre invertido y procurar un horizonte temporal de largo plazo.

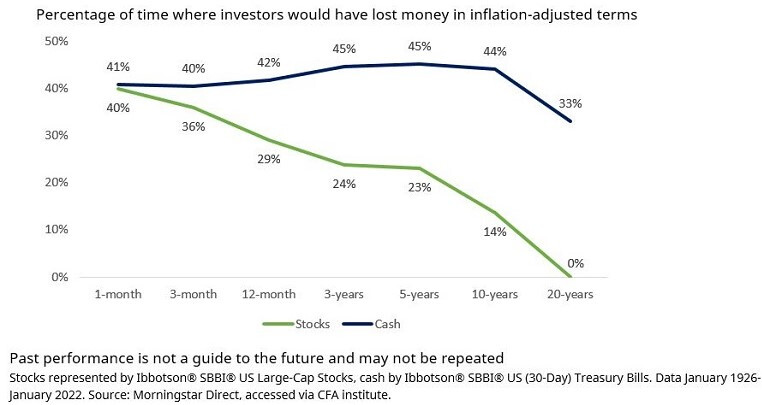

En Schroders, basados en casi 100 años de datos sobre el comportamiento de la bolsa americana descubrieron que si se invirtiera solamente durante un mes, se perdería capital un 40% de las veces en términos ajustados a la inflación, es decir, en 460 de los 1.153 meses del análisis que ilustra la siguiente gráfica.

En cambio, en un plazo de 12 meses, se habría perdido dinero menos del 30% de las veces; en cinco años, 23%; a 10 años, 14%; y así sucesivamente.

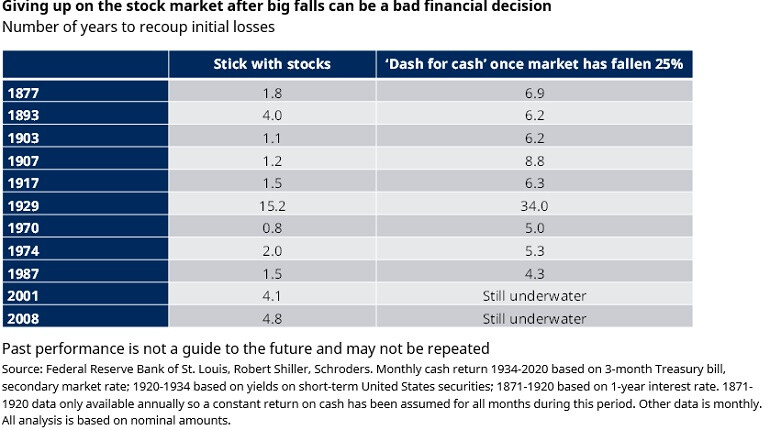

En este mismo sentido, venderlo todo luego de grande caídas como las que se han visto en las últimas semanas es una idea tan mala como que podría costarle la jubilación a un inversor, como se puede observar.

Más aún, aunque es necesario destacar siempre que las rentabilidades pasadas no son garantía de rentabilidades futuras, se ha visto que, históricamente, invertir sistemáticamente en la misma tesis a través de grandes crisis resulta más rentable que hacerlo con un cambio repentino de estrategia.

Finalmente, aunque no es lo más recomendable para el inversor común, si la idea es vender para mantenerse en cash a la espera de las mejores oportunidades, debido a que, históricamente, los periodos de mayor volatilidad e incertidumbre han sido cuando los inversores más arriesgados han obtenido mejores rentabilidades, el objetivo no es cambiar de estrategia, sino incluso reforzar la que se tenía con convicción antes de la crisis.

Algunos fondos para sacar provecho de la ‘gran rotación’ en 2022

Enero 2022: La corrección en renta variable y el mensaje del mercado de bonos

Cómo los mercados y fondos van cerrando 2021

Balance tercer trimestre 2021: merodea el monstruo de la estanflación

Alta inflación y bajas tasas de interés: ¿Cómo se juega la partida?

¿Finalmente habrá rotación de growth a value en 2021?

¿Qué está pasando (o dejando de pasar) con el value investing?

Escuela Austriaca, teoría del ciclo y value investing

Warren Buffett compra oro: ¿contra qué apuesta?

Largo plazo en tech y commodities

La economía global en la perspectiva de Warren Buffett