¿Es momento de asignar capital a renta fija estadounidense?

Aunque todavía guarda cautela, Kristalina Georgieva, directora gerente del FMI, dijo recientemente en la Cumbre Mundial de Gobiernos, que los mercados “tienen razones para ser más optimistas” respecto del futuro de la economía, dado que Estados Unidos parece comenzar a evitar la recesión con los últimos datos de empleo, y dada la reapertura de China tras darse por vencida con el control de la pandemia del Covid-19.

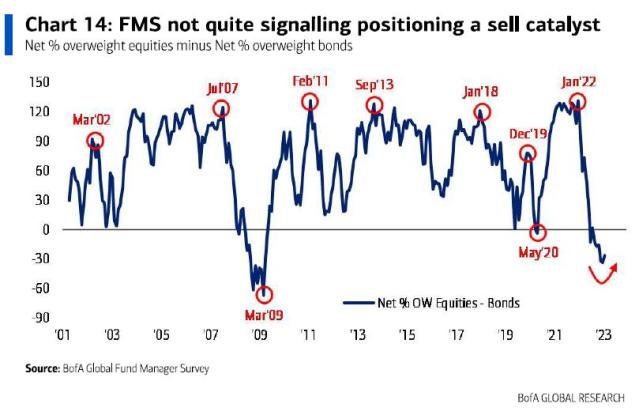

De acuerdo con la última encuesta global de BofA, el 35% de los gestores esperan una economía más débil en los próximos 12 meses, lo cual supone una mejora sustancial del 15% en términos intermensuales. Sin embargo, y aunque es el menos bajista desde el inicio de la guerra entre Rusia y Ucrania, el sentimiento macroeconómico del inversor promedio sigue siendo bajista.

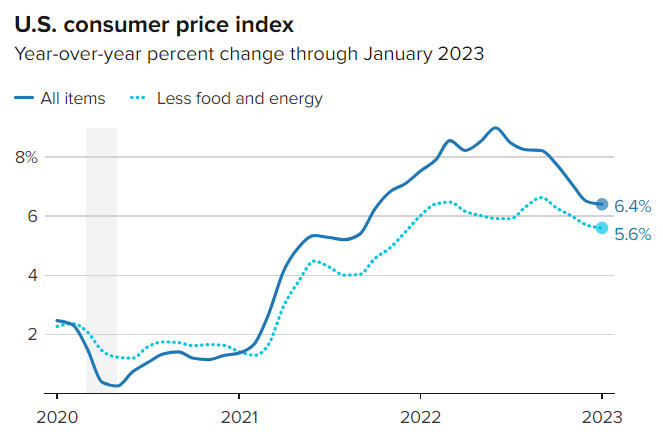

Este dato es anterior al de la inflación medida por el IPC en EEUU del martes. La inflación de enero cayó solamente una décima hasta el 6,4% (frente al 6,5% anterior), y ha sido menor a la esperada. Para peor, la subyacente también ha caído solamente una décima hasta el 5,6%, lo cual confirma que la inflación sigue siendo fuerte.

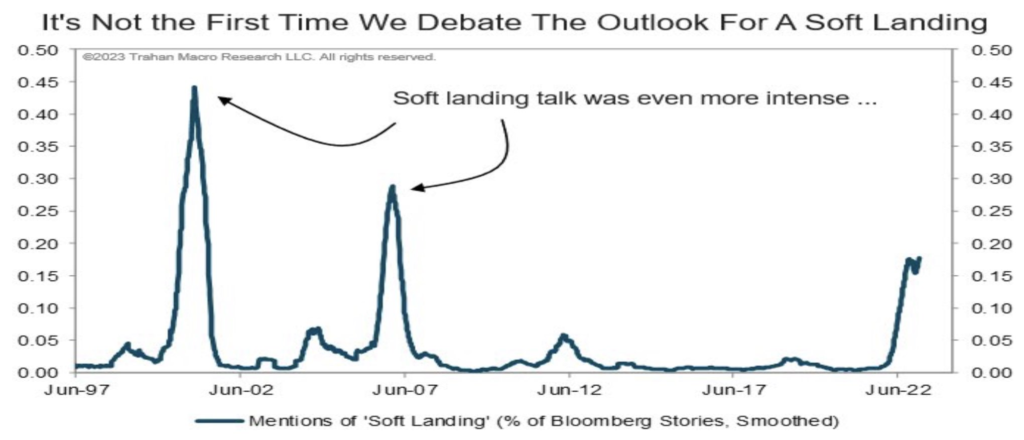

Además, la hipótesis de que habrá un aterrizaje suave de la economía era una idea que sonaba incluso con más fuerza en los años 2000 y 2007 (inmediatamente antes de las dos últimas grandes recesiones globales), que actualmente.

En suma, la primera economía del mundo sigue y seguirá batiéndose durante 2023 entre el bajo crecimiento con inflación y la estanflación.

Ante este escenario, los inversores continúan preguntándose si es momento de empezar a asignar capital a la renta fija especialmente estadounidense (la Eurozona apenas logró atajar la recesión en 2022), no sólo ante el sobreoptimismo de Janet Yellen o el optimismo relativo del FMI, sino ante el hecho de que no puede ser más castigada de lo que estuvo en 2022 (fue el peor año ara los bonos de los últimos 100 años).

Pues, aunque nada está dicho aún, apostar ahora mismo a la renta fija estadounidense se traduce primero en apostar a la extraordinaria resiliencia que la economía de Estados Unidos ha tenido siempre, y luego, en que este año no habrá recesión, que no habrá problemas de pago de deuda en un entorno de incremento abrupto de tasas de interés, y que la Reserva Federal realmente tiene y tendrá la inflación bajo control, cosa que, al menos por ahora, no está sucediendo.

Extracto del último número de Macro Alertness.

Oro para los bancos centrales, CBDCs para ti

¿Estados Unidos se aleja de la recesión? Nada está dicho todavía

La energía y los commodities aún tienen mucho recorrido, sobre todo en emergentes

Las peores consejeras al momento de invertir: la pedantería y la complacencia

No todo es pérdida en este ‘bear market’

Estanflación global a la vista

Bajo IPC y alta inflación en Bolivia

Largo plazo en tech y commodities

EEUU no podrá evitar el aterrizaje forzoso

En Bolivia hay crisis económica y no va a mejorar

Un análisis más robusto sobre la recesión de EEUU

¿Han quedado atrás el bear market, la recesión y la inflación?

EEUU entra oficialmente en recesión, aunque Joe Biden lo niegue

Petro llevaría así a Colombia por la senda de la extrema izquierda

Un extraordinario fondo de inversión para capitales que buscan refugio

La incertidumbre crece en Colombia a menos de un mes de la victoria de Petro

China reconfirma los problemas de estanflación global típicamente keynesiana

América Latina debe poner sus barbas en remojo ante más subidas de tasas de la Fed